회사 소개

FANG 회사는 독립적인 석유 및 천연가스 회사로, 주로 서부 텍사스의 페르미안 베이신에서 비전통적인 온샤어 석유와 천연가스 비축물을 취득, 개발, 탐사 및 개발하는 것에 중점을 둡니다. 이 회사는 업스트림 세그먼트로 보고되며, 주로 수평 개발에 초점을 맞추고 있습니다. 이 회사는 주로 Midland Basin의 Spraberry 및 Wolfcamp 형성부 및 Delaware Basin의 Wolfcamp 및 Bone Spring 형성부의 수평 개발에 집중하고 있으며, 이 지역은 기름과 액체가 풍부한 천연가스 뿐만 아니라 다양한 수직 및 수평 목표 지층을 가지고 있습니다. 또한 페르미안 베이신에서 지배적으로 영향력을 가진 주민들의 최고 경험을 활용해 수소탄과 완성 기술을 최적화하고 효율적인 드릴링 및 완성 기법에 집중하고 있습니다. 이 회사는 재정적 유연성을 유지하고 환경, 사회 및 지배 구조(ESG) 성과에 대한 의지를 실현하려 합니다[0].

주요 고객

FANG 회사의 주요 고객은 주로 석유와 천연가스의 대규모 구매자들로 구성됩니다. 이들 고객은 주로 에너지 회사, 정유 공장 및 대형 산업체로, 이 회사들은 FANG의 생산물인 석유와 천연가스를 통해 자신의 에너지 수요를 충족시킵니다. 이는 특히 주요 에너지 기업들이 자사의 생산 공정에서 안정적인 에너지 공급을 필요로 하기 때문에 이루어집니다. 또 다른 중요한 고객으로는 지역 파이프라인 및 운송 회사들이 있는데, 이들은 FANG이 생산한 원유와 천연가스를 지역 내외로 운송하는 역할을 담당합니다. FANG의 고객들은 석유와 천연가스의 다변화된 활용과 가격 변동성에도 불구하고 안정적인 공급원을 얻기 위해 이 회사의 제품을 구매하며, 이는 장기 계약을 통해 공급의 안정성을 보장받습니다. 이와 같은 주요 고객들의 구매 동기는 특히 천연자원의 안정적인 확보와 효율적인 공급망 구축에 기인하며, 이를 통해 에너지 효율을 극대화하는 데 중점을 둡니다[0][1].

회사의 비용구조

| 비용 항목 | 설명 | 주요 공급 업체 |

|---|---|---|

| 임대 운영 비용 | 생산된 석유 및 가스를 유지하고 운영하는 데 들어가는 비용으로, 주로 현장 운영 비용을 포함함 | FireBird Acquisition, Lario Acquisition[0] |

| 생산 및 부동산세 | 생산량에 기반하여 과세되는 생산세와 자산 가치에 기반한 부동산세로, 각 연도의 원자재 가격에 따라 변동됨 | 지방정부 |

| 수집, 처리 및 운송 비용 | 생산된 석유와 가스를 수집, 처리 및 운송하는 데 드는 비용으로, 주로 계약된 최소 물량을 충족하기 위한 추가 비용 포함 | 지역 파이프라인 및 운송 회사 |

| 감가상각, 고갈, 상각 및 적립 비용 | 석유 및 가스 자산의 사용으로 인한 감가상각, 자산 고갈, 상각 및 적립에 대한 비용으로, 신규 자산 취득 및 기존 자산의 감가에 따라 변동 | 내부 회계 처리 |

| 일반 및 관리 비용 | 회사 운영에 필요한 행정적 비용으로, 인건비, 법률 및 전문가 서비스 비용 등을 포함함 | 각 분야의 전문 서비스 제공업체 |

| 기타 운영 비용 | 중류 서비스 등 기타 다양한 운영 활동에 필요한 추가 비용 | 다양한 중류 서비스 제공업체 |

FANG 회사는 다양한 비용 요소를 통해 운영되며, 각 요소는 회사의 생산성과 자산 가치에 큰 영향을 미칩니다[1][0][3].

제품군

FANG 회사의 주요 제품은 원유, 천연가스, 천연가스 액체(NGL)로 구분됩니다. 각 제품의 매출 기여도는 다음과 같습니다:

|

제품 |

2022년 매출액 (백만 달러) |

2023년 매출액 (백만 달러) |

|---|---|---|

|

원유 |

7,660 |

7,279 |

|

천연가스 |

858 |

262 |

|

천연가스 액체 |

1,048 |

687 |

|

총 매출 |

9,566 |

8,228 |

주요 제품별 설명은 다음과 같습니다:

- 원유: FANG의 주된 매출원이며, 2022년과 2023년 모두 전체 매출의 약 88%를 차지합니다. 원유는 주로 계약된 인수 지점에서 구매자에게 제공되며, 구매자는 이 지점에서 원유를 수령하고 소유권을 이전받습니다.

- 천연가스: 전체 매출의 약 10%를 차지하며, 주로 가공된 형태로 중류처리 회사에 제공됩니다. 천연가스 매출은 원유보다 낮지만 여전히 중요한 매출 원천입니다.

- 천연가스 액체: 프로판, 부탄 등으로 구성된 NGL은 전체 매출의 약 13%를 차지하며, 천연가스와 마찬가지로 중류처리 회사에 제공됩니다.

경쟁 업체로는 다른 미국에서 상장된 석유 및 천연가스 기업들이 있습니다. 주된 경쟁 업체는 다음과 같습니다:

|

경쟁 업체 |

주요 제품 |

|---|---|

|

에모리얼 |

원유, 천연가스, NGL |

|

애나다코 석유 |

원유, 천연가스 |

|

컨티넨탈 리소스 |

원유, 천연가스 |

이들 기업은 모두 FANG와 유사한 제품 포트폴리오와 시장을 지니고 있으며, 주로 원유와 천연가스를 중심으로 매출을 올리고 있습니다[0][1][2].

주요 리스크

FANG의 사업에 대한 가능한 위험 요소는 다음과 같습니다: 석유 및 천연가스의 드릴링 및 생산 활동은 많은 불확실성을 가지고 있어 투자의 전체 손실과 사업, 재무 상태 또는 영업 결과에 부정적인 영향을 줄 수 있습니다. 테러 공격이나 무장 충돌은 사업에 피해를 입힐 수 있고 이로써 업무에 악영향을 줄 수 있습니다. 사이버 사고는 정보 도난, 데이터 손실, 운영 중단 및/또는 재정적 손실을 초래할 수 있습니다. 또한 고액의 부채를 감당하는 것이 재무 상태에 부정적인 영향을 줄 수 있고, 현재와 미래의 부채에서 상당한 추가 부채를 부담해야 할 수 있습니다. 이러한 부채에 따른 제한적인 부채약관과 자회사에 대한 의존, 자본 프로그램 실행으로 인한 추가 채무 발생, 일부 규제 변경에 대한 적응 불가능성 등이 여러 위험 요인으로 작용할 수 있습니다[0]. 또한 최근 생산수 처리에 관한 규제에 대한 제한이 영향을 미칠 수 있으며, 지리적으로 집중된 운영은 새로운 리스크와 영향으로 이어질 가능성이 있습니다[1].

뉴스

(2024-10-10) 이 글에서는 나스닥-100 지수에서 높은 배당 수익률을 보이는 Kraft Heinz, Diamondback Energy, Exelon 세 가지 주식에 대해 논의합니다. Diamondback Energy와 Exelon은 매수할 만한 주식으로 추천되지만, Kraft Heinz는 성장성과 배당 전망이 약하므로 구매를 권장하지 않습니다.link

재무

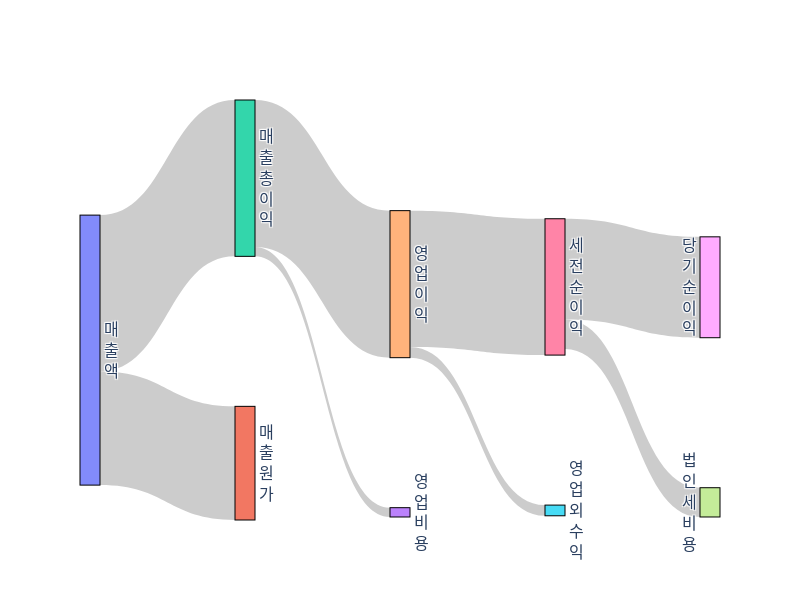

손익계산서

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 6.8B | 9.6B | 8.4B |

| 매출원가 | 2.5B | 2.9B | 3.5B |

| 매출총이익 | 4.3B | 6.8B | 4.9B |

| 영업비용 | 241.0M | 256.0M | 290.0M |

| 영업이익 | 4.1B | 6.5B | 4.6B |

| 영업외수익 | 1.2B | 786.0M | 333.0M |

| 세전 순이익 | 2.9B | 5.7B | 4.2B |

| 법인세 비용 | 631.0M | 1.2B | 912.0M |

| 당기순이익 | 2.2B | 4.4B | 3.1B |

대차대조표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 654.0M | 157.0M | 582.0M |

| 매출채권, 순액 | 670.0M | 722.0M | 846.0M |

| 재고자산 | 62.0M | 67.0M | 63.0M |

| 유동자산 총계 | 1.4B | 1.4B | 1.6B |

| 유형자산, 순액 | 20.6B | 23.8B | 26.7B |

| 비유동자산 총계 | 21.5B | 24.8B | 27.4B |

| 자산 총계 | 22.9B | 26.2B | 29.0B |

| 매입채무 | 36.0M | 127.0M | 261.0M |

| 단기차입금 | 131.0M | 141.0M | 160.0M |

| 유동부채 총계 | 1.4B | 1.7B | 2.1B |

| 장기차입금 | 6.6B | 6.2B | 6.6B |

| 비유동부채 총계 | 8.2B | 8.8B | 9.5B |

| 부채 총계 | 9.7B | 10.5B | 11.6B |

| 자본금 및 추가 납입 자본 | 14.1B | 14.2B | 14.1B |

| 이익잉여금 | -2.0B | 801.0M | 2.5B |

| 자본 총계 | 13.2B | 15.7B | 17.4B |

| 부채 및 자본 총계 | 22.9B | 26.2B | 29.0B |

현금흐름표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 2.3B | 4.6B | 3.3B |

| 감가상각비 및 무형자산상각비 | 1.3B | 1.3B | 1.7B |

| 비현금 운전자본 변동 | 36.0M | -199.0M | 296.0M |

| 영업활동으로 인한 현금흐름 | 3.9B | 6.3B | 5.9B |

| 유형자산 취득 | -2.3B | -3.6B | -4.7B |

| 투자활동으로 인한 현금흐름 | -1.5B | -3.3B | -3.3B |

| 배당금 지급 | -312.0M | -1.6B | -1.4B |

| 차입금 변동 | -680.0M | -257.0M | 377.0M |

| 재무활동으로 인한 현금흐름 | -1.8B | -3.5B | -2.2B |

| 현금 순변동 | 564.0M | -508.0M | 421.0M |

주가 영향 미치는 요인들

FANG의 주가 상승 또는 하락의 원인은 여러 가지가 있을 수 있습니다. 첫째, 원유 및 천연가스 가격의 변동입니다. 예를 들어, 국제유가가 급격히 상승하는 상황이 발생하면 FANG의 수익성이 향상되어 주가가 상승할 가능성이 큽니다. 반대로, 유가가 급락하면 수익성이 악화되어 주가가 하락할 수 있습니다[0]. 둘째, 환율 변동도 영향을 미칠 수 있습니다. 달러 강세로 인해 수출이 어려워지면 회사의 수입이 감소하여 주가가 하락할 수 있습니다. 반면, 달러 약세로 수출 경쟁력이 높아지면 주가가 상승할 가능성이 있습니다. 셋째, 거시경제 상태는 중요한 요인 중 하나입니다. 예를 들어, 전 세계적인 경기 침체가 발생하면 에너지 수요가 감소하여 FANG의 수익에 부정적인 영향을 미쳐 주가가 하락할 것입니다. 넷째, 국가 간의 갈등, 예를 들어, 미중 무역 전쟁 등은 공급망의 혼란을 초래할 수 있습니다. 미중 무역 전쟁으로 인해 중국에서의 원유 수요가 감소하면 FANG의 수출이 타격을 받아 주가가 하락할 가능성이 큽니다[0][0]. 다섯째, 경쟁업체의 부상도 주가에 영향을 미칠 수 있습니다. 새로운 강력한 경쟁자가 등장하면 시장 점유율이 감소하여 주가가 하락할 수 있습니다[3]. 여섯째, 시장 트렌드의 변화 역시 주된 영향을 미치는데, 예를 들어, 재생 가능 에너지로의 전환이 가속화되면 전통적인 석유 및 천연가스 기업에 대한 투자 매력이 떨어져 주가가 하락할 수 있습니다. 마지막으로, 기술적 발전이나 주요 사회적 사건, 예를 들어, 코로나19 팬데믹과 같은 전염병 발생은 예측 불가능한 변수로 작용하여 주가에 영향을 미칠 수 있습니다[4].

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

FANG의 미래는 다양한 요인에 의해 영향을 받을 수 있습니다. 첫째, 지속적으로 원유 및 천연가스 가격이 상승할 경우, 이 회사의 수익성과 성장 가능성이 높아질 수 있습니다. 글로벌 에너지 수요가 증가하면서 페르미안 베이신의 광범위한 자원 개발이 더욱 활발해질 것입니다. 둘째, 회사가 효율적인 드릴링 및 완성 기술을 지속적으로 최적화한다면 생산 비용을 절감하고 수익성을 향상시킬 수 있습니다. 셋째, FANG이 환경, 사회 및 지배 구조(ESG) 성과를 개선하면서 지속 가능한 경영을 실천한다면, 투자자들 사이에서 긍정적인 평판을 얻고 자본 비용을 낮출 수 있습니다. 반면, 국제유가의 급락이나 글로벌 경기 침체와 같은 거시경제적 요인들이 발생하면 FANG의 성장이 둔화될 수 있습니다. 또한, 재생 가능 에너지로의 전환이 가속화되면서 전통적인 석유 및 천연가스에 대한 수요가 감소할 경우, FANG의 시장 점유율과 수익성에 부정적인 영향을 미칠 수 있습니다. 기술적 혁신을 통해 산업 경쟁력이 제고되지 않으면 새로운 경쟁기업의 부상으로 인해 시장 점유율이 축소될 우려도 있습니다. 마지막으로, 주요 국제 갈등이나 정치적 불안정성이 지속된다면 원유 수출에 차질이 생길 수 있고, 이에 따라 실적이 악화될 가능성도 존재합니다.