회사 소개

ENLC는 중간 에너지 인프라 자산을 소유, 운영, 투자 및 개발하여 중간 에너지 서비스를 제공하는 것에 주력하고 있습니다. 이 회사는 주로 천연가스 수집, 압축, 처리, 운송, 저장 및 판매; NGL (Natural Gas Liquids) 분주, 운송, 저장 및 판매; 그리고 원유 및 응축수 수집, 운송, 저장, 보조 판매에 집중하고 있습니다. 그들의 중간 에너지 인프라 네트워크는 파이프라인 약 13,600마일, 약 5.8 Bcf/d 처리 용량을 갖춘 천연가스 처리장 25개, 약 316,300 Bbls/d 분주 용량을 갖춘 분주기 7기 등을 포함하고 있으며 미국을 중심으로 운영되며 주요 매출은 주로 국내 고객으로부터 발생합니다. 그들의 자연가스 수집사업은 시장 영역 내 생산자의 웰을 수집 시스템에 연결하는 것을 포함하며, 이에는 주로 자체 수집 시스템 또는 서드파티 파이프라인에 의해 처리장 및 대형 파이프라인까지 수송하는 파이프라인 네트워크가 포함됩니다. 또한, 그들은 고객을 위해 천연가스와 NGL을 사다가 판매하거나 파이프라인, 유틸리티, 산업 소비자, 마케터 및 파이프라인에 판매하고 제 3자를 대표하여 천연가스와 NGL을 저장하기도 합니다[0].

주요 고객

ENLC의 고객은 주로 천연가스 및 NGL(천연가스 액체), 원유와 응축수 관련 서비스를 필요로 하는 기업들로 구성됩니다. 주요 고객 세그먼트는 다음과 같습니다. 첫째, 천연가스 및 NGL 생산자들입니다. 이들은 생산된 천연가스와 NGL을 처리, 운송 및 저장하기 위해 ENLC의 서비스를 이용하며, 특히 효율적인 파이프라인과 처리장이 필요한 경우가 많습니다. 둘째, 정유 및 석유화학 회사들입니다. 이들은 원재료로 사용되는 천연가스와 NGL의 안정적 공급이 필요하므로 ENLC의 파이프라인 및 저장 시설을 활용합니다. 셋째, 전력 회사들입니다. 이들은 천연가스를 연료로 사용하여 전력을 생산하며, 지속적인 가스 공급 확보를 위해 ENLC의 수집 및 운송 서비스를 중요하게 여깁니다. 넷째, 산업 소비자와 마케터들입니다. 이들은 ENLC를 통해 천연가스 및 NGL을 구매하여 자체적인 에너지 및 원료 수요를 충족시키거나, 리셀링을 통해 이익을 창출합니다. 고객들은 ENLC의 광범위한 인프라 네트워크와 안정적인 서비스 제공을 통해 생산성과 효율성을 극대화하기 위해 ENLC의 서비스를 선택합니다[0][1][2][3].

회사의 비용구조

| 비용 항목 | 설명 | 공급업체 |

|---|---|---|

| 천연가스 및 NGL 구입비용 | 천연가스와 NGL을 수집하여 처리 및 운송하는 과정에서 발생하는 비용 | 다양한 자원 생산업체 및 제3자 파이프라인 |

| 운영비용 | 파이프라인, 처리장, 압축기 등의 유지보수 및 운영에 필요한 비용 | TransCanada, Williams Companies 등 주요 파이프라인 서비스 제공업체 |

| 에너지 소비 비용 | 천연가스 압축 및 처리 등에서 소비되는 전력 비용 | 현지 전력 공급업체 |

| 감가상각비 | 인프라 자산의 가치가 시간 경과에 따라 감소하는 것을 반영한 비용 | - |

| 관리비용 | 일반적인 관리와 운영 지원에 드는 비용 | 전문 컨설팅 및 관리 서비스 업체 |

| 이자 비용 | 부채로 인한 이자 지급 비용 | JP Morgan, Citibank 등 금융기관 |

| 비영업 비용 | 자회사 및 제휴사의 손익에 따른 비용 | - |

제품군

| 주요 제품 | 상세 설명 | 수익 기여도 |

|---|---|---|

| 천연가스 | ENLC는 천연가스를 수집, 압축, 처리, 운송 및 저장하여 판매합니다. 주요 서비스로는 생산지에서 가스를 수집하여 처리장 및 대형 파이프라인에 연결하는 작업이 포함됩니다. | 2023년 천연가스 판매에서 약 $1,554.4백만의 감소가 있었으나 여전히 주요 수익원입니다 . |

| NGL (천연가스 액체) | NGL 분리, 운송, 저장 및 판매를 포함하며, 이를 통해 고부가가치 제품을 생산합니다. NGL은 주로 정유 및 석유화학 회사들에게 공급됩니다. | 2023년 NGL 판매에서 약 $1,185.8백만의 감소가 있었으나 중요한 수익원입니다 . |

| 원유 및 응축수 | 원유와 응축수의 수집, 운송, 저장 및 판매를 다양한 고객에게 제공합니다. | 2023년 원유 및 응축수 판매에서 약 $69.1백만의 감소가 있었고, 이 역시 주요 수익원 중 하나입니다 . |

| 중간 스트림 서비스 | 중간 스트림 서비스에는 천연가스, NGL, 원유의 파이프라인 운송, 처리 및 기타 관련 서비스가 포함됩니다. | 2023년 다양한 중간 스트림 서비스에서 발생한 수익은 약 $962.9백만입니다 . |

주요 경쟁사

| 경쟁사 명 | 상세 설명 |

|---|---|

| Enterprise Product Partners | 천연가스 및 NGL 수집, 분리, 운송 및 저장 서비스를 제공하는 회사로, 글로벌 네트워크와 풍부한 인프라를 보유하고 있습니다. |

| Kinder Morgan | 주요 에너지 인프라 서비스 제공회사로 천연가스 및 정유제품의 파이프라인, 운송 및 저장 서비스를 제공합니다. |

| ONEOK | NGL 수집, 분배, 운송 및 저장에 특화된 회사로, NGL 인프라의 주요 플레이어입니다. |

ENLC의 주요 제품과 서비스는 천연가스, NGL, 원유 및 응축수의 수집, 처리, 운송, 저장 및 판매에 초점을 맞추고 있으며, 이에 대한 서비스 제공을 통해 주요 수익을 창출하고 있습니다.

.

주요 리스크

ENLC의 비즈니스에 대한 가능한 리스크로는 다음이 있습니다: 신용 등급 하락과 이로 인한 담보 요구사항이 발생할 경우 중요한 운전 자본 요구사항이나 유동성 부족 상황에서 우리의 영업 결과가 부정적으로 영향을 받을 수 있습니다. 장기간 자산의 손상, 고객 및 계약상 위험에 노출되어 있으며, 고객들의 미지급과 미실천이 증가하는 것이 재무 상태, 영업 결과 또는 현금흐름에 부정적인 영향을 미칠 수 있습니다. 또한, 금리 상승은 ENLC의 차입 비용을 높일 수 있고, ENLC의 주식 가격, 자본 단위 발행 능력 및 현금 분배 능력에 부정적인 영향을 줄 수 있습니다[0][1].

뉴스

재무

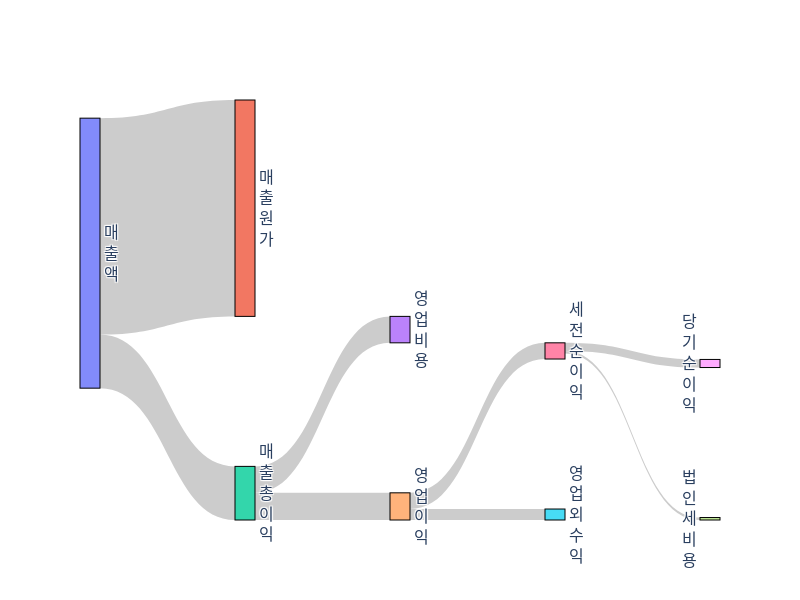

손익계산서

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 6.8B | 9.5B | 6.9B |

| 매출원가 | 5.8B | 8.2B | 5.5B |

| 매출총이익 | 1.0B | 1.3B | 1.4B |

| 영업비용 | 470.7M | 650.1M | 673.7M |

| 영업이익 | 576.9M | 665.5M | 692.5M |

| 영업외수익 | 408.6M | 259.7M | 279.7M |

| 세전 순이익 | 168.3M | 405.8M | 412.8M |

| 법인세 비용 | 25.4M | -94.9M | 62.8M |

| 당기순이익 | 22.4M | 361.3M | 206.2M |

대차대조표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 26.2M | 22.6M | 28.7M |

| 매출채권, 순액 | 94.9M | 89.2M | 85.9M |

| 재고자산 | 49.4M | 147.1M | 46.4M |

| 유동자산 총계 | 920.4M | 982.8M | 838.3M |

| 유형자산, 순액 | 6.4B | 6.6B | 6.4B |

| 비유동자산 총계 | 7.6B | 7.7B | 7.5B |

| 자산 총계 | 8.5B | 8.7B | 8.3B |

| 매입채무 | 139.6M | 126.9M | 126.5M |

| 단기차입금 | 18.1M | 26.2M | 126.1M |

| 유동부채 총계 | 898.9M | 875.4M | 993.6M |

| 장기차입금 | 4.4B | 4.7B | 4.5B |

| 비유동부채 총계 | 4.6B | 4.9B | 4.7B |

| 부채 총계 | 5.5B | 5.7B | 5.7B |

| 자본금 및 추가 납입 자본 | 1.3B | N/A | N/A |

| 이익잉여금 | N/A | N/A | N/A |

| 자본 총계 | 3.0B | 2.9B | 2.6B |

| 부채 및 자본 총계 | 8.5B | 8.7B | 8.3B |

현금흐름표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 142.9M | 500.7M | 350.0M |

| 감가상각비 및 무형자산상각비 | 607.5M | 639.4M | 657.1M |

| 비현금 운전자본 변동 | 54.8M | -51.6M | 84.2M |

| 영업활동으로 인한 현금흐름 | 857.3M | 1.0B | 1.2B |

| 유형자산 취득 | -184.0M | -332.5M | -445.7M |

| 투자활동으로 인한 현금흐름 | -231.4M | -773.0M | -440.5M |

| 배당금 지급 | -186.8M | -221.4M | -236.2M |

| 차입금 변동 | -235.0M | 362.2M | -158.0M |

| 재무활동으로 인한 현금흐름 | -639.3M | -279.9M | -776.1M |

| 현금 순변동 | -13.4M | -3.6M | 6.1M |

주가 영향 미치는 요인들

ENLC의 주가 변동에는 다양한 요인이 작용할 수 있습니다. 첫째, 환율 변동이 ENLC의 주가에 영향을 줄 수 있습니다. 미국 달러가 강세를 보이면 해외 매출이 감소해 주가에 부정적 영향을 미칠 수 있습니다. 반면, 달러 약세는 상대적으로 해외 매출을 증가시켜 긍정적 영향을 줄 수 있습니다. 둘째, 거시 경제 상황은 ENLC의 주가에 중대한 영향을 미칩니다. 예를 들어, 경제 불황이 시작되면 에너지 수요가 감소해 주가가 하락할 수 있습니다. 반면 경제 성장이 지속되면 에너지 수요가 늘어나 주가가 상승할 가능성이 큽니다. 셋째, 국가 간의 갈등 역시 ENLC의 주가에 영향을 미칠 수 있습니다. 예를 들어, 미-중 무역 전쟁이 심화되면 공급망 교란으로 인해 주가가 하락할 수 있습니다. 넷째, 경쟁사의 부상은 ENLC의 시장 점유율을 감소시켜 부정적 영향을 미칠 수 있습니다. 다섯째, 시장 또는 트렌드 변화가 주가에 영향을 미칠 수 있습니다. 예를 들어, 친환경 에너지로의 전환이 가속화되면 전통 에너지 기업으로서 ENLC의 주가가 하락할 수 있습니다. 이와 같은 시나리오들에서 주가에 긍정적 또는 부정적 영향을 미칠 요인들은 매우 다양하고, 각각의 요인이 상호작용하면서 최종적인 주가 변동을 결정하게 될 것입니다[0].

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

ENLC의 미래 전망은 여러 요인에 따라 변동할 수 있습니다. 그들의 사업 성장 가능성은 신규 인수 거래와 해당 자산의 효율적 통합 여부에 크게 좌우될 수 있습니다. 또한, 탄소 포집 및 저장(CCS) 사업의 성공 여부도 중요한 요소입니다. 새로운 중간 에너지 자산 및 주요 개발 프로젝트의 건설에는 많은 위험이 따르며, 이들 프로젝트를 성공적으로 실행하고 관리할 수 있는 능력이 미래 성장에 중요합니다. 한편, 자산 운영의 중단이나 중요한 관리 인력의 손실은 사업에 부정적인 영향을 미칠 수 있습니다. 또한, ENLC는 상품 가격 변동과 금리 변동에 대한 금융적 노출을 가지고 있으며, 이러한 변동은 회사의 수익에 직접적인 영향을 줄 수 있습니다. 최근 진행 중인 ExxonMobil과의 CCS 프로젝트와 같은 외부 파트너십도 미래 성장에 중요한 역할을 할 것입니다. 기후 변화 관련 법률 및 규제 이니셔티브는 ENLC의 운영 비용 증가와 서비스 수요 감소로 이어질 수 있으며, 이에 따라 매출에도 영향이 있을 수 있습니다. 이러한 요인들 외에도 매크로 경제 환경, 국제갈등, 시장 경쟁 상황 등도 ENLC의 사업 성패에 중요한 영향을 미칠 수 있습니다[0][1][2][3][4].