회사 소개

회사 AIP는 반도체 시스템 IP를 제공하는 선도적인 기업으로, 이는 통신과 IP 블록 배치를 관리하는 기술을 포함한다. System-on-Chip(SoC) 반도체와 칩릿 시스템 내에서 IP 블록을 연결함으로써 고객이 빠른 SoC 타겟팅과 더 효율적이고 비용 효율적인 솔루션을 경험할 수 있도록 한다. 회사는 2003년에 설립되어 시간이 흐름에 따라 상호 연결 IP와 다른 IP 사업을 확장하고 확대하여 라이선스 수익금과 로열티 비즈니스 모델 아래 하드웨어, 소프트웨어, 문서, 지원 및 교육을 제공한다. 또한, 시스템 IP 판매주기는 2~9개월 또는 그 이상으로 범위가 있으며, 재판 고객의 경우 판매주기의 길이가 일반적으로 짧다. 또한, 회사는 주로 자동차, 엔터프라이즈 컴퓨팅, 소비자 전자, 통신 및 산업 분야를 대상으로 반도체 연결 IP 및 SIA 솔루션을 제공하며, 새로운 제품을 주기적으로 출시하여 SoC 기술의 급속한 발전에 대응하고 있다[0].

주요 고객

AIP의 고객은 주로 반도체 산업에 속한 기업들이며, 주요 고객 세그먼트로는 자동차, 엔터프라이즈 컴퓨팅, 소비자 전자 제품, 통신 및 산업 분야가 있다. 이들은 SoC(System-on-Chip)를 설계하고 제조하는 기업으로, SoC 내에서 IP 블록을 연결하고 최적화하기 위해 AIP의 시스템 IP 솔루션을 사용한다. 특히, AIP는 자동차 시장에서 두각을 나타내며, 2012년부터 이 분야에 집중해 현재까지 130개 이상의 설계 승인을 받았다. 이러한 기업들은 차량, 도로, 클라우드를 연결하는 ‘인터넷 오브 카’ 구현을 위해 AIP의 기술을 도입한다. 또한, AI/ML 기능을 갖춘 새로운 애플리케이션을 개발하는 데에도 AIP의 광범위한 IP 솔루션을 활용한다. 2023년 기준으로 AIP는 205개의 AI/ML 기반 설계 프로젝트를 진행한 123명의 고객을 보유하고 있다. 고객들은 AIP의 시스템 IP 솔루션을 통해 SoC 설계 주기를 단축하고 비용을 절감하며, 최종 제품의 성능과 효율성을 향상시킬 수 있다. 현재 주요 고객으로는 인텔, 삼성, NXP, ST마이크로일렉트로닉스, 그리고 소시오넥스트가 있으며, 이들 기업은 각기 다양한 시장에서 SoC 설계를 위한 IP를 AIP로부터 라이선스 받아 사용하고 있다[0][1].

회사의 비용구조

| 주요 비용 항목 | 설명 | 제공 업체 |

|---|---|---|

| 연구개발 비용 | 주로 엔지니어링 인력 증가에 따른 인건비, 연구 개발 활동과 관련된 시설 비용, 지적 재산 개발을 위한 프로젝트 관련 비용, 주식 기반 보상 등이 포함된다. | 자체 인력, 외부 협력업체 |

| 판매 및 마케팅 비용 | 인건비, 커미션, 출장 비용, 광고비, 무역 박람회 참여 비용, 공공 관계 활동 및 기타 마케팅 비용이 포함된다. | 자체 인력, 광고 대행사 |

| 일반 및 행정 비용 | 관리 인력의 급여, 감가 상각, 보험 비용, 회계 및 법률 비용, 기타 전문 서비스 비용, 시설 비용 등이 포함된다. | 자체 인력, 법률 및 회계 서비스 제공업체 |

| 에너지 소비 | 사무실 및 데이터 센터 운영을 위한 전력 소비에 대한 비용이 포함된다. | 지역 전력회사 |

| 컴퓨팅 파워 및 클라우드 사용 | 데이터 처리와 저장을 위해 클라우드 서비스 및 데이터 센터 공간을 사용하기 위한 비용이 포함된다. | AWS, 구글 클라우드 등 클라우드 서비스 제공업체 |

| 부품 및 자재 비용 | 하드웨어 개발 및 테스트를 위한 특정 부품과 자재 비용이 포함된다. | 전자 부품 공급업체 |

| 사용료 및 라이선스 비용 | 필요한 소프트웨어 및 기술 라이선스를 사용하기 위한 비용이 포함된다. | 소프트웨어 및 기술 라이선스 제공업체 |

회사의 연구개발 비용 증가의 대표 원인으로는 엔지니어링 인력 증가와 주식 기반 보상 비용 증가가 있으며, 판매 및 마케팅 비용 증가 원인은 직원 관련 비용 증가와 전문 수수료 증가이다[0][1].

제품군

AIP의 주요 제품은 시스템 IP 솔루션으로, 이는 NoC(Network on Chip) 인터커넥트 IP, SoC 통합 자동화 소프트웨어(SIA), 및 NoC 인터페이스 IP를 포함한다. 이들 제품은 SoC(System on Chip) 설계 과정에서 IP 블록을 효율적으로 연결하고 관리하는 데 중요한 역할을 한다. AIP의 주요 제품과 그 수익 기여도는 다음과 같다:

주요 제품 및 수익 기여도

| 제품 | 설명 | 수익 기여도 |

|---|---|---|

| NoC 인터커넥트 IP | 칩 내부의 다양한 IP 블록을 고속으로 연결하는 기술, SoC 성능 최적화에 필수적 | 라이선스 수익 및 로열티 주요 원천 |

| SoC 통합 자동화 소프트웨어 (SIA) | Magillem Design Services S.A. 인수를 통해 강화된 제품으로, SoC 내 IP 블록의 통합 및 조립 자동화 | SoC 설계 단축 및 비용 효율성 제공, 매출 비중 증가 추세 |

| NoC 인터페이스 IP | 주변 장치와의 데이터 전송 및 제어 네트워크를 구성하는 IP로, NoC 인터커넥트 IP와의 연계성을 강화 | 고성능 애플리케이션에 사용, 시장 점유율 확대 기여 |

경쟁사

| 경쟁사 | 비슷한 제품 |

|---|---|

| Synopsys | 인터커넥트 IP 솔루션, SoC 통합 소프트웨어 |

| Cadence Design Systems | High-performance 인터커넥트 IP, SoC 통합 및 검증 도구 |

| Arm | SoC 설계를 위한 다양한 IP 코어 및 인터커넥트 솔루션 |

AIP의 제품들은 고성능 및 복잡한 SoC 설계를 위한 필수 요소로, 특히 자동차, 엔터프라이즈 컴퓨팅, 소비자 전자제품, 통신 및 산업 시장에서 주목받고 있다. 주요 고객으로는 인텔, 삼성, NXP, STMicroelectronics, 소시오넥스트 등이 있으며, 이들 고객들은 SoC 설계 주기를 단축하고 비용을 절감하기 위해 AIP의 솔루션을 채택하고 있다 .

주요 리스크

AIP의 비즈니스에 대한 가능한 위험 요소로는 다음 사항들이 있습니다: 중국 내 고객으로부터 온 수익의 31.1% 및 28.8%를 각각 창출한 2023년과 2022년의 수익이 미국 정부 무역 제한으로 인해 감소할 것으로 예상되며, 이로 인해 중국의 경제, 정치, 법률 및 사회적 상황이 비즈니스에 해를 끼칠 수 있다. 또한, 해외에서 사업을 진행함에 따라 다양한 추가적인 위험 요인과 도전이 발생할 수 있는데, 해당 위험 요인으로는 특정 국가 또는 지역의 정치, 규제 또는 경제적 조건의 변화, 중국 반도체 산업 및 기술 지원을 대상으로 하는 새로운 수출 통제 규정, 교역장벽 및 기타 제재 조치의 도입, 그리고 미국-중국 간의 지역 안정성 조치 등이 포함된다[0].

뉴스

(2024-10-21) Arteris와 SiFive는 데이터 센터 시장에서 고성능 애플리케이션 개발을 가능하게 하는 사전 검증 솔루션을 발표했습니다. SiFive의 P870-D CPU와 Arteris의 Ncore 캐시 일관성 인터커넥트 IP의 결합은 SoC 설계 엔지니어들이 데이터 센터 및 임베디드 시스템 시장의 까다로운 AI 워크로드 요구 사항을 해결하는 데 필요한 경로를 가속화합니다.link

재무

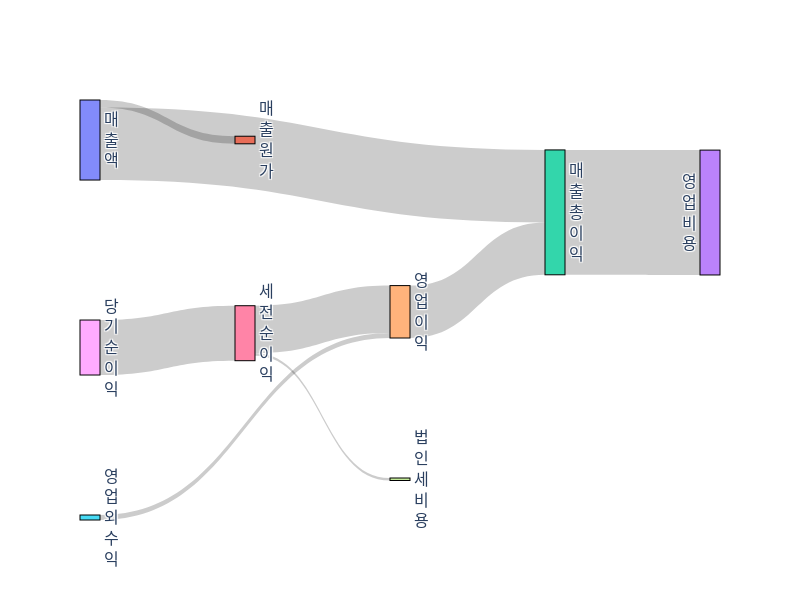

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 37.9 | 50.4 | 53.7 |

| 매출원가 | 3.7 | 4.3 | 5.1 |

| 매출총이익 | 34.1 | 46.1 | 48.6 |

| 영업비용 | 55.9 | 75.0 | 83.7 |

| 영업이익 | -21.8 | -28.9 | -35.1 |

| 영업외수익 | 0.6 | -1.3 | -3.3 |

| 세전 순이익 | -22.3 | -27.5 | -31.8 |

| 법인세 비용 | 1.0 | -0.4 | 1.7 |

| 당기순이익 | -23.4 | -27.4 | -36.9 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 85.8 | 68.2 | 41.2 |

| 매출채권, 순액 | 13.7 | 6.6 | 11.1 |

| 재고자산 | N/A | N/A | N/A |

| 유동자산 총계 | 106.6 | 81.1 | 58.4 |

| 유형자산, 순액 | 5.2 | 5.5 | 10.0 |

| 비유동자산 총계 | 13.8 | 34.4 | 44.4 |

| 자산 총계 | 120.4 | 115.5 | 102.8 |

| 매입채무 | 1.7 | 0.6 | 0.2 |

| 단기차입금 | 1.8 | 2.2 | 2.9 |

| 유동부채 총계 | 42.5 | 43.7 | 46.4 |

| 장기차입금 | 2.1 | 1.5 | 4.9 |

| 비유동부채 총계 | 25.0 | 34.3 | 41.3 |

| 부채 총계 | 67.5 | 78.0 | 87.7 |

| 자본금 및 추가 납입 자본 | 92.0 | 103.8 | 118.2 |

| 이익잉여금 | -39.0 | -66.4 | -103.2 |

| 자본 총계 | 52.9 | 37.5 | 15.1 |

| 부채 및 자본 총계 | 120.4 | 115.5 | 102.8 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | -23.4 | -27.4 | -36.9 |

| 감가상각비 및 무형자산상각비 | 1.5 | 2.1 | 3.1 |

| 비현금 운전자본 변동 | 15.5 | 7.6 | 1.9 |

| 영업활동으로 인한 현금흐름 | -0.8 | -6.8 | -15.7 |

| 유형자산 취득 | -0.8 | -1.1 | -1.5 |

| 투자활동으로 인한 현금흐름 | -1.4 | -37.5 | -4.7 |

| 배당금 지급 | N/A | N/A | N/A |

| 차입금 변동 | -1.1 | -1.1 | -1.3 |

| 재무활동으로 인한 현금흐름 | 76.3 | -4.2 | -2.9 |

| 현금 순변동 | 74.1 | -48.4 | -23.3 |

주가 영향 미치는 요인들

AIP 주가 상승 또는 하락의 원인은 여러 가지 외부 및 내부 요인들에 의해 결정된다. 첫째, 환율 변동 상황이 영향을 미칠 수 있다. 예를 들어, 미국 달러 강세로 인해 외국 통화로 제품을 구매하는 고객들에게 상품이 더 비싸지면, AIP의 매출이 감소하여 주가가 하락할 수 있다. 둘째, 거시경제적 상황 변화는 중요한 영향을 미친다. 경기 침체가 발생할 경우 소비자들의 구매력이 감소해 AIP의 제품 수요가 줄어들어 주가에 부정적인 영향을 미칠 수 있다. 셋째, 국가 간 갈등은 AIP의 비즈니스에 직접적인 영향을 준다. 예를 들어, 미중 무역 전쟁이 격화되면 중국에 대한 반도체 수출이 제한되어 매출 감소로 이어져 주가가 하락할 수 있다. 넷째, 새로운 경쟁자의 등장은 AIP의 시장 점유율을 위협한다. 특히 새로운 기술을 보유한 기업이 등장하면 AIP의 기술 경쟁력이 줄어들어 주가가 하락할 수 있다. 다섯째, 시장 트렌드의 변화도 중요한 요소이다. 만약 AIP가 최신 시장 요구에 맞는 혁신적인 제품을 지속적으로 출시하면 기업의 성장이 기대되어 주가가 상승할 수 있다. 이러한 요인들은 외부적이고 통제할 수 없는 경우가 많아 AIP의 경영 전략이 초점을 맞추는 중요한 부분이 된다[0][1][2].

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

AIP의 미래는 다양한 요인에 의해 크게 좌우될 수 있다. 먼저, 자동차 산업의 성장 여부는 AIP에 중요한 영향을 미친다. 특히, 자율주행 기술의 도입이 가속화되면서 더 복잡한 System-on-Chip(SoC) 설계가 필요하게 되고, 이는 AIP의 상호 연결 IP에 대한 수요를 증가시킬 수 있다. 반대로, 자동차 시장의 침체는 이러한 기술 도입을 지연시키고 AIP의 매출 감소를 초래할 수 있다[0][1]. 또한, 글로벌 공급망 문제, 예를 들어 반도체 부족 현상이 지속될 경우, AIP의 제품 생산 및 판매에 부정적인 영향을 미칠 수 있다[2]. 경제 전반의 불확실성, 예를 들어 인플레이션, 금리 인상 등도 기업의 성장에 장애물이 될 수 있다. 반면, 소비자 전자제품, 통신, 산업 분야의 지속적인 기술 발전과 시장 성장도 AIP의 매출 증대를 이끌 수 있다[3]. 마지막으로, 신규 고객 확보와 글로벌 시장 확장은 회사의 매출 다각화와 지속 성장에 기여할 수 있는 중요한 요소이다[2].