(RDFN는 부동산 서비스 회사로, 주로 부동산 거래에서 발생하는 수수료와 수수료를 생성합니다. 이 회사의 주요 수익 구성요소는 부동산 중개 수수료, 파트너 수익, 임대 수수료, 모기지 수익 및 기타 수익입니다. 부동산 중개 수수료는 주택 구매자와 판매자를 대표하는 리드 에이전트가 수수료 기반 중개 거래를 완료할 때 인정됩니다. 파트너 수익은 파트너 에이전트 또는 기타 추천 계약자로부터 우리에게 지불된 수수료를 포함하며 거래 종료시 이 수수료를 수익으로 인정합니다. 임대 수익은 주로 인터넷 리스트 서비스를 위한 구독 기반 제품 제공으로 구성되며 임대 수익은 판매된 제품 수, 각 제품의 가격, 고객 유지율 및 고객에게 판매된 제품의 혼합에 따라 영향을 받습니다. 모기지 수익은 대출의 원천 및 후속 판매 수수료, 대출 서비스 수입, 판매 대기 중인 대출, IRLC의 원천, MSRs에 대한 공정가치 변동 및 기타에 대한 관련되며 대출 건수, 대출 가격 및 MSRs와 판매중인 대출의 공...) 태그: 수동 되돌리기 |

편집 요약 없음 |

||

| 101번째 줄: | 101번째 줄: | ||

===손익계산서=== | ===손익계산서=== | ||

(단위: Million USD) | |||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! 항목 ! | ! style="width: 20em;" | 항목 | ||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |- | ||

| 매출액 || | | 매출액 || 1058.6 || 1099.6 || 976.7 | ||

|- | |- | ||

| 매출원가 || 665. | | 매출원가 || 665.4 || 790.5 || 646.9 | ||

|- | |- | ||

| 매출총이익 || 393. | | 매출총이익 || 393.2 || 309.1 || 329.8 | ||

|- | |- | ||

| 영업비용 || 489. | | 영업비용 || 489.1 || 577.6 || 539.9 | ||

|- | |- | ||

| 영업이익 || -95. | | 영업이익 || -95.8 || -268.5 || -210.1 | ||

|- | |- | ||

| 영업외수익 || 1. | | 영업외수익 || 1.5 || -18.8 || -84.7 | ||

|- | |- | ||

| 세전 순이익 || -97. | | 세전 순이익 || -97.3 || -249.7 || -125.4 | ||

|- | |- | ||

| 법인세 비용 || -6. | | 법인세 비용 || -6.1 || 0.1 || 1.0 | ||

|- | |- | ||

| 당기순이익 || -109. | | 당기순이익 || -109.6 || -321.1 || -130.0 | ||

|} | |} | ||

| 131번째 줄: | 135번째 줄: | ||

===대차대조표=== | ===대차대조표=== | ||

(단위: Million USD) | |||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! 항목 ! | ! style="width: 20em;" | 항목 | ||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |- | ||

| 현금 및 현금성 자산 || 624. | | 현금 및 현금성 자산 || 624.7 || 354.5 || 191.7 | ||

|- | |- | ||

| 매출채권, 순액 || 69. | | 매출채권, 순액 || 69.6 || 46.4 || 51.7 | ||

|- | |- | ||

| 재고자산 || 358. | | 재고자산 || 358.2 || 114.3 || N/A | ||

|- | |- | ||

| 유동자산 총계 || 1 | | 유동자산 총계 || 1246.1 || 776.5 || 445.0 | ||

|- | |- | ||

| 유형자산, 순액 || 112. | | 유형자산, 순액 || 112.9 || 95.8 || 78.2 | ||

|- | |- | ||

| 비유동자산 총계 || 775. | | 비유동자산 총계 || 775.9 || 797.7 || 708.6 | ||

|- | |- | ||

| 자산 총계 || | | 자산 총계 || 2022.0 || 1574.2 || 1153.6 | ||

|- | |- | ||

| 매입채무 || 12. | | 매입채무 || 12.5 || 11.1 || 10.5 | ||

|- | |- | ||

| 단기차입금 || 271. | | 단기차입금 || 271.1 || 232.5 || 167.6 | ||

|- | |- | ||

| 유동부채 총계 || 401. | | 유동부채 총계 || 401.8 || 354.6 || 268.4 | ||

|- | |- | ||

| 장기차입금 || | | 장기차입금 || 1269.2 || 1115.1 || 842.2 | ||

|- | |- | ||

| 비유동부채 총계 || | | 비유동부채 총계 || 1270.4 || 1115.7 || 842.5 | ||

|- | |- | ||

| 부채 총계 || | | 부채 총계 || 1672.3 || 1470.3 || 1110.9 | ||

|- | |- | ||

| 자본금 및 추가 납입 자본 || 682. | | 자본금 및 추가 납입 자본 || 682.2 || 758.1 || 826.3 | ||

|- | |- | ||

| 이익잉여금 || -372. | | 이익잉여금 || -372.2 || -693.3 || -823.3 | ||

|- | |- | ||

| 자본 총계 || 349. | | 자본 총계 || 349.7 || 103.9 || 42.7 | ||

|- | |- | ||

| 부채 및 자본 총계 || | | 부채 및 자본 총계 || 2022.0 || 1574.2 || 1153.6 | ||

|} | |} | ||

| 173번째 줄: | 181번째 줄: | ||

===현금흐름표=== | ===현금흐름표=== | ||

(단위: Million USD) | |||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! 항목 ! | ! style="width: 20em;" | 항목 | ||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |- | ||

| 당기순이익 || -109. | | 당기순이익 || -109.6 || -321.1 || -130.0 | ||

|- | |- | ||

| 감가상각비 및 무형자산상각비 || 46. | | 감가상각비 및 무형자산상각비 || 46.9 || 64.9 || 62.9 | ||

|- | |- | ||

| 비현금 운전자본 변동 || -312. | | 비현금 운전자본 변동 || -312.9 || 195.1 || 84.1 | ||

|- | |- | ||

| 영업활동으로 인한 현금흐름 || -301. | | 영업활동으로 인한 현금흐름 || -301.6 || 40.5 || 56.8 | ||

|- | |- | ||

| 유형자산 취득 || -27. | | 유형자산 취득 || -27.5 || -21.5 || -12.1 | ||

|- | |- | ||

| 투자활동으로 인한 현금흐름 || -576. | | 투자활동으로 인한 현금흐름 || -576.3 || -184.3 || 97.5 | ||

|- | |- | ||

| 배당금 지급 || N/A || N/A || N/A | | 배당금 지급 || N/A || N/A || N/A | ||

|- | |- | ||

| 차입금 변동 || 730. | | 차입금 변동 || 730.6 || -335.4 || -179.3 | ||

|- | |- | ||

| 재무활동으로 인한 현금흐름 || 650. | | 재무활동으로 인한 현금흐름 || 650.3 || -332.1 || -245.4 | ||

|- | |- | ||

| 현금 순변동 || -227. | | 현금 순변동 || -227.5 || -475.9 || -91.2 | ||

|} | |} | ||

2024년 10월 20일 (일) 23:38 판

회사 소개

RDFN는 부동산 서비스 회사로, 주로 부동산 거래에서 발생하는 수수료와 수수료를 생성합니다. 이 회사의 주요 수익 구성요소는 부동산 중개 수수료, 파트너 수익, 임대 수수료, 모기지 수익 및 기타 수익입니다. 부동산 중개 수수료는 주택 구매자와 판매자를 대표하는 리드 에이전트가 수수료 기반 중개 거래를 완료할 때 인정됩니다. 파트너 수익은 파트너 에이전트 또는 기타 추천 계약자로부터 우리에게 지불된 수수료를 포함하며 거래 종료시 이 수수료를 수익으로 인정합니다. 임대 수익은 주로 인터넷 리스트 서비스를 위한 구독 기반 제품 제공으로 구성되며 임대 수익은 판매된 제품 수, 각 제품의 가격, 고객 유지율 및 고객에게 판매된 제품의 혼합에 따라 영향을 받습니다. 모기지 수익은 대출의 원천 및 후속 판매 수수료, 대출 서비스 수입, 판매 대기 중인 대출, IRLC의 원천, MSRs에 대한 공정가치 변동 및 기타에 대한 관련되며 대출 건수, 대출 가격 및 MSRs와 판매중인 대출의 공정가치에 영향을 받습니다[0].

주요 고객

RDFN의 고객 페르소나는 주로 부동산 구매자, 판매자, 임차인 그리고 모기지 대출을 받으려는 사람들로 구성됩니다. 부동산 구매자는 새 집을 찾고 구매 절차를 진행할 때 RDFN의 서비스를 이용하며, 주택 구매 절차에서 신속하고 효율적인 서비스를 제공받기 위해 RDFN에 수수료를 지불합니다. 부동산 판매자는 자신의 부동산을 빠르고 효율적으로 판매하려고 할 때 RDFN의 서비스를 이용하여 중개 수수료를 지불합니다. 임차인은 주거용 아파트나 주택을 찾기 위해 RDFN의 디지털 플랫폼을 통해 리스트를 확인하고 임대 계약을 체결하며, 이 과정에서 서비스를 이용한 대가로 지불합니다. 모기지 대출을 받으려는 사람들은 주택 구매 자금을 마련하기 위해 모기지 대출 서비스를 이용하며, 이 경우 대출의 원천 및 판매 과정에서 발생하는 수수료를 지불합니다. 또한, RDFN의 고객 중 일부는 토지 및 결제 서비스, 즉 타이틀 포워드 서비스를 통해 부동산 거래의 법적 절차를 원활하게 진행하기 위해 관련 비용을 지불합니다. 이 외에도 RDFN은 자사의 기술력을 바탕으로 빠르고 정확한 부동산 데이터 제공, 그리고 매력적인 마케팅 플랫폼을 통해 부동산 관련 모든 서비스를 통합적으로 제공함으로써 고객의 비용과 시간을 절약할 수 있는 다양한 솔루션을 제공합니다[0][1][2].

회사의 비용구조

| 비용 요소 | 설명 | 주요 제공 업체 |

|---|---|---|

| 인건비 | 직원 급여, 혜택 및 인센티브 보너스와 관련된 비용입니다. | 자체 인력 |

| 기술 및 개발 비용 | 소프트웨어 개발, 유지보수 및 향상과 관련된 비용입니다. 여기에는 컴퓨팅 파워와 클라우드 사용 비용이 포함됩니다. | Amazon Web Services (AWS) |

| 마케팅 비용 | 광고, 홍보 및 기타 마케팅 활동과 관련된 비용입니다. | Google, Facebook, 기타 광고 업체 |

| 임대 비용 | 사무실 공간 임대 비용입니다. | 부동산 회사 |

| 모기지 운영 비용 | 모기지 대출의 기원 및 판매, 대출 서비스와 관련된 비용입니다. | Bay Equity |

| 일반 및 관리 비용 | 법률, 회계, 보험 및 기타 관리 관련 필수 비용입니다. | 회계법인, 법률회사 |

| 구조조정 비용 | 회사의 구조조정과 관련된 비용으로, 주로 인원 감축, 사무실 폐쇄 등의 비용입니다. | 인적자원관리(HR) 회사 |

이와 같이 RDFN의 주요 비용 요소는 다양한 부문에서 발생하며, 각 비용 부문에 따라 비용을 제공하는 주요 업체들도 상이합니다[0][1][2].

제품군

RDFN의 주요 제품과 그들의 수익 기여도는 다음과 같습니다.

- 부동산 중개 수수료 (Brokerage Revenue): 주로 주택 구매자와 판매자를 대표하는 리드 에이전트가 수수료 기반 중개 거래를 완료할 때 발생합니다. 2023년 기준 중개 수수료는 총 매출의 약 59.3%를 차지하며, 이는 주택 매매 거래 완료 시 수익으로 인정됩니다[0].

- 파트너 수수료 (Partner Revenue): 파트너 에이전트 또는 기타 추천 계약자로부터 지불된 수수료입니다. 거래 종료 시 이 수수료를 수익으로 인정합니다. 2023년 기준, 파트너 수수료는 전체 매출의 약 4.0%를 차지합니다[0].

- 임대 수익 (Rentals Revenue): 주로 인터넷 리스트 서비스를 위한 구독 기반 제품 제공으로 구성됩니다. 임대 수익은 전체 매출의 약 18.9%를 차지하며, 이는 구독 서비스 기간 동안 인정됩니다[0].

- 모기지 수익 (Mortgage Revenue): 대출의 원천 및 후속 판매 수수료, 대출 서비스 수입 등으로 구성됩니다. 모기지 수익은 전체 매출의 약 13.7%를 차지합니다[0].

- 기타 수익 (Other Revenue): 기타 다양한 서비스에서 발생하는 수익으로, 이는 전체 매출의 약 4.1%를 차지합니다[0].

다음은 RDFN의 주요 경쟁사와 그들의 유사 제품 비교입니다:

| 경쟁사 | 제품/서비스 | 비고 |

|---|---|---|

| Zillow Group | 인터넷 리스트 서비스, 부동산 중개 | 부동산 포털 사이트 대표주자 |

| Realogy Holdings | 부동산 중개, 모기지 서비스 | 대규모 부동산 중개 그룹 |

| RE/MAX Holdings | 부동산 중개, 프랜차이즈 서비스 | 글로벌 부동산 프랜차이즈 |

이러한 경쟁사들은 RDFN과 비슷한 제품과 서비스를 제공하며 각자 시장에서 강력한 입지를 가지고 있습니다.

주요 리스크

RDFN의 비즈니스에 영향을 미칠 수 있는 위험 요인은 다음과 같습니다:

- AI 기술의 사용 및 관리 리스크: AI 기술이 RDFN의 재무 보고서나 재무 제어 기능에 활용될 때 발생할 수 있는 운영, 준수 및 명예 리스크가 있으며, AI 알고리즘이 때로는 예기치 않은 결과를 내고 예측할 수 없는 방식으로 행동할 수 있어 부정확하거나 오류 있는 결과를 생성하고 포함될 시 명예 훼손 및 브랜드에 손상을 가져올 수 있습니다. 또한, 데이터 집합이 악의적인 주체에 의해 오염될 수 있으며, AI 결과는 윤리적인 문제를 제기할 수 있고 현재 및 향후 법률과 규정을 위반할 수 있습니다. 이러한 위험 요인이 재료화되면 RDFN의 비즈니스와 영업 결과에 부정적인 영향을 미칠 수 있습니다[0].

- 기술 제공 및 개발 위험: RDFN의 기술 제공품을 유지하거나 개선하거나 새로운 기술 제공품을 개발하는 것이 경쟁력 있는 수준으로 어려울 수 있으며, 기술 제공품에는 발견되지 않은 오류나 취약성이 존재할 수 있습니다. 또한, 기술 제공품의 개발 및 테스트 과정에서 오류 및 취약성을 사전에 감지하지 못할 수 있어 고객 및 에이전트의 접근 및 이용에 방해가 될 수 있습니다. 이러한 상황은 RDFN의 서비스 질을 저하시키거나 고객 및 에이전트의 기술 및 제공물 접근에 방해를 줄 수 있습니다[1].

뉴스

재무

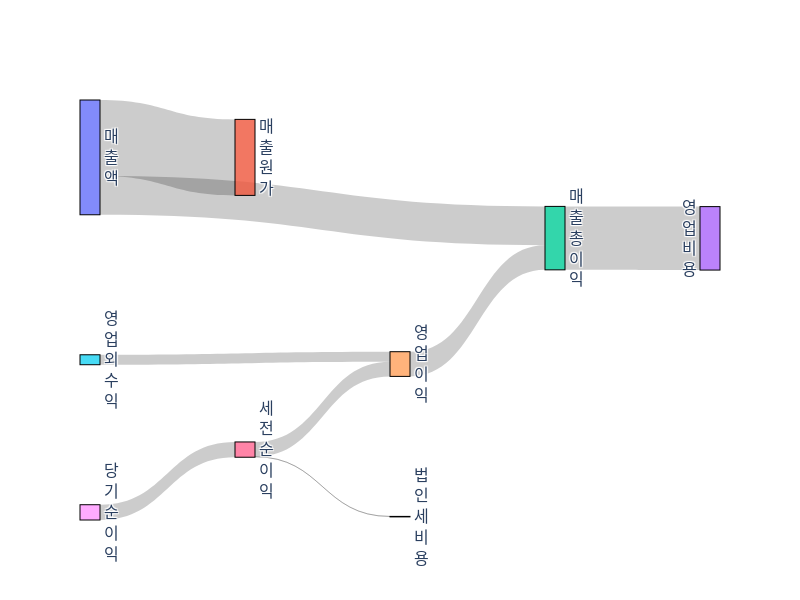

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 1058.6 | 1099.6 | 976.7 |

| 매출원가 | 665.4 | 790.5 | 646.9 |

| 매출총이익 | 393.2 | 309.1 | 329.8 |

| 영업비용 | 489.1 | 577.6 | 539.9 |

| 영업이익 | -95.8 | -268.5 | -210.1 |

| 영업외수익 | 1.5 | -18.8 | -84.7 |

| 세전 순이익 | -97.3 | -249.7 | -125.4 |

| 법인세 비용 | -6.1 | 0.1 | 1.0 |

| 당기순이익 | -109.6 | -321.1 | -130.0 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 624.7 | 354.5 | 191.7 |

| 매출채권, 순액 | 69.6 | 46.4 | 51.7 |

| 재고자산 | 358.2 | 114.3 | N/A |

| 유동자산 총계 | 1246.1 | 776.5 | 445.0 |

| 유형자산, 순액 | 112.9 | 95.8 | 78.2 |

| 비유동자산 총계 | 775.9 | 797.7 | 708.6 |

| 자산 총계 | 2022.0 | 1574.2 | 1153.6 |

| 매입채무 | 12.5 | 11.1 | 10.5 |

| 단기차입금 | 271.1 | 232.5 | 167.6 |

| 유동부채 총계 | 401.8 | 354.6 | 268.4 |

| 장기차입금 | 1269.2 | 1115.1 | 842.2 |

| 비유동부채 총계 | 1270.4 | 1115.7 | 842.5 |

| 부채 총계 | 1672.3 | 1470.3 | 1110.9 |

| 자본금 및 추가 납입 자본 | 682.2 | 758.1 | 826.3 |

| 이익잉여금 | -372.2 | -693.3 | -823.3 |

| 자본 총계 | 349.7 | 103.9 | 42.7 |

| 부채 및 자본 총계 | 2022.0 | 1574.2 | 1153.6 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | -109.6 | -321.1 | -130.0 |

| 감가상각비 및 무형자산상각비 | 46.9 | 64.9 | 62.9 |

| 비현금 운전자본 변동 | -312.9 | 195.1 | 84.1 |

| 영업활동으로 인한 현금흐름 | -301.6 | 40.5 | 56.8 |

| 유형자산 취득 | -27.5 | -21.5 | -12.1 |

| 투자활동으로 인한 현금흐름 | -576.3 | -184.3 | 97.5 |

| 배당금 지급 | N/A | N/A | N/A |

| 차입금 변동 | 730.6 | -335.4 | -179.3 |

| 재무활동으로 인한 현금흐름 | 650.3 | -332.1 | -245.4 |

| 현금 순변동 | -227.5 | -475.9 | -91.2 |

주가 영향 미치는 요인들

RDFN의 주식 가격 변동은 다양한 요인에 의해 영향을 받을 수 있습니다. 예를 들어 환율 변동은 수익과 이익에 직접적인 영향을 미칠 수 있습니다. 달러 강세로 인해 해외 투자가 줄어들거나 수입 비용이 증가하면 RDFN의 주가가 하락할 가능성이 높습니다. 반면 부동산 시장이 안정적이고 투자 매력도가 높아지면 주가는 상승할 수 있습니다. 또한 거시경제 상황 역시 영향을 미칩니다. 예를 들어 미국의 금리가 인상되면 모기지 비용이 증가하여 주택 구매 수요가 감소하고, 이는 RDFN의 수익성에 부정적인 영향을 미쳐 주가가 하락할 수 있습니다 . 미중 무역 전쟁과 같은 국가 간 갈등도 주식 시장에 충격을 줄 수 있습니다. 이러한 갈등이 심화되면 글로벌 경제 성장 둔화와 소비자 신뢰도 하락으로 이어져 RDFN의 주가에 부정적인 영향을 미칠 수 있습니다. 경쟁자의 등장도 중요한 요소입니다. 예를 들어, 혁신적인 부동산 기술을 보유한 신생 기업이 시장에서 부각되면 RDFN의 시장 점유율이 감소하고, 주가에 부정적인 영향을 미칠 수 있습니다 . 마지막으로 시장과 트렌드의 변화도 고려해야 합니다. 주택 구입 방식에 변화가 생기거나 디지털 플랫폼의 수요가 증가하면, RDFN의 기술 및 온라인 서비스가 더욱 각광받아 주가가 상승할 수 있습니다[0].

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

RDFN의 미래 전망은 여러 요소에 따라 다릅니다. 먼저 기술 혁신은 RDFN의 성장에 중요한 역할을 할 수 있습니다. 인공지능과 빅데이터를 통한 맞춤형 부동산 서비스 제공은 고객 만족도를 높여 더 많은 거래를 유치할 수 있습니다. 또한 온라인 부동산 거래 플랫폼의 확산은 RDFN의 시장 점유율 확장에 기여할 수 있습니다. 반면, 규제 강화나 금리 인상과 같은 거시경제적 요인은 부정적인 영향을 미칠 수 있습니다. 특히 금리 인상은 모기지 비용을 높여 주택 구매 수요를 감소시키고, 이는 RDFN의 수익에 직접적인 타격을 줄 수 있습니다. 또한 경쟁사의 증가도 고려해야 합니다. 새로운 기술을 가진 신생 부동산 기업이 시장에 등장하면 RDFN의 기존 고객을 빼앗길 우려가 있습니다. 마지막으로, 전 세계적인 경제 상황도 중요한 변수입니다. 글로벌 경제 침체는 부동산 시장 전반에 불확실성을 야기하여 RDFN의 수익성을 감소시킬 수 있습니다. 반대로 경제 호황이 이어지면 주택 시장이 활황을 맞아 RDFN의 거래량과 수익이 증가할 가능성도 있습니다.