(Unfortunately, there doesn’t seem to be information available about the company NLOP in the uploaded files. If you can provide more specific details or documents related to NLOP, I can conduct a more targeted search to gather the necessary information for the analysis.) |

(Unfortunately, there doesn’t seem to be information available about the company NLOP in the uploaded files. If you can provide more specific details or documents related to NLOP, I can conduct a more targeted search to gather the necessary information for the analysis.) |

||

| 97번째 줄: | 97번째 줄: | ||

=='''재무'''== | =='''재무'''== | ||

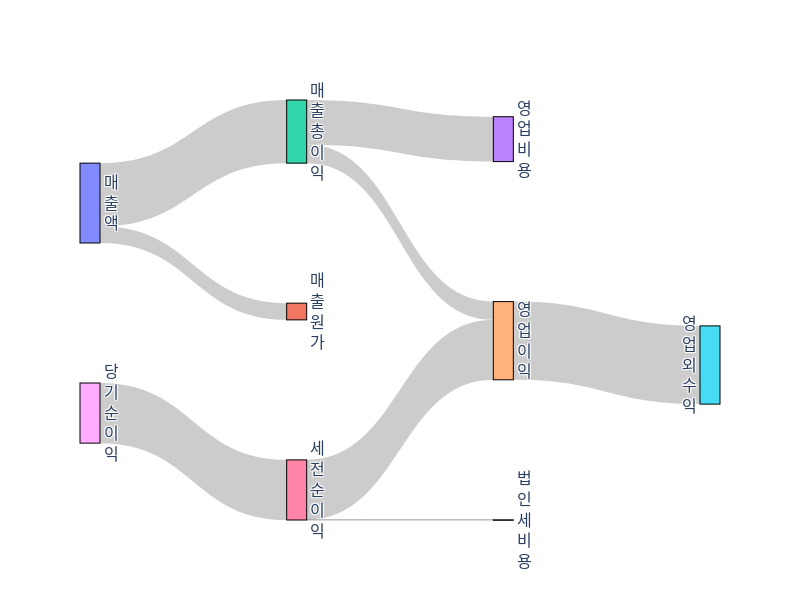

===손익계산서=== | |||

{| class="wikitable" | |||

|- | |||

! 항목 !! 2021 !! 2022 !! 2023 | |||

|- | |||

| 매출액 || 147.9M || 156.2M || 175.0M | |||

|- | |||

| 매출원가 || 30.1M || 32.0M || 36.6M | |||

|- | |||

| 매출총이익 || 117.8M || 124.2M || 138.4M | |||

|- | |||

| 영업비용 || 68.9M || 81.1M || 98.3M | |||

|- | |||

| 영업이익 || 48.9M || 43.1M || 40.1M | |||

|- | |||

| 영업외수익 || 45.9M || 26.8M || 171.4M | |||

|- | |||

| 세전 순이익 || 3.1M || 16.3M || -131.3M | |||

|- | |||

| 법인세 비용 || 1.6M || 486.0k || 425.0k | |||

|- | |||

| 당기순이익 || 1.4M || 15.8M || -131.7M | |||

|} | |||

[[File:NLOP-income-statement.png|800px]] | |||

{| | |||

===대차대조표=== | |||

{| class="wikitable" | |||

|- | |||

! 항목 !! 2021 !! 2022 !! 2023 | |||

|- | |||

| 현금 및 현금성 자산 || 4.0M || 4.7M || 16.3M | |||

|- | |- | ||

| | | 매출채권, 순액 || N/A || N/A || N/A | ||

| | |||

| | |||

|- | |- | ||

| | | 재고자산 || N/A || N/A || N/A | ||

| | |||

| | |||

|- | |- | ||

| | | 유동자산 총계 || 4.0M || 6.0M || 67.8M | ||

| | |||

| | |||

|- | |- | ||

| | | 유형자산, 순액 || 936.4M || 1.1B || 991.0M | ||

| | |||

| | |||

|- | |- | ||

| | | 비유동자산 총계 || 1.3B || 1.5B || 1.2B | ||

| | |||

| | |||

|- | |- | ||

| | | 자산 총계 || 1.3B || 1.5B || 1.3B | ||

| | |||

| | |||

|- | |- | ||

| | | 매입채무 || 42.8M || 50.0M || 59.5M | ||

| | |||

| | |||

|- | |- | ||

| | | 단기차입금 || N/A || N/A || N/A | ||

| | |||

| | |||

|- | |- | ||

| | | 유동부채 총계 || 42.8M || 50.0M || 60.6M | ||

| | |||

| | |||

|- | |- | ||

| | | 장기차입금 || 149.9M || 276.1M || 542.0M | ||

| | |||

| | |||

|- | |- | ||

| | | 비유동부채 총계 || 174.4M || 302.7M || 563.1M | ||

| | |||

| | |||

|- | |- | ||

| | | 부채 총계 || 217.2M || 352.7M || 623.7M | ||

| | |||

| | |||

|- | |- | ||

| | | 자본금 및 추가 납입 자본 || N/A || N/A || 855.6M | ||

| | |- | ||

| | | 이익잉여금 || N/A || N/A || -143.0M | ||

|- | |||

| 자본 총계 || 1.1B || 1.1B || 681.4M | |||

|- | |||

| 부채 및 자본 총계 || 1.3B || 1.5B || 1.3B | |||

|} | |} | ||

===현금흐름표=== | |||

{| class="wikitable" | |||

|- | |||

! 항목 !! 2021 !! 2022 !! 2023 | |||

|- | |||

| 당기순이익 || 1.4M || 15.8M || -131.7M | |||

|- | |||

| 감가상각비 및 무형자산상각비 || 61.2M || 66.2M || 81.4M | |||

|- | |||

| 비현금 운전자본 변동 || -2.7M || 1.1M || -8.9M | |||

|- | |||

| 영업활동으로 인한 현금흐름 || 75.3M || 84.3M || 71.0M | |||

|- | |||

| 유형자산 취득 || -4.2M || -4.7M || -11.2M | |||

|- | |||

| 투자활동으로 인한 현금흐름 || -4.2M || -22.9M || 27.7M | |||

|- | |||

| 배당금 지급 || N/A || N/A || N/A | |||

|- | |||

| 차입금 변동 || -264.1M || -39.9M || 367.2M | |||

|- | |||

| 재무활동으로 인한 현금흐름 || -77.2M || -64.5M || -36.8M | |||

|- | |||

| 현금 순변동 || -6.1M || -3.2M || 61.9M | |||

|} | |||

=='''주가 영향 미치는 요인들'''== | =='''주가 영향 미치는 요인들'''== | ||

2024년 10월 11일 (금) 05:16 판

회사 소개

Unfortunately, there doesn’t seem to be information available about the company NLOP in the uploaded files. If you can provide more specific details or documents related to NLOP, I can conduct a more targeted search to gather the necessary information for the analysis.

주요 고객

NLOP 고객의 주요 페르소나는 부동산 투자와 운영에 관심이 많은 다양한 고객 분류로 나눌 수 있습니다. 첫째, 기업용 부동산 관리자 및 투자자들입니다. 이들은 장기적인 투자 수익을 추구하며 NLOP의 안정적인 임대 수익과 자산 가치를 바탕으로 투자합니다. 둘째, 대규모 금융 기관 및 펀드 매니저들로, 이들은 다양한 포트폴리오에 안전성과 수익성을 동시에 제공할 수 있는 자산을 찾고 있으며, NLOP의 금융 구조 및 리스크 관리 전략이 매력적입니다. 셋째, 상업용 부동산 임차인들로, 이들은 안정적인 사무실 환경을 필요로 하며, NLOP가 제공하는 고품질의 부동산과 관리 서비스를 통해 업무 효율성을 높일 수 있습니다. 이들은 흔히 NLOP의 임대 계약을 통해 장기간 안정적인 업무 공간을 보장받기 위해 비용을 지불합니다. 마지막으로, 부동산 개발업체 및 중개인들로, 이들은 NLOP의 기존 자산 및 신규 개발 프로젝트와 협업하여 부동산 가치를 극대화하고 시장 점유율을 확대하려는 전략을 가지고 있습니다. 각 고객 분류는 NLOP의 전문성과 경험, 그리고 금융 안정성 및 자산 관리 능력을 높이 평가하며 이를 바탕으로 지속적인 비즈니스 관계를 유지합니다[0][1].

회사의 비용구조

NLOP의 주요 비용 항목은 다음과 같습니다. 첫째, 부동산 비용은 운영 리스에 따른 부동산 비용과 자본 개선 비용으로 구성되며, 이는 상당한 금액을 차지합니다 . 둘째, 감가상각비와 상각비는 자산 관리 차원에서 발생하며, 이는 매년 증가하고 있습니다 . 셋째, 일반 및 관리비는 직원 보상, 주식 기반 보상 및 전문 수수료를 포함하며, 이는 매해 꾸준히 증가하고 있습니다[0] . 넷째, 보험 비용은 주로 부동산 보험과 관련된 비용을 포함합니다[0]. 다섯째, 부채에 대한 이자 비용은 WPC의 무담보 부채와 관련된 것입니다[0]. 최종적으로, 주요 관련 업체는 부동산 자산 확보를 위해 필요한 자금을 제공하는 WPC 및 다양한 전문 서비스 제공 업체들입니다 [3] .

| 비용 항목 | 설명 | 관련 제공 업체 |

|---|---|---|

| 부동산 비용 | 운영 리스 및 자본 개선 비용 | WPC (부동산 자산 자금) |

| 감가상각비 및 상각비 | 자산 관리 차원에서 발생 | - |

| 일반 및 관리비 | 직원 보상, 주식 기반 보상 및 전문 수수료 | 다양한 전문 서비스 제공 업체 |

| 보험 비용 | 주로 부동산 보험 관련 비용 | - |

| 이자 비용 | WPC의 무담보 부채에 대한 이자 | WPC |

각 항목은 회사 운영에 필수적인 요소들로, 비용 절감 및 효율성 향상을 위해 주기적으로 검토 및 관리되고 있습니다.

제품군

NLOP는 주로 기업 임차인에게 단일-임대(Net Lease) 형태로 사무실 부동산을 임대하여 수익을 창출하는 부동산 투자신탁(Real Estate Investment Trust, REIT)입니다. NLOP의 주요 제품은 단일-임대 사무실 부동산이며 주로 미국 그리고 일부 유럽국가에 위치해 있습니다. 2023년 12월 31일 기준으로 NLOP의 포트폴리오는 총 55개의 부동산으로 구성되었으며, 이는 59개의 기업 임차인에게 임대되고 있습니다. 연간 기본 임대료(Annual Base Rent)는 약 1억 4243만 달러에 달하며, 대부분의 수익은 이 임대 활동에서 발생합니다[0][1].

주요 제품 설명 및 매출 기여도

| 제품 | 설명 | 매출 기여도 |

|---|---|---|

| 단일-임대 사무실 부동산 | 기업 임차인에게 단일-임대 형태로 제공되는 사무실 부동산으로서, 임대료 증가와 운영 및 유지 비용을 임차인이 부담함. | 주 매출원천 (전체 매출의 대부분) |

경쟁사

| 경쟁사 | 주요 제품 | 비고 |

|---|---|---|

| W.P. Carey Inc. (WPC) | 다양한 부동산 포트폴리오를 보유한 단일-임대 및 Triple Net Lease 부동산 | NLOP의 스핀오프 전 소유자 |

| Realty Income Corporation | 다양한 상업 부동산에 집중된 단일-임대 부동산 | 주로 소매 부문에 집중 |

| National Retail Properties | 소매 업종을 중심으로 한 단일-임대 부동산 | 다각화된 소매 부동산 포트폴리오 보유 |

NLOP의 수익 구조는 단일-임대 사무실 부동산의 임대 활동에 거의 전적으로 의존하며, 이러한 부동산은 기업 임차인에게 필수적인 운영 공간을 제공함에 따라 안정적인 수익 창출이 가능합니다. 임대 수익은 주로 신규 계약 및 계약 종료 시 인식되는 임대 종료 수익과도 관련이 있으며, 이는 2023년도에도 임대 종료 수익 증가로 이어졌습니다[0][3][4].

주요 리스크

NLOP의 사업에 대한 가능한 위험 요인은 다양합니다. 예를 들어, 임차인이 임대 채무를 미이행할 경우 사업, 재무 상태 및 영업 결과에 부정적인 영향을 줄 수 있습니다. 또한, 일부 임대 계약에서는 임차인이 임대 기간이 종료되기 전에 일부 또는 전체 임대 면적을 조기에 종료할 수 있는 규정이 있어 현금흐름과 수익에 부정적인 영향을 미칠 수 있습니다. 이외에도 매출이 감소해도 지출이 일정하게 유지되거나 증가할 수 있어, 사업, 재무 상태 및 영업 결과에 부정적인 영향을 미칠 수 있습니다. 또한, 부동산 투자는 일정 수준의 부동산 매입 가격이나 좋은 조건으로 매각하지 못할 수 있어 부동산 투자의 비약성이 있으며, 환경법 등 다양한 연방, 주요 지역 규제 요구 사항에 노출될 수 있습니다[0][0][0].

뉴스

재무

손익계산서

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 147.9M | 156.2M | 175.0M |

| 매출원가 | 30.1M | 32.0M | 36.6M |

| 매출총이익 | 117.8M | 124.2M | 138.4M |

| 영업비용 | 68.9M | 81.1M | 98.3M |

| 영업이익 | 48.9M | 43.1M | 40.1M |

| 영업외수익 | 45.9M | 26.8M | 171.4M |

| 세전 순이익 | 3.1M | 16.3M | -131.3M |

| 법인세 비용 | 1.6M | 486.0k | 425.0k |

| 당기순이익 | 1.4M | 15.8M | -131.7M |

대차대조표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 4.0M | 4.7M | 16.3M |

| 매출채권, 순액 | N/A | N/A | N/A |

| 재고자산 | N/A | N/A | N/A |

| 유동자산 총계 | 4.0M | 6.0M | 67.8M |

| 유형자산, 순액 | 936.4M | 1.1B | 991.0M |

| 비유동자산 총계 | 1.3B | 1.5B | 1.2B |

| 자산 총계 | 1.3B | 1.5B | 1.3B |

| 매입채무 | 42.8M | 50.0M | 59.5M |

| 단기차입금 | N/A | N/A | N/A |

| 유동부채 총계 | 42.8M | 50.0M | 60.6M |

| 장기차입금 | 149.9M | 276.1M | 542.0M |

| 비유동부채 총계 | 174.4M | 302.7M | 563.1M |

| 부채 총계 | 217.2M | 352.7M | 623.7M |

| 자본금 및 추가 납입 자본 | N/A | N/A | 855.6M |

| 이익잉여금 | N/A | N/A | -143.0M |

| 자본 총계 | 1.1B | 1.1B | 681.4M |

| 부채 및 자본 총계 | 1.3B | 1.5B | 1.3B |

현금흐름표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 1.4M | 15.8M | -131.7M |

| 감가상각비 및 무형자산상각비 | 61.2M | 66.2M | 81.4M |

| 비현금 운전자본 변동 | -2.7M | 1.1M | -8.9M |

| 영업활동으로 인한 현금흐름 | 75.3M | 84.3M | 71.0M |

| 유형자산 취득 | -4.2M | -4.7M | -11.2M |

| 투자활동으로 인한 현금흐름 | -4.2M | -22.9M | 27.7M |

| 배당금 지급 | N/A | N/A | N/A |

| 차입금 변동 | -264.1M | -39.9M | 367.2M |

| 재무활동으로 인한 현금흐름 | -77.2M | -64.5M | -36.8M |

| 현금 순변동 | -6.1M | -3.2M | 61.9M |

주가 영향 미치는 요인들

NLOP의 주가 변동 요인은 다양하며, 다음과 같이 여러 시나리오로 설명할 수 있습니다. 첫째, 환율 변동입니다. 가령 미국 달러가 다른 주요 통화에 비해 강세를 보일 경우, 해외에서 발생한 수익을 미 달러로 환산할 때 수익이 감소하므로 주가에 부정적인 영향을 미칠 수 있습니다. 둘째, 거시 경제 상황입니다. 예를 들어, 미국 경제가 경기 침체에 빠지거나 금리가 급등할 경우, 부동산 시장이 위축되어 NLOP의 임대 수익이 감소하고 재무 비용이 증가할 수 있으므로 주가에 부정적인 영향을 미칠 가능성이 큽니다. 셋째, 국가 간 갈등입니다. 미-중 무역전쟁이 심화될 경우 양국 간 수출입 제한으로 인해 경제 불확실성이 증가하고, 이는 NLOP의 국제적인 자산 가치에 영향을 미쳐 주가에 부정적인 영향을 줄 수 있습니다. 넷째, 경쟁사의 등장입니다. 새로운 경쟁사가 등장하여 더 유리한 임대 조건을 제공하면, NLOP는 임차인을 잃거나 임대료를 낮춰야 하는 상황에 직면할 수 있어 주가가 하락할 가능성이 있습니다. 다섯째, 시장 및 트렌드 변화입니다. 예를 들어, 하이브리드 근무 및 원격 근무가 확산되면서 오피스 공간 수요가 감소하면, NLOP의 임대 수익이 감소하여 주가에 부정적인 영향을 줄 수 있습니다. 이와 같은 다양한 요인들이 NLOP의 주가에 긍정적 또는 부정적 영향을 미칠 수 있다는 점을 고려해야 합니다[0][1][2][3].

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

NLOP는 향후 여러 요인에 의해 사업이 성장하거나 축소될 수 있는 가능성이 존재한다. 회사는 기본적으로 오피스 자산을 임대하여 임대 수익을 창출하는데, 최근 재택근무와 하이브리드 근무 확산으로 인해 오피스 공간 수요가 줄어들고 있는 추세가 지속될 경우, 임대료 수익이 감소할 수 있어 사업이 축소될 가능성이 크다[0]. 또한, 회사가 가지고 있는 높은 부채 비율과 변동 금리 부채로 인해 금리 인상 시 재무 비용이 증가하는 등의 리스크가 존재하며, 이는 회사의 재정 상태에 부정적 영향을 미칠 수 있다[1]. 반면, 회사가 전략적으로 자산을 관리하고 매각을 통해 부채를 상환하거나 재투자에 나서면서 수익성을 개선할 수도 있다[2]. 또한, 회사가 소유한 부동산이 장기 임대 계약을 통해 안정적인 수익을 창출한다면, 이러한 점은 회사의 장기적 성장 가능성을 높이는 요소가 될 수 있다. 그러나 경쟁이 치열한 임대 시장에서 유리한 조건으로 새로운 임차인을 확보하거나 기존 임차인과의 재계약을 성공적으로 이끌어내는 것이 중요하며, 이 과정에서 상당한 자본을 투자해야 할 수도 있다[0].