(엔비디아(NVIDIA)는 데이터 센터(Data Center), 게임(Gaming), 전문 시각화(Professional Visualization), 그리고 자동차(Automotive) 분야에 특화된 컴퓨팅 플랫폼을 제공하는 기업으로, 프로세서, 인터커넥트(interconnects), 소프트웨어, 알고리즘, 시스템, 서비스 등을 결합하여 고유 가치를 전달합니다. 회사의 수익은 2024 회계연도에 1년 전 대비 126% 증가하여 609억 달러를 기록했으며, 데이터 센터 부문은 217% 성장했습니다. 이 부문에서 강한 수요는 기업 소프트웨어, 소비자 인터넷 애플리케이션, 자동차, 금융 서비스, 그리고 의료 분야를 포함한 다양한 산업 수직으로부터 주도되었으며, 고객들은 엔비디아 AI 인프라에 클라우드와 온프레미스를 통해 접근합니다. 게임 분야 역시 15%의 성장을 보였고, 전문 시각화 부문은 1% 증가했으며, 자동차 부문은 21%의 성장을 이루었습니다. 엔비디아는 가속 컴퓨팅 플랫폼을...) |

(News Update) |

||

| (같은 사용자의 중간 판 89개는 보이지 않습니다) | |||

| 4번째 줄: | 4번째 줄: | ||

== '''회사 소개''' == | == '''회사 소개''' == | ||

엔비디아(NVIDIA)는 데이터 센터(Data Center), 게임(Gaming), 전문 시각화(Professional Visualization), 그리고 자동차(Automotive) 분야에 특화된 컴퓨팅 플랫폼을 제공하는 기업으로, 프로세서, 인터커넥트(interconnects), 소프트웨어, 알고리즘, 시스템, 서비스 등을 결합하여 고유 가치를 전달합니다. 회사의 수익은 2024 회계연도에 1년 전 대비 126% 증가하여 609억 달러를 기록했으며, 데이터 센터 부문은 217% 성장했습니다. 이 부문에서 강한 수요는 기업 소프트웨어, 소비자 인터넷 애플리케이션, 자동차, 금융 서비스, 그리고 의료 분야를 포함한 다양한 산업 수직으로부터 주도되었으며, 고객들은 엔비디아 AI 인프라에 클라우드와 온프레미스를 통해 접근합니다. 게임 분야 역시 15%의 성장을 보였고, 전문 시각화 부문은 1% 증가했으며, 자동차 부문은 21%의 성장을 이루었습니다. 엔비디아는 가속 컴퓨팅 플랫폼을 통해 복잡한 문제를 해결하는 데 중점을 두고 있으며, AI 기술 및 그래픽 기술을 접목시킴으로써 컴퓨팅의 진화와 새로운 가치 창출에 기여하고 있습니다 | 엔비디아(NVIDIA)는 데이터 센터(Data Center), 게임(Gaming), 전문 시각화(Professional Visualization), 그리고 자동차(Automotive) 분야에 특화된 컴퓨팅 플랫폼을 제공하는 기업으로, 프로세서, 인터커넥트(interconnects), 소프트웨어, 알고리즘, 시스템, 서비스 등을 결합하여 고유 가치를 전달합니다. 회사의 수익은 2024 회계연도에 1년 전 대비 126% 증가하여 609억 달러를 기록했으며, 데이터 센터 부문은 217% 성장했습니다. 이 부문에서 강한 수요는 기업 소프트웨어, 소비자 인터넷 애플리케이션, 자동차, 금융 서비스, 그리고 의료 분야를 포함한 다양한 산업 수직으로부터 주도되었으며, 고객들은 엔비디아 AI 인프라에 클라우드와 온프레미스를 통해 접근합니다. 게임 분야 역시 15%의 성장을 보였고, 전문 시각화 부문은 1% 증가했으며, 자동차 부문은 21%의 성장을 이루었습니다. 엔비디아는 가속 컴퓨팅 플랫폼을 통해 복잡한 문제를 해결하는 데 중점을 두고 있으며, AI 기술 및 그래픽 기술을 접목시킴으로써 컴퓨팅의 진화와 새로운 가치 창출에 기여하고 있습니다. | ||

=== 주요 고객 === | === 주요 고객 === | ||

엔비디아(NVIDIA)의 고객 페르소나는 그들이 제공하는 다양한 컴퓨팅 플랫폼과 기술에 따라 여러 가지 세그먼트로 구분될 수 있습니다. 주요 고객 세그먼트는 데이터 센터, 게임, 전문 시각화, 자동차 산업으로 나눌 수 있습니다. | |||

데이터 센터 부문에서는 공공 클라우드 및 소비자 인터넷 기업, 수많은 기업과 스타트업, 공공 부문 기관이 포함됩니다. 이 고객들은 인공지능(AI), 데이터 분석, 그래픽, 과학 계산 등 높은 컴퓨팅 성능이 요구되는 작업을 가속화하기 위해 엔비디아의 플랫폼을 사용합니다. | |||

게임 고객들은 주로 고성능 그래픽 카드(GPU)를 필요로 하는 비디오 게임 플레이어들로 구성되며, 이들은 뛰어난 그래픽 성능과 부드러운 게임 플레이를 위해 엔비디아의 GeForce GPU를 선택합니다. | |||

전문 시각화 부문에서는 영화 시각 효과, 건축 설계, 제품 디자인 등을 담당하는 예술가, 건축가, 디자이너들이 엔비디아의 Quadro 및 RTX GPU와 소프트웨어 플랫폼을 통해 크리에이티브 작업을 수행합니다. | |||

자동차 산업에서는 자율 주행 기술 및 차량 인포테인먼트 시스템을 개발하기 위해 엔비디아의 DRIVE 플랫폼이 사용되며, 이는 자동차 제조업체 및 첨단 기술 기업을 포함한 고객들에게 제공됩니다. | |||

이러한 다양한 세그먼트의 고객들은 각자의 산업과 목적에 맞는 최적의 성능을 제공받기 위해 엔비디아의 제품과 서비스를 지불하고 사용합니다. | |||

=== 회사의 비용구조 === | === 회사의 비용구조 === | ||

엔비디아(NVIDIA)의 주요 비용 항목은 주로 반도체, 인프라, 에너지 소비, 컴퓨팅 파워, 클라우드 사용 등으로 구성됩니다. 이러한 비용 항목의 세부 설명과 주요 공급업체는 다음과 같습니다. | 엔비디아(NVIDIA)의 주요 비용 항목은 주로 반도체, 인프라, 에너지 소비, 컴퓨팅 파워, 클라우드 사용 등으로 구성됩니다. 이러한 비용 항목의 세부 설명과 주요 공급업체는 다음과 같습니다. | ||

| 67번째 줄: | 74번째 줄: | ||

|} | |} | ||

이 표는 엔비디아의 복잡한 비용 구조를 정리한 것입니다. 반도체는 TSMC와 삼성전자가 주요 공급업체로, 메모리와 부품 비용에서는 마이크론과 하이닉스가 주요 공급업체로 포함됩니다 | 이 표는 엔비디아의 복잡한 비용 구조를 정리한 것입니다. | ||

반도체는 TSMC와 삼성전자가 주요 공급업체로, 메모리와 부품 비용에서는 마이크론과 하이닉스가 주요 공급업체로 포함됩니다. | |||

클라우드 사용에서는 아마존 웹 서비스와 마이크로소프트 애저가 중요한 역할을 하고 있습니다. | |||

=== 제품군 === | === 제품군 === | ||

=== 주요 제품 및 매출 기여도 === | === 주요 제품 및 매출 기여도 === | ||

<table> | <table> | ||

<tr> | <tr> | ||

| 97번째 줄: | 104번째 줄: | ||

</td> | </td> | ||

<td> | <td> | ||

$47.5억 (2024년 회계연도, 전체 매출의 78%) | $47.5억 (2024년 회계연도, 전체 매출의 78%) | ||

</td> | </td> | ||

</tr> | </tr> | ||

| 108번째 줄: | 115번째 줄: | ||

</td> | </td> | ||

<td> | <td> | ||

$10.4억 (2024년 회계연도, 전체 매출의 17%) | $10.4억 (2024년 회계연도, 전체 매출의 17%) | ||

</td> | </td> | ||

</tr> | </tr> | ||

| 119번째 줄: | 126번째 줄: | ||

</td> | </td> | ||

<td> | <td> | ||

$1.6억 (2024년 회계연도, 전체 매출의 3%) | $1.6억 (2024년 회계연도, 전체 매출의 3%) | ||

</td> | </td> | ||

</tr> | </tr> | ||

| 130번째 줄: | 137번째 줄: | ||

</td> | </td> | ||

<td> | <td> | ||

$1.1억 (2024년 회계연도, 전체 매출의 2%) | $1.1억 (2024년 회계연도, 전체 매출의 2%) | ||

</td> | </td> | ||

</tr> | </tr> | ||

</table> | </table> | ||

<span id="주요-경쟁사"></span> | <span id="주요-경쟁사"></span> | ||

=== 주요 경쟁사 === | === 주요 경쟁사 === | ||

<table> | <table> | ||

<tr> | <tr> | ||

| 194번째 줄: | 202번째 줄: | ||

</tr> | </tr> | ||

</table> | </table> | ||

엔비디아의 주요 제품은 다양한 산업군에서 고성능 컴퓨팅을 필요로 하는 고객에게 제공되며, 이들은 기업 소프트웨어, 소비자 인터넷 애플리케이션, 자율 주행차, 금융 서비스, 의료 서비스 등 여러 분야에 걸쳐 사용됩니다. | |||

주요 경쟁사로는 AMD와 Intel이 있으며, 이들 회사들도 데이터 센터와 게이밍 분야에서 유사한 고성능 프로세서와 그래픽 카드를 제공하고 있습니다. | |||

=== 주요 리스크 === | === 주요 리스크 === | ||

엔비디아(NVIDIA)의 비즈니스에 대한 특정한 위험 요소로는 다음과 같은 사항이 있습니다. | |||

기업 인수 관련 추가적인 위험으로는 기술, 시스템, 제품, 정책, 프로세스 또는 운영을 통합하는 어려움, 자산 가치 인정 및 상각 비용 부담, ERP 시스템 및 회계 제어 프로세스 통합, 국가 간 운영 조정 및 통합, 규제 기관 승인 미획득으로 인한 주가 영향, 부채 발행으로 인한 빚 증가, 거래 제한에 따른 이자 비용 상승 및 채무 정리나 다른 제한 준수, 그 외 수익 기반 대가 양식의 변수성 등이 포함됩니다. | |||

또한, 파트너 및 유통업체에 대한 종속도가 높아 고객 중 하나의 매출 비중이 높고, 이들 중심의 매출이 감소할 경우 매출에 부정적인 영향을 줄 수 있습니다. | |||

위험과 관련하여 기술적인 분야에서는 무단 사용이나 발표 등으로 인해 기업의 경쟁력을 훼손시키거나 제품 수용률을 줄여 연구 및 개발, 제품 개발, 마케팅 투자 등의 가치가 감소될 수 있고, 지적 재산권이 위반될 수 있습니다. | |||

또한, 데이터 프라이버시 및 보안 규정 준수 요구로 인한 요구사항 변화는 우리의 명성에 손상을 가져올 수 있습니다. | |||

=='''뉴스'''== | =='''뉴스'''== | ||

(2024- | (2024-12-19) 인텔의 2세대 독립형 그래픽 카드, 특히 B580 모델이 강한 수요로 인해 소매점에서 매진되고 있습니다. 이는 초기 그래픽 카드 출시 시 소프트웨어 문제로 어려움을 겪은 것과 대조되는 긍정적인 변화입니다. 중급 그래픽 카드 시장을 겨냥한 인텔의 움직임은 그래픽 카드 산업에서 엔비디아와 AMD의 양강 구도를 흔들 수 있을 것으로 보입니다.[https://www.fool.com/investing/2024/12/19/intel-gets-a-much-needed-win/?source=iedfolrf0000001 link] | ||

(2024- | (2024-12-19) 2024년 AMD 주가는 AI 칩 시장의 장기 잠재력에도 불구하고 부진했습니다. 회사는 MI325X 칩이 Nvidia의 H200보다 30% 빠른 성능을 발휘하며 적극적으로 이 시장을 공략하고 있습니다. 4분기 성장률 가속화가 예상되고, 미래 주가수익비율(P/E)이 25인 AMD는 새해에 보유하기에 저평가된 주식일 수 있습니다.[https://www.fool.com/investing/2024/12/19/amds-stock-is-trading-near-its-52-week-low-is-now/?source=iedfolrf0000001 link] | ||

(2024- | (2024-12-19) 워런 버핏은 투자자들에게 2030년까지 147% 상승할 가능성이 있는 뱅가드 S&P 500 ETF를 매수할 것을 권장합니다. 이 ETF는 AI에 많이 투자하는 애플, 엔비디아, 마이크로소프트 같은 기술 대기업들이 포함된 S&P 500 지수를 추종합니다.[https://www.fool.com/investing/2024/12/19/warren-buffett-1-vanguard-fund-soar-147-wall-stree/?source=iedfolrf0000001 link] | ||

(2024- | (2024-12-18) 이 기사는 2024년 최고의 AI 주식으로 Nvidia와 대만 반도체 제조를 언급하고, CEO의 기대감으로 주목할 가치가 있는 회사로 Advanced Micro Devices를 소개합니다.[https://www.fool.com/investing/2024/12/18/these-are-my-2-biggest-winning-ai-stocks-in-2024-h/?source=iedfolrf0000001 link] | ||

(2024- | (2024-12-18) 웨드부시 증권의 댄 아이브스는 애플, 마이크로소프트, 엔비디아가 2025년까지 4조 달러 기업으로 성장할 것으로 전망하고 있으며, 이는 강력한 AI 역량과 제품 및 서비스에 대한 수요 증가에 의해 추진된다고 믿고 있습니다.[https://www.fool.com/investing/2024/12/18/meet-the-3-artificial-intelligence-ai-stocks-dan-i/?source=iedfolrf0000001 link] | ||

(2024-12-18) 반도체 회사인 브로드컴이 가치가 급등하여 1조 달러 클럽에 가입했습니다. 기사에서는 특히 AI 부문에서의 성장 잠재력과 투자 기회로서의 가능성을 다룹니다.[https://www.fool.com/investing/2024/12/18/broadcom-1-trillion-club-buy-ai-growth-stock/?source=iedfolrf0000001 link] | |||

(2024-12-18) 애플, 마이크로소프트, 엔비디아, 아마존과 같은 미국의 기술 거대 기업들이 현재 MSCI 세계 지수의 거의 3분의 2를 차지하고 있으며, 이는 1980년대 이후 보지 못한 지배 수준입니다. 이처럼 소수의 대기업에 집중되는 것은 시장의 안정성에 대한 우려를 불러일으킵니다.[https://www.benzinga.com/24/12/42548075/us-stock-markets-outsized-influence-resurges-as-it-dominates-two-thirds-of-msci-world-indexs-capitalization-mirro link] | |||

=='''재무'''== | |||

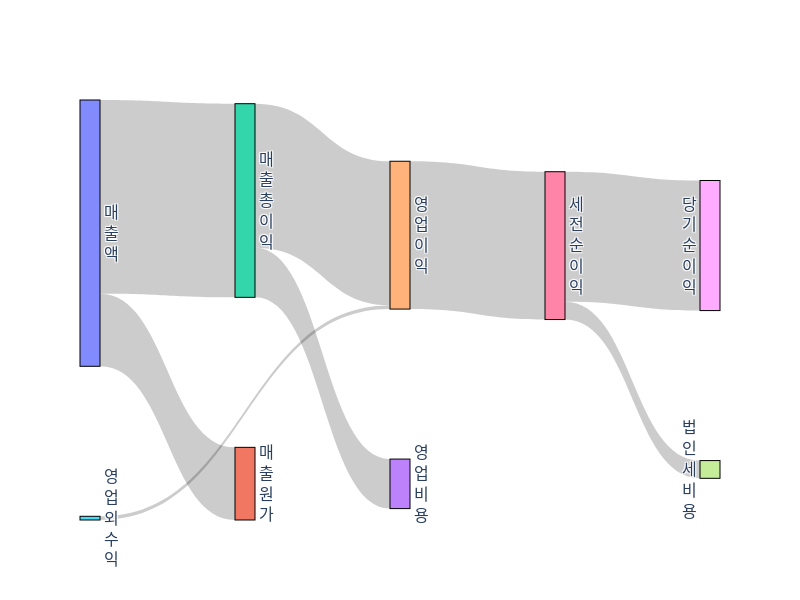

===손익계산서=== | |||

=== | (단위: Million USD) | ||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! 항목 | ! style="width: 20em." | 항목 | ||

! | ! style="width: 8em." | 2022 | ||

! | ! style="width: 8em." | 2023 | ||

! style="width: 8em." | 2024 | |||

|- | |||

| 매출액 || 26914.0 || 26974.0 || 60922.0 | |||

|- | |||

| 매출원가 || 9439.0 || 11618.0 || 16621.0 | |||

|- | |||

| 매출총이익 || 17475.0 || 15356.0 || 44301.0 | |||

|- | |||

| 영업비용 || 7434.0 || 9779.0 || 11329.0 | |||

|- | |||

| 영업이익 || 10041.0 || 5577.0 || 32972.0 | |||

|- | |- | ||

| | | 영업외수익 || 100.0 || 1396.0 || -846.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 세전 순이익 || 9941.0 || 4181.0 || 33818.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 법인세 비용 || 189.0 || -187.0 || 4058.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 당기순이익 || 9752.0 || 4368.0 || 29760.0 | ||

| | |} | ||

| | |||

[[File:NVDA-income-statement.png|800px]] | |||

===대차대조표=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |- | ||

| | ! style="width: 20em." | 항목 | ||

| | ! style="width: 8em." | 2022 | ||

| | ! style="width: 8em." | 2023 | ||

! style="width: 8em." | 2024 | |||

|- | |- | ||

| | | 현금 및 현금성 자산 || 21208.0 || 13296.0 || 25984.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 매출채권, 순액 || 4650.0 || 3827.0 || 9999.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 재고자산 || 2605.0 || 5159.0 || 5282.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 유동자산 총계 || 28829.0 || 23073.0 || 44345.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 유형자산, 순액 || 3607.0 || 4845.0 || 5260.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 비유동자산 총계 || 15358.0 || 18109.0 || 21383.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 자산 총계 || 44187.0 || 41182.0 || 65728.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 매입채무 || 1783.0 || 1193.0 || 2699.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 단기차입금 || 144.0 || 1426.0 || 1478.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| 유동부채 총계 || 4335.0 || 6563.0 || 10631.0 | |||

|- | |- | ||

| | | 장기차입금 || 11687.0 || 10605.0 || 9578.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 비유동부채 총계 || 13240.0 || 12518.0 || 12119.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 부채 총계 || 17575.0 || 19081.0 || 22750.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 자본금 및 추가 납입 자본 || 10388.0 || 11973.0 || 13134.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 이익잉여금 || 16235.0 || 10171.0 || 29817.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 자본 총계 || 26612.0 || 22101.0 || 42978.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 부채 및 자본 총계 || 44187.0 || 41182.0 || 65728.0 | ||

| | |||

| | |||

| | |||

|} | |} | ||

===현금흐름표=== | |||

(단위: Million USD) | |||

=== 현금흐름표 === | |||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! 항목 | ! style="width: 20em." | 항목 | ||

! | ! style="width: 8em." | 2022 | ||

! | ! style="width: 8em." | 2023 | ||

! style="width: 8em." | 2024 | |||

|- | |- | ||

| | | 당기순이익 || 9752.0 || 4368.0 || 29760.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 감가상각비 및 무형자산상각비 || 1174.0 || 1544.0 || 1508.0 | ||

| | |||

| | |||

|- | |- | ||

| | | 비현금 운전자본 변동 || -3363.0 || -2207.0 || -3722.0 | ||

| - | |||

| - | |||

| | |||

|- | |- | ||

| 영업활동으로 인한 현금흐름 || 9108.0 || 5641.0 || 28090.0 | |||

|- | |- | ||

| | | 유형자산 취득 || -976.0 || -1833.0 || -1069.0 | ||

| | |||

| - | |||

|- | |- | ||

| | | 투자활동으로 인한 현금흐름 || -9830.0 || 7375.0 || -10566.0 | ||

| | |||

| - | |||

|- | |- | ||

| | | 배당금 지급 || -399.0 || -398.0 || -395.0 | ||

| | |||

| - | |||

|- | |- | ||

| | | 차입금 변동 || 3977.0 || N/A || -1250.0 | ||

| | |||

| - | |||

|- | |- | ||

| | | 재무활동으로 인한 현금흐름 || 1865.0 || -11617.0 || -13633.0 | ||

| | |||

| - | |||

|- | |- | ||

| | | 현금 순변동 || 1143.0 || 1399.0 || 3891.0 | ||

| | |||

| | |||

|} | |} | ||

=='''주가 영향 미치는 요인들'''== | =='''주가 영향 미치는 요인들'''== | ||

엔비디아(NVIDIA)의 주가 변동 요인에는 다양한 외부 및 내부 요인이 영향을 미칩니다. 첫째, 환율 변동입니다. 예를 들어, 미국 달러가 강세를 보이면 엔비디아의 전체 해외 매출이 감소하여 주가에 부정적인 영향을 미칠 수 있습니다. 둘째, 거시경제 상태입니다. 예를 들어, 글로벌 경기 침체가 발생하면 반도체 수요가 줄어들어 엔비디아의 매출 감소로 이어져 주가가 하락할 수 있습니다. 셋째, 국가 간 갈등입니다. 예를 들어, 미-중 무역 전쟁이 심화되면 중국으로의 반도체 수출이 감소하여 엔비디아의 매출이 줄어들어 주가에 부정적인 영향을 미칠 수 있습니다 | 엔비디아(NVIDIA)의 주가 변동 요인에는 다양한 외부 및 내부 요인이 영향을 미칩니다. 첫째, 환율 변동입니다. 예를 들어, 미국 달러가 강세를 보이면 엔비디아의 전체 해외 매출이 감소하여 주가에 부정적인 영향을 미칠 수 있습니다. 둘째, 거시경제 상태입니다. 예를 들어, 글로벌 경기 침체가 발생하면 반도체 수요가 줄어들어 엔비디아의 매출 감소로 이어져 주가가 하락할 수 있습니다. 셋째, 국가 간 갈등입니다. 예를 들어, 미-중 무역 전쟁이 심화되면 중국으로의 반도체 수출이 감소하여 엔비디아의 매출이 줄어들어 주가에 부정적인 영향을 미칠 수 있습니다. 넷째, 경쟁사 출현입니다. 예를 들어, AMD나 인텔과 같은 경쟁사가 기술적으로 앞선 제품을 출시하면 엔비디아의 시장 점유율이 감소하여 주가가 하락할 수 있습니다. 마지막으로, 시장 및 트렌드 변화입니다. 예를 들어, 인공지능(AI) 기술의 급격한 발전으로 AI 관련 GPU 수요가 증가하면 엔비디아의 매출이 증가하여 주가가 상승할 수 있습니다. 이러한 시나리오 각각은 엔비디아 주가에 긍정적 또는 부정적인 영향을 미칠 수 있습니다. | ||

=== 주가 급등/급락 히스토리 === | === 주가 급등/급락 히스토리 === | ||

=== 회사 주요 이슈들 === | === 회사 주요 이슈들 === | ||

=='''회사의 미래 전망'''== | =='''회사의 미래 전망'''== | ||

엔비디아(NVIDIA)의 미래는 강력한 성장 및 위축 가능성을 모두 내포합니다. | |||

성장 요인은 다양한 산업에서 AI와 데이터 센터에 대한 수요의 지속적인 증가입니다. 엔비디아의 가속 컴퓨팅 기술과 AI 인프라는 의료, 금융, 자동차 등 다양한 산업에서 필수적이며, 이러한 방면에서의 수요 증가는 회사 매출을 견인할 것입니다. 특히, 자율주행 자동차와 같은 미래 기술 분야에서의 데이터 처리 요구가 증가함에 따라 엔비디아의 자동차 부문 매출이 지속적으로 상승할 것으로 예상됩니다. | |||

그러나 성장에는 여러 도전 과제가 따릅니다. 예를 들어, 복잡한 제품 전환 과정에서 발생할 수 있는 공급망 관리의 어려움과 예상치 못한 품질 문제가 회사의 재정적 성과에 부정적인 영향을 미칠 수 있습니다. 또한, 주요 고객의 수요를 정확히 예측하지 못하거나 경쟁사의 기술 개발 속도에 뒤처질 경우, 시장 점유율을 잃고 매출 감소로 이어질 가능성도 존재합니다. | |||

엔비디아의 미래는 이러한 다양한 요인들에 의해 좌우되며, 기술 혁신과 시장 상황 변화에 따라 급변할 수 있습니다. | |||

2024년 12월 19일 (목) 15:45 기준 최신판

회사 소개

엔비디아(NVIDIA)는 데이터 센터(Data Center), 게임(Gaming), 전문 시각화(Professional Visualization), 그리고 자동차(Automotive) 분야에 특화된 컴퓨팅 플랫폼을 제공하는 기업으로, 프로세서, 인터커넥트(interconnects), 소프트웨어, 알고리즘, 시스템, 서비스 등을 결합하여 고유 가치를 전달합니다. 회사의 수익은 2024 회계연도에 1년 전 대비 126% 증가하여 609억 달러를 기록했으며, 데이터 센터 부문은 217% 성장했습니다. 이 부문에서 강한 수요는 기업 소프트웨어, 소비자 인터넷 애플리케이션, 자동차, 금융 서비스, 그리고 의료 분야를 포함한 다양한 산업 수직으로부터 주도되었으며, 고객들은 엔비디아 AI 인프라에 클라우드와 온프레미스를 통해 접근합니다. 게임 분야 역시 15%의 성장을 보였고, 전문 시각화 부문은 1% 증가했으며, 자동차 부문은 21%의 성장을 이루었습니다. 엔비디아는 가속 컴퓨팅 플랫폼을 통해 복잡한 문제를 해결하는 데 중점을 두고 있으며, AI 기술 및 그래픽 기술을 접목시킴으로써 컴퓨팅의 진화와 새로운 가치 창출에 기여하고 있습니다.

주요 고객

엔비디아(NVIDIA)의 고객 페르소나는 그들이 제공하는 다양한 컴퓨팅 플랫폼과 기술에 따라 여러 가지 세그먼트로 구분될 수 있습니다. 주요 고객 세그먼트는 데이터 센터, 게임, 전문 시각화, 자동차 산업으로 나눌 수 있습니다.

데이터 센터 부문에서는 공공 클라우드 및 소비자 인터넷 기업, 수많은 기업과 스타트업, 공공 부문 기관이 포함됩니다. 이 고객들은 인공지능(AI), 데이터 분석, 그래픽, 과학 계산 등 높은 컴퓨팅 성능이 요구되는 작업을 가속화하기 위해 엔비디아의 플랫폼을 사용합니다.

게임 고객들은 주로 고성능 그래픽 카드(GPU)를 필요로 하는 비디오 게임 플레이어들로 구성되며, 이들은 뛰어난 그래픽 성능과 부드러운 게임 플레이를 위해 엔비디아의 GeForce GPU를 선택합니다.

전문 시각화 부문에서는 영화 시각 효과, 건축 설계, 제품 디자인 등을 담당하는 예술가, 건축가, 디자이너들이 엔비디아의 Quadro 및 RTX GPU와 소프트웨어 플랫폼을 통해 크리에이티브 작업을 수행합니다.

자동차 산업에서는 자율 주행 기술 및 차량 인포테인먼트 시스템을 개발하기 위해 엔비디아의 DRIVE 플랫폼이 사용되며, 이는 자동차 제조업체 및 첨단 기술 기업을 포함한 고객들에게 제공됩니다.

이러한 다양한 세그먼트의 고객들은 각자의 산업과 목적에 맞는 최적의 성능을 제공받기 위해 엔비디아의 제품과 서비스를 지불하고 사용합니다.

회사의 비용구조

엔비디아(NVIDIA)의 주요 비용 항목은 주로 반도체, 인프라, 에너지 소비, 컴퓨팅 파워, 클라우드 사용 등으로 구성됩니다. 이러한 비용 항목의 세부 설명과 주요 공급업체는 다음과 같습니다.

| 비용 항목 | 설명 | 주요 공급업체 |

|---|---|---|

| 반도체 | 반도체 비용은 웨이퍼 제조, 조립, 테스트 및 패키징, 보드 및 장치 비용 등을 포함합니다. | TSMC, 삼성전자 등 |

| 제조 지원 비용 | 반도체 구매와 관련된 노동 및 간접비용을 포함합니다. | - |

| 메모리 및 부품 비용 | 메모리와 다양한 전자 부품의 비용이 포함됩니다. | 마이크론, 하이닉스 등 |

| 에너지 소비 | 데이터 센터와 제조 공정에서 사용되는 상당한 양의 에너지 소모를 나타냅니다. | - |

| 컴퓨팅 파워 및 서버 | 고성능 컴퓨팅 파워와 서버 인프라 유지 비용을 포함합니다. | 인텔, AMD 등 |

| 클라우드 사용 | 클라우드 서비스 사용에 따른 비용이며, 엔비디아의 AI 인프라 접근에 필요한 클라우드 플랫폼 사용 비용을 포함합니다. | 아마존 웹 서비스(AWS), 마이크로소프트 애저(Azure) 등 |

| 라이센스 및 서비스 비용 | 라이센스 계약과 서비스 배열을 위한 개발 비용입니다. | - |

| 재고 및 보증 비용 | 최종 테스트 실패, 재고 및 과대 구매 의무 및 보증 대비 비용이 포함됩니다. | - |

| 운송 비용 및 관세 | 제품의 운송 비용과 수입 관세 관련 비용입니다. | - |

| IP 관련 비용 | 지적 재산권(IP) 관련 비용이 포함됩니다. | - |

| 주식 기반 보상 | 제조 운영 관련 인력의 주식 기반 보상 비용입니다. | - |

이 표는 엔비디아의 복잡한 비용 구조를 정리한 것입니다.

반도체는 TSMC와 삼성전자가 주요 공급업체로, 메모리와 부품 비용에서는 마이크론과 하이닉스가 주요 공급업체로 포함됩니다.

클라우드 사용에서는 아마존 웹 서비스와 마이크로소프트 애저가 중요한 역할을 하고 있습니다.

제품군

주요 제품 및 매출 기여도

|

제품 |

설명 |

매출 기여도 |

|---|---|---|

|

데이터 센터(Data Center) |

AI 및 데이터 분석 작업을 위한 고성능 컴퓨팅 플랫폼. NVIDIA Hopper GPU, NVIDIA DGX Cloud, AI Foundations, NVIDIA Spectrum-X 등을 포함. |

$47.5억 (2024년 회계연도, 전체 매출의 78%) |

|

게이밍(Gaming) |

주로 고성능 그래픽 카드(GeForce RTX 시리즈) 및 관련 소프트웨어. GPU는 고해상도 및 실시간 레이 트레이싱을 제공. |

$10.4억 (2024년 회계연도, 전체 매출의 17%) |

|

전문 시각화(Professional Visualization) |

디자인, 영화 제작, 건축 등 전문 크리에이티브 작업을 지원하는 Quadro 및 RTX GPU. NVIDIA Omniverse Cloud를 포함. |

$1.6억 (2024년 회계연도, 전체 매출의 3%) |

|

자동차(Automotive) |

자율 주행 및 차량 인포테인먼트 시스템을 위한 NVIDIA DRIVE 플랫폼. |

$1.1억 (2024년 회계연도, 전체 매출의 2%) |

주요 경쟁사

|

제품 |

경쟁사 |

유사 제품 |

|---|---|---|

|

데이터 센터 |

AMD |

EPYC 서버 프로세서 |

|

데이터 센터 |

Intel |

Xeon 서버 프로세서 |

|

게이밍 |

AMD |

Radeon 그래픽 카드 시리즈 |

|

게이밍 |

Intel |

Arc 그래픽 카드 시리즈 |

엔비디아의 주요 제품은 다양한 산업군에서 고성능 컴퓨팅을 필요로 하는 고객에게 제공되며, 이들은 기업 소프트웨어, 소비자 인터넷 애플리케이션, 자율 주행차, 금융 서비스, 의료 서비스 등 여러 분야에 걸쳐 사용됩니다.

주요 경쟁사로는 AMD와 Intel이 있으며, 이들 회사들도 데이터 센터와 게이밍 분야에서 유사한 고성능 프로세서와 그래픽 카드를 제공하고 있습니다.

주요 리스크

엔비디아(NVIDIA)의 비즈니스에 대한 특정한 위험 요소로는 다음과 같은 사항이 있습니다.

기업 인수 관련 추가적인 위험으로는 기술, 시스템, 제품, 정책, 프로세스 또는 운영을 통합하는 어려움, 자산 가치 인정 및 상각 비용 부담, ERP 시스템 및 회계 제어 프로세스 통합, 국가 간 운영 조정 및 통합, 규제 기관 승인 미획득으로 인한 주가 영향, 부채 발행으로 인한 빚 증가, 거래 제한에 따른 이자 비용 상승 및 채무 정리나 다른 제한 준수, 그 외 수익 기반 대가 양식의 변수성 등이 포함됩니다.

또한, 파트너 및 유통업체에 대한 종속도가 높아 고객 중 하나의 매출 비중이 높고, 이들 중심의 매출이 감소할 경우 매출에 부정적인 영향을 줄 수 있습니다.

위험과 관련하여 기술적인 분야에서는 무단 사용이나 발표 등으로 인해 기업의 경쟁력을 훼손시키거나 제품 수용률을 줄여 연구 및 개발, 제품 개발, 마케팅 투자 등의 가치가 감소될 수 있고, 지적 재산권이 위반될 수 있습니다.

또한, 데이터 프라이버시 및 보안 규정 준수 요구로 인한 요구사항 변화는 우리의 명성에 손상을 가져올 수 있습니다.

뉴스

(2024-12-19) 인텔의 2세대 독립형 그래픽 카드, 특히 B580 모델이 강한 수요로 인해 소매점에서 매진되고 있습니다. 이는 초기 그래픽 카드 출시 시 소프트웨어 문제로 어려움을 겪은 것과 대조되는 긍정적인 변화입니다. 중급 그래픽 카드 시장을 겨냥한 인텔의 움직임은 그래픽 카드 산업에서 엔비디아와 AMD의 양강 구도를 흔들 수 있을 것으로 보입니다.link

(2024-12-19) 2024년 AMD 주가는 AI 칩 시장의 장기 잠재력에도 불구하고 부진했습니다. 회사는 MI325X 칩이 Nvidia의 H200보다 30% 빠른 성능을 발휘하며 적극적으로 이 시장을 공략하고 있습니다. 4분기 성장률 가속화가 예상되고, 미래 주가수익비율(P/E)이 25인 AMD는 새해에 보유하기에 저평가된 주식일 수 있습니다.link

(2024-12-19) 워런 버핏은 투자자들에게 2030년까지 147% 상승할 가능성이 있는 뱅가드 S&P 500 ETF를 매수할 것을 권장합니다. 이 ETF는 AI에 많이 투자하는 애플, 엔비디아, 마이크로소프트 같은 기술 대기업들이 포함된 S&P 500 지수를 추종합니다.link

(2024-12-18) 이 기사는 2024년 최고의 AI 주식으로 Nvidia와 대만 반도체 제조를 언급하고, CEO의 기대감으로 주목할 가치가 있는 회사로 Advanced Micro Devices를 소개합니다.link

(2024-12-18) 웨드부시 증권의 댄 아이브스는 애플, 마이크로소프트, 엔비디아가 2025년까지 4조 달러 기업으로 성장할 것으로 전망하고 있으며, 이는 강력한 AI 역량과 제품 및 서비스에 대한 수요 증가에 의해 추진된다고 믿고 있습니다.link

(2024-12-18) 반도체 회사인 브로드컴이 가치가 급등하여 1조 달러 클럽에 가입했습니다. 기사에서는 특히 AI 부문에서의 성장 잠재력과 투자 기회로서의 가능성을 다룹니다.link

(2024-12-18) 애플, 마이크로소프트, 엔비디아, 아마존과 같은 미국의 기술 거대 기업들이 현재 MSCI 세계 지수의 거의 3분의 2를 차지하고 있으며, 이는 1980년대 이후 보지 못한 지배 수준입니다. 이처럼 소수의 대기업에 집중되는 것은 시장의 안정성에 대한 우려를 불러일으킵니다.link

재무

손익계산서

(단위: Million USD)

| 항목 | 2022 | 2023 | 2024 |

|---|---|---|---|

| 매출액 | 26914.0 | 26974.0 | 60922.0 |

| 매출원가 | 9439.0 | 11618.0 | 16621.0 |

| 매출총이익 | 17475.0 | 15356.0 | 44301.0 |

| 영업비용 | 7434.0 | 9779.0 | 11329.0 |

| 영업이익 | 10041.0 | 5577.0 | 32972.0 |

| 영업외수익 | 100.0 | 1396.0 | -846.0 |

| 세전 순이익 | 9941.0 | 4181.0 | 33818.0 |

| 법인세 비용 | 189.0 | -187.0 | 4058.0 |

| 당기순이익 | 9752.0 | 4368.0 | 29760.0 |

대차대조표

(단위: Million USD)

| 항목 | 2022 | 2023 | 2024 |

|---|---|---|---|

| 현금 및 현금성 자산 | 21208.0 | 13296.0 | 25984.0 |

| 매출채권, 순액 | 4650.0 | 3827.0 | 9999.0 |

| 재고자산 | 2605.0 | 5159.0 | 5282.0 |

| 유동자산 총계 | 28829.0 | 23073.0 | 44345.0 |

| 유형자산, 순액 | 3607.0 | 4845.0 | 5260.0 |

| 비유동자산 총계 | 15358.0 | 18109.0 | 21383.0 |

| 자산 총계 | 44187.0 | 41182.0 | 65728.0 |

| 매입채무 | 1783.0 | 1193.0 | 2699.0 |

| 단기차입금 | 144.0 | 1426.0 | 1478.0 |

| 유동부채 총계 | 4335.0 | 6563.0 | 10631.0 |

| 장기차입금 | 11687.0 | 10605.0 | 9578.0 |

| 비유동부채 총계 | 13240.0 | 12518.0 | 12119.0 |

| 부채 총계 | 17575.0 | 19081.0 | 22750.0 |

| 자본금 및 추가 납입 자본 | 10388.0 | 11973.0 | 13134.0 |

| 이익잉여금 | 16235.0 | 10171.0 | 29817.0 |

| 자본 총계 | 26612.0 | 22101.0 | 42978.0 |

| 부채 및 자본 총계 | 44187.0 | 41182.0 | 65728.0 |

현금흐름표

(단위: Million USD)

| 항목 | 2022 | 2023 | 2024 |

|---|---|---|---|

| 당기순이익 | 9752.0 | 4368.0 | 29760.0 |

| 감가상각비 및 무형자산상각비 | 1174.0 | 1544.0 | 1508.0 |

| 비현금 운전자본 변동 | -3363.0 | -2207.0 | -3722.0 |

| 영업활동으로 인한 현금흐름 | 9108.0 | 5641.0 | 28090.0 |

| 유형자산 취득 | -976.0 | -1833.0 | -1069.0 |

| 투자활동으로 인한 현금흐름 | -9830.0 | 7375.0 | -10566.0 |

| 배당금 지급 | -399.0 | -398.0 | -395.0 |

| 차입금 변동 | 3977.0 | N/A | -1250.0 |

| 재무활동으로 인한 현금흐름 | 1865.0 | -11617.0 | -13633.0 |

| 현금 순변동 | 1143.0 | 1399.0 | 3891.0 |

주가 영향 미치는 요인들

엔비디아(NVIDIA)의 주가 변동 요인에는 다양한 외부 및 내부 요인이 영향을 미칩니다. 첫째, 환율 변동입니다. 예를 들어, 미국 달러가 강세를 보이면 엔비디아의 전체 해외 매출이 감소하여 주가에 부정적인 영향을 미칠 수 있습니다. 둘째, 거시경제 상태입니다. 예를 들어, 글로벌 경기 침체가 발생하면 반도체 수요가 줄어들어 엔비디아의 매출 감소로 이어져 주가가 하락할 수 있습니다. 셋째, 국가 간 갈등입니다. 예를 들어, 미-중 무역 전쟁이 심화되면 중국으로의 반도체 수출이 감소하여 엔비디아의 매출이 줄어들어 주가에 부정적인 영향을 미칠 수 있습니다. 넷째, 경쟁사 출현입니다. 예를 들어, AMD나 인텔과 같은 경쟁사가 기술적으로 앞선 제품을 출시하면 엔비디아의 시장 점유율이 감소하여 주가가 하락할 수 있습니다. 마지막으로, 시장 및 트렌드 변화입니다. 예를 들어, 인공지능(AI) 기술의 급격한 발전으로 AI 관련 GPU 수요가 증가하면 엔비디아의 매출이 증가하여 주가가 상승할 수 있습니다. 이러한 시나리오 각각은 엔비디아 주가에 긍정적 또는 부정적인 영향을 미칠 수 있습니다.

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

엔비디아(NVIDIA)의 미래는 강력한 성장 및 위축 가능성을 모두 내포합니다.

성장 요인은 다양한 산업에서 AI와 데이터 센터에 대한 수요의 지속적인 증가입니다. 엔비디아의 가속 컴퓨팅 기술과 AI 인프라는 의료, 금융, 자동차 등 다양한 산업에서 필수적이며, 이러한 방면에서의 수요 증가는 회사 매출을 견인할 것입니다. 특히, 자율주행 자동차와 같은 미래 기술 분야에서의 데이터 처리 요구가 증가함에 따라 엔비디아의 자동차 부문 매출이 지속적으로 상승할 것으로 예상됩니다.

그러나 성장에는 여러 도전 과제가 따릅니다. 예를 들어, 복잡한 제품 전환 과정에서 발생할 수 있는 공급망 관리의 어려움과 예상치 못한 품질 문제가 회사의 재정적 성과에 부정적인 영향을 미칠 수 있습니다. 또한, 주요 고객의 수요를 정확히 예측하지 못하거나 경쟁사의 기술 개발 속도에 뒤처질 경우, 시장 점유율을 잃고 매출 감소로 이어질 가능성도 존재합니다.

엔비디아의 미래는 이러한 다양한 요인들에 의해 좌우되며, 기술 혁신과 시장 상황 변화에 따라 급변할 수 있습니다.