(회사 BLND는 소프트웨어 플랫폼을 통해 주택담보대출 및 부동산 관련 제품을 처리하여 서비스료를 벌어옵니다. 처음에는 대출이나 계좌 개설과 같은 완료된 거래로 수수료를 받으며, 소프트웨어 플랫폼 사용량에 따라 추가적인 비용을 발생시킬 경우도 있습니다. 고객들은 초기에 한 두 가지 제품을 구현한 뒤 시간이 지남에 따라 더 많은 제품을 추가하여 통합된 소비자 경험을 형성하고 있습니다. 또한, 부동산 타이틀 제품과 서비스를 포함한 다양한 서비스를 제공하여 부동산 거래의 마감을 관리하고 투자자 주장을 처리하는 등 다양한 활동을 제공합니다. 이를 통해 BLND는 고객들이 규모에 걸맞게 타이틀, 결제 및 마감 프로세스를 가속화할 수 있도록 지원하고 있습니다[0].) |

편집 요약 없음 |

||

| (같은 사용자의 중간 판 8개는 보이지 않습니다) | |||

| 4번째 줄: | 4번째 줄: | ||

== '''회사 소개''' == | == '''회사 소개''' == | ||

회사 BLND는 소프트웨어 플랫폼을 통해 주택담보대출 및 부동산 관련 제품을 처리하여 서비스료를 벌어옵니다. 처음에는 대출이나 계좌 개설과 같은 완료된 거래로 수수료를 받으며, 소프트웨어 플랫폼 사용량에 따라 추가적인 비용을 발생시킬 경우도 있습니다. 고객들은 초기에 한 두 가지 제품을 구현한 뒤 시간이 지남에 따라 더 많은 제품을 추가하여 통합된 소비자 경험을 형성하고 있습니다. 또한, 부동산 타이틀 제품과 서비스를 포함한 다양한 서비스를 제공하여 부동산 거래의 마감을 관리하고 투자자 주장을 처리하는 등 다양한 활동을 제공합니다. 이를 통해 BLND는 고객들이 규모에 걸맞게 타이틀, 결제 및 마감 프로세스를 가속화할 수 있도록 지원하고 있습니다 | 회사 BLND는 소프트웨어 플랫폼을 통해 주택담보대출 및 부동산 관련 제품을 처리하여 서비스료를 벌어옵니다. 처음에는 대출이나 계좌 개설과 같은 완료된 거래로 수수료를 받으며, 소프트웨어 플랫폼 사용량에 따라 추가적인 비용을 발생시킬 경우도 있습니다. 고객들은 초기에 한 두 가지 제품을 구현한 뒤 시간이 지남에 따라 더 많은 제품을 추가하여 통합된 소비자 경험을 형성하고 있습니다. 또한, 부동산 타이틀 제품과 서비스를 포함한 다양한 서비스를 제공하여 부동산 거래의 마감을 관리하고 투자자 주장을 처리하는 등 다양한 활동을 제공합니다. 이를 통해 BLND는 고객들이 규모에 걸맞게 타이틀, 결제 및 마감 프로세스를 가속화할 수 있도록 지원하고 있습니다. | ||

=== 주요 고객 === | === 주요 고객 === | ||

BLND의 고객은 주로 다양한 금융 서비스를 제공하는 기관들로, 대규모 은행, 신용조합, 핀테크 기업, 비은행 모기지 대출업체 그리고 소규모 지역 대출기관에 이르기까지 다양합니다. 이들은 BLND의 소프트웨어 플랫폼을 통해 대출 및 예금 계좌 개설을 간소화하고 통합된 소비자 경험을 제공받기 위해 비용을 지불합니다. 이러한 주요 고객 군은 신속하고 정확한 대출 심사, 자산 및 소득 검증, 신원 확인 등의 기능을 통해 대출 절차를 효율적으로 관리할 수 있는 BLND의 솔루션을 활용합니다. 특히 모기지 대출, 개인 대출, 예금 계좌, 신용카드 신청 등 다양한 금융 상품의 처리를 지원하며, 맞춤형 제품 추천과 같은 부가 서비스를 통해 고객 만족도를 높입니다. BLND의 주요 고객층은 이러한 솔루션을 통해 운영 효율성을 극대화하고, 사기 방지 및 규제 준수에 대한 요구사항을 충족함으로써 시장 경쟁력을 확보할 수 있기 때문에 BLND의 제품에 높은 의존도를 보입니다 | BLND의 고객은 주로 다양한 금융 서비스를 제공하는 기관들로, 대규모 은행, 신용조합, 핀테크 기업, 비은행 모기지 대출업체 그리고 소규모 지역 대출기관에 이르기까지 다양합니다. 이들은 BLND의 소프트웨어 플랫폼을 통해 대출 및 예금 계좌 개설을 간소화하고 통합된 소비자 경험을 제공받기 위해 비용을 지불합니다. 이러한 주요 고객 군은 신속하고 정확한 대출 심사, 자산 및 소득 검증, 신원 확인 등의 기능을 통해 대출 절차를 효율적으로 관리할 수 있는 BLND의 솔루션을 활용합니다. 특히 모기지 대출, 개인 대출, 예금 계좌, 신용카드 신청 등 다양한 금융 상품의 처리를 지원하며, 맞춤형 제품 추천과 같은 부가 서비스를 통해 고객 만족도를 높입니다. BLND의 주요 고객층은 이러한 솔루션을 통해 운영 효율성을 극대화하고, 사기 방지 및 규제 준수에 대한 요구사항을 충족함으로써 시장 경쟁력을 확보할 수 있기 때문에 BLND의 제품에 높은 의존도를 보입니다. | ||

=== 회사의 비용구조 === | === 회사의 비용구조 === | ||

{| | {| class="wikitable" | ||

!| 비용 구분 | |||

! | !| 상세 설명 | ||

! | !| 주요 공급업체 | ||

|- | |- | ||

| 소프트웨어 관련 비용 | | 소프트웨어 관련 비용 | ||

| 44번째 줄: | 44번째 줄: | ||

|} | |} | ||

이 비용 항목들은 BLND가 주택담보대출 및 부동산 거래 처리 플랫폼을 운영하고 이를 유지보수하기 위해 필수적으로 발생하는 주요 비용들입니다 | 이 비용 항목들은 BLND가 주택담보대출 및 부동산 거래 처리 플랫폼을 운영하고 이를 유지보수하기 위해 필수적으로 발생하는 주요 비용들입니다. | ||

| 51번째 줄: | 51번째 줄: | ||

BLND의 주요 제품과 그 수익 기여도는 다음 표로 설명할 수 있습니다. | BLND의 주요 제품과 그 수익 기여도는 다음 표로 설명할 수 있습니다. | ||

{| | {| class="wikitable" | ||

!| 제품명 | |||

! | !| 주요 설명 | ||

! | !| 2023년 수익 | ||

! | !| 2023년 수익 기여도 | ||

! | !| 2022년 수익 | ||

! | !| 2022년 수익 기여도 | ||

! | !| 수익 변화 | ||

! | !| 변화율 | ||

|- | |- | ||

| 모기지 스위트 (Mortgage Suite) | | 모기지 스위트 (Mortgage Suite) | ||

| 98번째 줄: | 98번째 줄: | ||

|} | |} | ||

BLND의 수익은 주로 소프트웨어 플랫폼을 통한 모기지 스위트와 컨슈머 뱅킹 스위트에서 발생하며, 프로페셔널 서비스와 타이틀 서비스는 추가적인 수익을 창출합니다. 그러나 최근 타이틀 수익의 급격한 감소가 전체 수익 감소의 주된 원인으로 나타났습니다 | BLND의 수익은 주로 소프트웨어 플랫폼을 통한 모기지 스위트와 컨슈머 뱅킹 스위트에서 발생하며, 프로페셔널 서비스와 타이틀 서비스는 추가적인 수익을 창출합니다. 그러나 최근 타이틀 수익의 급격한 감소가 전체 수익 감소의 주된 원인으로 나타났습니다. | ||

비슷한 제품을 제공하는 경쟁 업체를 찾기 위해 문서를 조회한 결과, 유사한 서비스를 제공하는 업체는 아래와 같습니다. | 비슷한 제품을 제공하는 경쟁 업체를 찾기 위해 문서를 조회한 결과, 유사한 서비스를 제공하는 업체는 아래와 같습니다. | ||

{| | {| class="wikitable" | ||

!| 경쟁업체 | |||

! | !| 주요 제품 | ||

! | !| 설명 | ||

|- | |- | ||

| ICE Mortgage Technology | | ICE Mortgage Technology | ||

| 120번째 줄: | 120번째 줄: | ||

|} | |} | ||

이들 경쟁사들은 모두 BLND와 유사한 모기지 및 금융 서비스 자동화 플랫폼을 제공하며, 특히 주택 담보 대출과 관련된 디지털 솔루션에서 경쟁력을 갖추고 있습니다 | 이들 경쟁사들은 모두 BLND와 유사한 모기지 및 금융 서비스 자동화 플랫폼을 제공하며, 특히 주택 담보 대출과 관련된 디지털 솔루션에서 경쟁력을 갖추고 있습니다. | ||

| 128번째 줄: | 128번째 줄: | ||

==''' | =='''뉴스'''== | ||

== | =='''재무'''== | ||

===손익계산서=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |- | ||

| | ! style="width: 20em." | 항목 | ||

| | ! style="width: 8em." | 2021 | ||

| | ! style="width: 8em." | 2022 | ||

! style="width: 8em." | 2023 | |||

|- | |- | ||

| | | 매출액 || 234.5 || 235.2 || 156.8 | ||

| | |||

| | |||

|- | |- | ||

| | | 매출원가 || 118.5 || 145.6 || 75.7 | ||

| | |||

| | |||

|- | |- | ||

| | | 매출총이익 || 116.0 || 89.7 || 81.1 | ||

| | |||

| | |||

|- | |- | ||

| | | 영업비용 || 313.2 || 370.9 || 212.4 | ||

| | |||

| | |||

|- | |- | ||

| | | 영업이익 || -197.2 || -281.2 || -131.3 | ||

| | |||

| | |||

|- | |- | ||

| | | 영업외수익 || 10.8 || 484.8 || 48.5 | ||

| | |||

| 5 | |||

|- | |- | ||

| | | 세전 순이익 || -208.0 || -766.1 || -179.8 | ||

| 8 | |||

|- | |- | ||

| | | 법인세 비용 || -38.9 || -2.2 || 0.1 | ||

| 2 | |||

| | |||

|- | |- | ||

| | | 당기순이익 || -171.3 || -768.6 || -185.3 | ||

| | |} | ||

| | |||

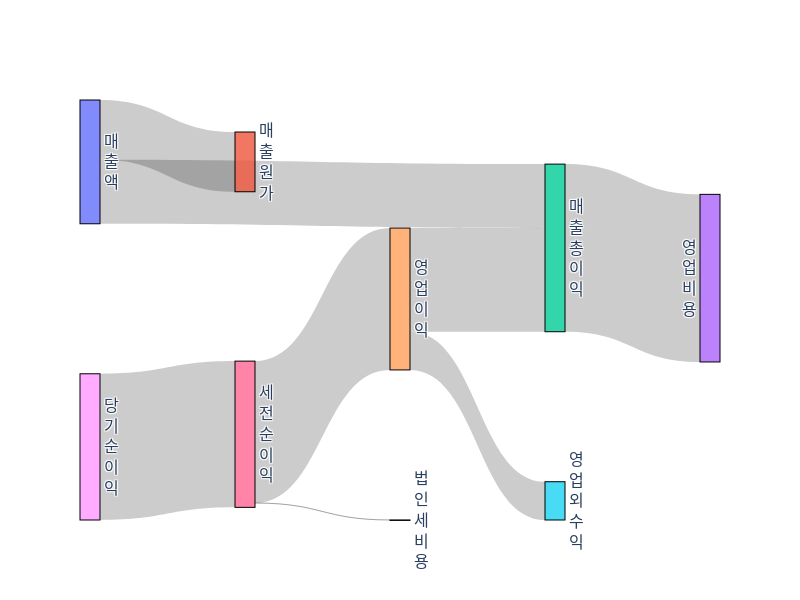

[[File:BLND-income-statement.png|800px]] | |||

===대차대조표=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |- | ||

| | ! style="width: 20em." | 항목 | ||

| | ! style="width: 8em." | 2021 | ||

| | ! style="width: 8em." | 2022 | ||

! style="width: 8em." | 2023 | |||

|- | |- | ||

| | | 현금 및 현금성 자산 || 547.2 || 354.1 || 136.9 | ||

| | |||

| | |||

|- | |- | ||

| | | 매출채권, 순액 || 34.1 || 22.7 || 18.3 | ||

| | |||

| | |||

|- | |- | ||

| | | 재고자산 || N/A || N/A || N/A | ||

| | |||

| | |||

|- | |- | ||

| | | 유동자산 총계 || 613.0 || 396.1 || 169.8 | ||

| | |||

| 1 | |||

|- | |- | ||

| | | 유형자산, 순액 || 20.9 || 17.4 || 12.5 | ||

| | |||

| | |||

|- | |- | ||

| | | 비유동자산 총계 || 499.5 || 36.7 || 36.2 | ||

| 5 | |||

| | |||

|- | |- | ||

| | | 자산 총계 || 1112.5 || 432.8 || 206.1 | ||

| | |||

| | |||

|- | |- | ||

| | | 매입채무 || 6.2 || 1.3 || 2.2 | ||

| | |||

| | |||

|- | |- | ||

| | | 단기차입금 || 3.9 || 4.1 || 4.4 | ||

| | |||

| | |||

|- | |- | ||

| | | 유동부채 총계 || 60.0 || 35.5 || 31.6 | ||

| | |||

| 5 | |||

|- | |- | ||

| | | 장기차입금 || 228.4 || 227.9 || 145.3 | ||

| | |||

| | |||

|- | |- | ||

| | | 비유동부채 총계 || 241.9 || 233.4 || 147.5 | ||

| | |||

| | |||

|- | |- | ||

| | | 부채 총계 || 301.9 || 268.8 || 179.1 | ||

| | |||

| | |||

|- | |- | ||

| | | 자본금 및 추가 납입 자본 || 1218.2 || 1286.8 || 1321.9 | ||

| | |||

| | |||

|- | |- | ||

| | | 이익잉여금 || -442.8 || -1162.9 || -1341.6 | ||

| | |||

| | |||

|- | |- | ||

| | | 자본 총계 || 810.6 || 163.9 || 26.9 | ||

| | |||

| | |||

|- | |- | ||

| | | 부채 및 자본 총계 || 1112.5 || 432.8 || 206.1 | ||

| | |||

| | |||

| | |||

| | |||

| | |||

| | |||

|} | |} | ||

===현금흐름표=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |- | ||

| | ! style="width: 20em." | 항목 | ||

| | ! style="width: 8em." | 2021 | ||

| | ! style="width: 8em." | 2022 | ||

| | ! style="width: 8em." | 2023 | ||

|- | |- | ||

| | | 당기순이익 || -169.1 || -763.8 || -179.9 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 감가상각비 및 무형자산상각비 || 13.8 || 14.4 || 5.8 | ||

| 8 | |||

| | |||

| | |||

|- | |- | ||

| | | 비현금 운전자본 변동 || -13.1 || -4.5 || -4.3 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 영업활동으로 인한 현금흐름 || -127.5 || -190.4 || -127.6 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 유형자산 취득 || -1.9 || -2.1 || -0.6 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 투자활동으로 인한 현금흐름 || -633.9 || 99.4 || 127.3 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 배당금 지급 || N/A || N/A || N/A | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 차입금 변동 || 221.7 || N/A || -85.1 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 재무활동으로 인한 현금흐름 || 933.6 || 2.2 || -91.0 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 현금 순변동 || 172.2 || -88.8 || -91.3 | ||

| | |} | ||

| | |||

| | = BLND의 손익계산서 표 = | ||

|- | (단위: Million USD) | ||

{| class="wikitable" | |||

| | |||

|- | |||

| | |||

| | |||

|- | |- | ||

| | ! style="width: 20em." | 항목 | ||

| | ! style="width: 8em." | 2021 | ||

| | ! style="width: 8em." | 2022 | ||

| | ! style="width: 8em." | 2023 | ||

|- | |- | ||

| | | 매출액 || 234.5 || 235.2 || 156.8 | ||

| | |||

| | |||

| 8 | |||

|- | |- | ||

| | | 매출원가 || 118.5 || 145.6 || 75.7 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 매출총이익 || 116.0 || 89.7 || 81.1 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 영업비용 || 313.2 || 370.9 || 212.4 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 영업이익 || -197.2 || -281.2 || -131.3 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 영업외수익 || 10.8 || 484.8 || 48.5 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 세전 순이익 || -208.0 || -766.1 || -179.8 | ||

| | |||

| | |||

| | |||

|- | |- | ||

| 법인세 비용 | | 법인세 비용 || -38.9 || -2.2 || 0.1 | ||

| | |||

| 2 | |||

| | |||

|- | |- | ||

| | | 당기순이익 || -171.3 || -768.6 || -185.3 | ||

| | |||

| | |||

| | |||

|} | |} | ||

[[File:BLND-income-statement.png|800px]] | |||

= BLND 현금 흐름표 = | = BLND 현금 흐름표 = | ||

{| | {| class="wikitable" | ||

!| 현금 흐름 항목 | |||

! | !| 2023년도 (천 달러) | ||

! | !| 2022년도 (천 달러) | ||

! | !| 2021년도 (천 달러) | ||

|- | |- | ||

| 영업활동으로 인한 현금 흐름 | | 영업활동으로 인한 현금 흐름 | ||

| 444번째 줄: | 312번째 줄: | ||

|} | |} | ||

BLND의 현금 흐름을 분석해 보면, 2023년 영업활동에서 발생한 순 현금 유출은 1억 2천762만 달러로, 이는 주로 직원 관련 지출, 판매 및 마케팅 비용, 그리고 제3자 호스팅 비용 등의 지출 증가에 기인합니다. 영업활동에서의 현금 유출이 지속적으로 큰 폭으로 발생하고 있어 회사의 자금 운영에 부담이 되고 있습니다. 투자활동에서는 2023년도에 1억 2천730만 6천 달러의 순 현금 유입이 발생했는데, 이는 주로 시장성 있는 유가증권의 만기 도래와 매각에 따른 수익이 주요 원인입니다. 반면, 재무활동에서는 9천95만 8천 달러의 순 현금 유출이 발생했으며, 이는 장기 부채의 일부 상환과 주식 기반 보상에 따른 세금 납부 때문입니다 | BLND의 현금 흐름을 분석해 보면, 2023년 영업활동에서 발생한 순 현금 유출은 1억 2천762만 달러로, 이는 주로 직원 관련 지출, 판매 및 마케팅 비용, 그리고 제3자 호스팅 비용 등의 지출 증가에 기인합니다. 영업활동에서의 현금 유출이 지속적으로 큰 폭으로 발생하고 있어 회사의 자금 운영에 부담이 되고 있습니다. 투자활동에서는 2023년도에 1억 2천730만 6천 달러의 순 현금 유입이 발생했는데, 이는 주로 시장성 있는 유가증권의 만기 도래와 매각에 따른 수익이 주요 원인입니다. 반면, 재무활동에서는 9천95만 8천 달러의 순 현금 유출이 발생했으며, 이는 장기 부채의 일부 상환과 주식 기반 보상에 따른 세금 납부 때문입니다. | ||

BLND와 유사한 다른 기술 기반 기업들과 비교해 보면, 현재 BLND의 현금 흐름은 상당히 불안정한 상태로 보입니다. 특히, 높은 영업활동 현금 유출과 상대적으로 적은 재무활동 현금 유입이 눈에 띕니다. 이는 회사가 아직 성장 단계에 있으며, 지속적인 자금 조달이 필요함을 시사합니다. 다른 기술 기업들과 마찬가지로 BLND도 매출 성장보다는 연구개발과 시장 확장을 위해 많은 비용을 지출하고 있음을 보여줍니다. | BLND와 유사한 다른 기술 기반 기업들과 비교해 보면, 현재 BLND의 현금 흐름은 상당히 불안정한 상태로 보입니다. 특히, 높은 영업활동 현금 유출과 상대적으로 적은 재무활동 현금 유입이 눈에 띕니다. 이는 회사가 아직 성장 단계에 있으며, 지속적인 자금 조달이 필요함을 시사합니다. 다른 기술 기업들과 마찬가지로 BLND도 매출 성장보다는 연구개발과 시장 확장을 위해 많은 비용을 지출하고 있음을 보여줍니다. | ||

| 451번째 줄: | 319번째 줄: | ||

=== 주요 부채 및 전환사채들 === | === 주요 부채 및 전환사채들 === | ||

{| | {| class="wikitable" | ||

!| 부채 항목 | |||

! | !| 2023년도 (천 달러) | ||

! | !| 2022년도 (천 달러) | ||

! | !| 이자율 및 조건 | ||

|- | |- | ||

| 장기 대출 원금 (Term Loan) | | 장기 대출 원금 (Term Loan) | ||

| 478번째 줄: | 346번째 줄: | ||

|} | |} | ||

BLND는 2023년 말 기준으로 총 1억 4천만 달러의 장기 대출을 보유하고 있으며, 이는 변동금리 조건에 따라 7.50% 또는 6.50%의 마진율을 적용합니다. 회사는 또한 장기 대출에 대한 4천5백만 달러의 종료 수수료를 지급해야 하는데, 이는 대출 청산 시점에 지불됩니다. 아울러 2021년과 2023년에 각각 3백만 달러와 2백5십만 달러의 전환 사채를 발행했으며, 이들 사채는 연간 2%의 이자가 부과되고 특정 조건하에 주식으로 전환될 수 있습니다 | BLND는 2023년 말 기준으로 총 1억 4천만 달러의 장기 대출을 보유하고 있으며, 이는 변동금리 조건에 따라 7.50% 또는 6.50%의 마진율을 적용합니다. 회사는 또한 장기 대출에 대한 4천5백만 달러의 종료 수수료를 지급해야 하는데, 이는 대출 청산 시점에 지불됩니다. 아울러 2021년과 2023년에 각각 3백만 달러와 2백5십만 달러의 전환 사채를 발행했으며, 이들 사채는 연간 2%의 이자가 부과되고 특정 조건하에 주식으로 전환될 수 있습니다. | ||

=='''주가 영향 미치는 요인들'''== | =='''주가 영향 미치는 요인들'''== | ||

BLND의 주가 변동의 원인은 여러 가지 요소에 의해 영향을 받을 수 있습니다. 첫째, 거시경제적 상황입니다. 예를 들면, 금리 상승으로 인해 주택담보대출의 수요가 줄어들면 BLND의 수익이 감소할 수 있고, 이는 주가에 부정적인 영향을 미칠 수 있습니다 | BLND의 주가 변동의 원인은 여러 가지 요소에 의해 영향을 받을 수 있습니다. 첫째, 거시경제적 상황입니다. 예를 들면, 금리 상승으로 인해 주택담보대출의 수요가 줄어들면 BLND의 수익이 감소할 수 있고, 이는 주가에 부정적인 영향을 미칠 수 있습니다. 둘째, 국가 간 갈등입니다. 예를 들어, 미중 무역 전쟁이 심화되면 금융 시장의 불안정성이 증가하여 주가가 하락할 수 있습니다. 셋째, 경쟁자의 등장입니다. 새로운 기술을 가진 경쟁사가 나타나면 BLND의 시장 점유율이 줄어들어 주가에 부정적인 영향을 미칠 수 있습니다. 넷째, 시장 트렌드 변화입니다. 만약 디지털 금융 서비스의 수요가 증가하면 BLND의 플랫폼 사용이 늘어나 주가가 상승할 수 있습니다. 마지막으로 환율 변동입니다. 달러 강세 시 BLND의 수출비용이 증가하여 수익성이 악화될 수 있으며, 이는 주가에 부정적인 영향을 미칠 수 있습니다. 이러한 가상 시나리오들은 다양한 외부 요인이 BLND의 비즈니스 및 주가에 큰 영향을 미칠 수 있음을 보여줍니다. | ||

2024년 11월 12일 (화) 05:12 기준 최신판

회사 소개

회사 BLND는 소프트웨어 플랫폼을 통해 주택담보대출 및 부동산 관련 제품을 처리하여 서비스료를 벌어옵니다. 처음에는 대출이나 계좌 개설과 같은 완료된 거래로 수수료를 받으며, 소프트웨어 플랫폼 사용량에 따라 추가적인 비용을 발생시킬 경우도 있습니다. 고객들은 초기에 한 두 가지 제품을 구현한 뒤 시간이 지남에 따라 더 많은 제품을 추가하여 통합된 소비자 경험을 형성하고 있습니다. 또한, 부동산 타이틀 제품과 서비스를 포함한 다양한 서비스를 제공하여 부동산 거래의 마감을 관리하고 투자자 주장을 처리하는 등 다양한 활동을 제공합니다. 이를 통해 BLND는 고객들이 규모에 걸맞게 타이틀, 결제 및 마감 프로세스를 가속화할 수 있도록 지원하고 있습니다.

주요 고객

BLND의 고객은 주로 다양한 금융 서비스를 제공하는 기관들로, 대규모 은행, 신용조합, 핀테크 기업, 비은행 모기지 대출업체 그리고 소규모 지역 대출기관에 이르기까지 다양합니다. 이들은 BLND의 소프트웨어 플랫폼을 통해 대출 및 예금 계좌 개설을 간소화하고 통합된 소비자 경험을 제공받기 위해 비용을 지불합니다. 이러한 주요 고객 군은 신속하고 정확한 대출 심사, 자산 및 소득 검증, 신원 확인 등의 기능을 통해 대출 절차를 효율적으로 관리할 수 있는 BLND의 솔루션을 활용합니다. 특히 모기지 대출, 개인 대출, 예금 계좌, 신용카드 신청 등 다양한 금융 상품의 처리를 지원하며, 맞춤형 제품 추천과 같은 부가 서비스를 통해 고객 만족도를 높입니다. BLND의 주요 고객층은 이러한 솔루션을 통해 운영 효율성을 극대화하고, 사기 방지 및 규제 준수에 대한 요구사항을 충족함으로써 시장 경쟁력을 확보할 수 있기 때문에 BLND의 제품에 높은 의존도를 보입니다.

회사의 비용구조

| 비용 구분 | 상세 설명 | 주요 공급업체 |

|---|---|---|

| 소프트웨어 관련 비용 | 구독형 호스팅 및 지원 비용, 프리미어 지원 서비스 제공 비용, 전문 서비스 제공 비용 등이 포함되며, 주택담보대출 거래 시 발생하는 비용이 주를 이룸 | Amazon Web Services (AWS), Microsoft Azure와 같은 클라우드 서비스 제공업체 |

| 인력 관련 비용 | 연구 및 개발, 판매 및 마케팅, 일반 및 관리 등의 부서 인력에 대한 급여 및 스톡 기반 보상 | 전 세계의 다양한 인력 채용 서비스 |

| 타이틀 서비스 비용 | 전통적인 타이틀, 에스크로 및 기타 신탁 서비스 제공 시 발생하는 비용으로, 주요 인력 관련 비용 및 타이틀 추적자, 공증인, 녹음 서비스 제공자의 비용이 포함됨 | 각 지역의 부동산 관련 서비스 업체 |

| 연구 및 개발 비용 | 새로운 제품 및 기능의 설계, 개발 및 테스트와 관련된 엔지니어 인력 비용, 외부 전문가 및 서비스 비용, 소프트웨어 및 호스팅 비용 등이 포함됨 | Google Cloud, GitHub와 같은 소프트웨어 및 호스팅 서비스 제공업체 |

| 판매 및 마케팅 비용 | 일반적인 마케팅 활동 및 홍보 활동, 여행 관련 비용 등을 포함하는 인력 관련 비용 | 다양한 마케팅 및 광고 대행사 |

| 일반 및 관리 비용 | 보험, 소프트웨어 및 호스팅 비용, 전문가 서비스 비용, 시설 비용 등이 포함됨 | Salesforce와 같은 비즈니스 운영 소프트웨어 및 서비스 제공업체 |

이 비용 항목들은 BLND가 주택담보대출 및 부동산 거래 처리 플랫폼을 운영하고 이를 유지보수하기 위해 필수적으로 발생하는 주요 비용들입니다.

제품군

BLND의 주요 제품과 그 수익 기여도는 다음 표로 설명할 수 있습니다.

| 제품명 | 주요 설명 | 2023년 수익 | 2023년 수익 기여도 | 2022년 수익 | 2022년 수익 기여도 | 수익 변화 | 변화율 |

|---|---|---|---|---|---|---|---|

| 모기지 스위트 (Mortgage Suite) | 주택 담보 대출과 관련된 모든 절차를 디지털화하여 간소화하는 플랫폼. 기소득 및 소득 확인 기능 포함. | 77,574천 달러 | 49.4% | 94,280천 달러 | 40.1% | -16,706천 달러 | -18% |

| 컨슈머 뱅킹 스위트 (Consumer Banking Suite) | 개인 대출, 예금 계좌, 신용카드 신청 등의 다양한 금융 상품 처리를 지원하는 플랫폼. | 23,630천 달러 | 15.1% | 19,309천 달러 | 8.2% | +4,321천 달러 | +22% |

| 프로페셔널 서비스 (Professional Services) | 소프트웨어 플랫폼 배포와 지원을 위한 서비스로 구성되어 고객 맞춤형 솔루션을 제공. | 8,345천 달러 | 5.3% | 7,835천 달러 | 3.3% | +510천 달러 | +7% |

| 타이틀 (Title) | 부동산 거래의 마감을 관리하고 투자자 주장을 처리하는 타이틀 서비스. | 47,297천 달러 | 30.1% | 113,777천 달러 | 48.4% | -66,480천 달러 | -58% |

BLND의 수익은 주로 소프트웨어 플랫폼을 통한 모기지 스위트와 컨슈머 뱅킹 스위트에서 발생하며, 프로페셔널 서비스와 타이틀 서비스는 추가적인 수익을 창출합니다. 그러나 최근 타이틀 수익의 급격한 감소가 전체 수익 감소의 주된 원인으로 나타났습니다.

비슷한 제품을 제공하는 경쟁 업체를 찾기 위해 문서를 조회한 결과, 유사한 서비스를 제공하는 업체는 아래와 같습니다.

| 경쟁업체 | 주요 제품 | 설명 |

|---|---|---|

| ICE Mortgage Technology | Encompass, Velocify | 주택 담보 대출의 디지털 트랜잭션 관리 플랫폼 |

| Ellie Mae (ICE) | Ellie Mae Digital Lending Platform | 주택 담보 대출의 신청부터 클로징까지 전 과정을 디지털화하는 소프트웨어 플랫폼. |

| SimpleNexus | SimpleNexus | 모바일 퍼스트 주택 담보 대출 기술 플랫폼으로, 소비자와 대출자 모두에게 편리한 대출 경험을 제공. |

이들 경쟁사들은 모두 BLND와 유사한 모기지 및 금융 서비스 자동화 플랫폼을 제공하며, 특히 주택 담보 대출과 관련된 디지털 솔루션에서 경쟁력을 갖추고 있습니다.

주요 리스크

BLND의 사업에 대한 가능한 위험은 다음과 같습니다. 첫째, 기술적인 문제로 인한 시스템 장애는 소프트웨어 플랫폼의 성능을 저하시키고 고객들의 신뢰를 훼손시킬 수 있습니다. 둘째, 부동산 시장의 변동성 및 정책 변화에 따라 부동산 거래와 관련된 수익이 감소할 수 있습니다. 셋째, 데이터 보안 문제로 인해 개인 정보 침해 현상이 발생하거나 정보 유출이 발생할 경우 소속 기업의 신용도에 피해를 입힐 수 있습니다. 추가적으로 외부 공급업체와의 협업에서 발생하는 파트너십 문제나 잠재적인 법적 분쟁으로 인한 상금 요구도 위험으로 지목될 수 있습니다. 위험 관리를 통해 이러한 요인들을 감시하고 대응하는 것이 중요합니다. .

뉴스

재무

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 234.5 | 235.2 | 156.8 |

| 매출원가 | 118.5 | 145.6 | 75.7 |

| 매출총이익 | 116.0 | 89.7 | 81.1 |

| 영업비용 | 313.2 | 370.9 | 212.4 |

| 영업이익 | -197.2 | -281.2 | -131.3 |

| 영업외수익 | 10.8 | 484.8 | 48.5 |

| 세전 순이익 | -208.0 | -766.1 | -179.8 |

| 법인세 비용 | -38.9 | -2.2 | 0.1 |

| 당기순이익 | -171.3 | -768.6 | -185.3 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 547.2 | 354.1 | 136.9 |

| 매출채권, 순액 | 34.1 | 22.7 | 18.3 |

| 재고자산 | N/A | N/A | N/A |

| 유동자산 총계 | 613.0 | 396.1 | 169.8 |

| 유형자산, 순액 | 20.9 | 17.4 | 12.5 |

| 비유동자산 총계 | 499.5 | 36.7 | 36.2 |

| 자산 총계 | 1112.5 | 432.8 | 206.1 |

| 매입채무 | 6.2 | 1.3 | 2.2 |

| 단기차입금 | 3.9 | 4.1 | 4.4 |

| 유동부채 총계 | 60.0 | 35.5 | 31.6 |

| 장기차입금 | 228.4 | 227.9 | 145.3 |

| 비유동부채 총계 | 241.9 | 233.4 | 147.5 |

| 부채 총계 | 301.9 | 268.8 | 179.1 |

| 자본금 및 추가 납입 자본 | 1218.2 | 1286.8 | 1321.9 |

| 이익잉여금 | -442.8 | -1162.9 | -1341.6 |

| 자본 총계 | 810.6 | 163.9 | 26.9 |

| 부채 및 자본 총계 | 1112.5 | 432.8 | 206.1 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | -169.1 | -763.8 | -179.9 |

| 감가상각비 및 무형자산상각비 | 13.8 | 14.4 | 5.8 |

| 비현금 운전자본 변동 | -13.1 | -4.5 | -4.3 |

| 영업활동으로 인한 현금흐름 | -127.5 | -190.4 | -127.6 |

| 유형자산 취득 | -1.9 | -2.1 | -0.6 |

| 투자활동으로 인한 현금흐름 | -633.9 | 99.4 | 127.3 |

| 배당금 지급 | N/A | N/A | N/A |

| 차입금 변동 | 221.7 | N/A | -85.1 |

| 재무활동으로 인한 현금흐름 | 933.6 | 2.2 | -91.0 |

| 현금 순변동 | 172.2 | -88.8 | -91.3 |

BLND의 손익계산서 표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 234.5 | 235.2 | 156.8 |

| 매출원가 | 118.5 | 145.6 | 75.7 |

| 매출총이익 | 116.0 | 89.7 | 81.1 |

| 영업비용 | 313.2 | 370.9 | 212.4 |

| 영업이익 | -197.2 | -281.2 | -131.3 |

| 영업외수익 | 10.8 | 484.8 | 48.5 |

| 세전 순이익 | -208.0 | -766.1 | -179.8 |

| 법인세 비용 | -38.9 | -2.2 | 0.1 |

| 당기순이익 | -171.3 | -768.6 | -185.3 |

BLND 현금 흐름표

| 현금 흐름 항목 | 2023년도 (천 달러) | 2022년도 (천 달러) | 2021년도 (천 달러) |

|---|---|---|---|

| 영업활동으로 인한 현금 흐름 | (127,621) | (190,418) | (127,504) |

| 투자활동으로 인한 현금 흐름 | 127,306 | 99,431 | (633,908) |

| 재무활동으로 인한 현금 흐름 | (90,958) | 2,220 | 933,573 |

| 환율 변동의 현금에 대한 효과 | (31) | (116) | (9) |

| 현금 및 현금성 자산 순 증감 | (91,304) | (88,883) | 172,152 |

BLND의 현금 흐름을 분석해 보면, 2023년 영업활동에서 발생한 순 현금 유출은 1억 2천762만 달러로, 이는 주로 직원 관련 지출, 판매 및 마케팅 비용, 그리고 제3자 호스팅 비용 등의 지출 증가에 기인합니다. 영업활동에서의 현금 유출이 지속적으로 큰 폭으로 발생하고 있어 회사의 자금 운영에 부담이 되고 있습니다. 투자활동에서는 2023년도에 1억 2천730만 6천 달러의 순 현금 유입이 발생했는데, 이는 주로 시장성 있는 유가증권의 만기 도래와 매각에 따른 수익이 주요 원인입니다. 반면, 재무활동에서는 9천95만 8천 달러의 순 현금 유출이 발생했으며, 이는 장기 부채의 일부 상환과 주식 기반 보상에 따른 세금 납부 때문입니다.

BLND와 유사한 다른 기술 기반 기업들과 비교해 보면, 현재 BLND의 현금 흐름은 상당히 불안정한 상태로 보입니다. 특히, 높은 영업활동 현금 유출과 상대적으로 적은 재무활동 현금 유입이 눈에 띕니다. 이는 회사가 아직 성장 단계에 있으며, 지속적인 자금 조달이 필요함을 시사합니다. 다른 기술 기업들과 마찬가지로 BLND도 매출 성장보다는 연구개발과 시장 확장을 위해 많은 비용을 지출하고 있음을 보여줍니다.

주요 부채 및 전환사채들

| 부채 항목 | 2023년도 (천 달러) | 2022년도 (천 달러) | 이자율 및 조건 |

|---|---|---|---|

| 장기 대출 원금 (Term Loan) | 140,000 | 225,000 | 변동금리: (i) 조정된 Term SOFR + 7.50% 또는 (ii) 기준금리 + 6.50% |

| 종료 수수료 (Exit Fee) | 4,500 | 4,500 | 차입금 약정 시점의 시설 약정 금액의 2.00%에 해당하는 종료 수수료 |

| 미상환 부채 할인 및 발행비용 | (6,166) | (12,699) | 안분된 부채 할인 및 발행비용로 인한 이자율 약 14.57% (2023년 기준) |

| 전환 사채 (Convertible Notes) | 5,500 | - | 연간 2% 이자, 60개월 만기 또는 조건에 따라 주식으로 전환 가능 |

BLND는 2023년 말 기준으로 총 1억 4천만 달러의 장기 대출을 보유하고 있으며, 이는 변동금리 조건에 따라 7.50% 또는 6.50%의 마진율을 적용합니다. 회사는 또한 장기 대출에 대한 4천5백만 달러의 종료 수수료를 지급해야 하는데, 이는 대출 청산 시점에 지불됩니다. 아울러 2021년과 2023년에 각각 3백만 달러와 2백5십만 달러의 전환 사채를 발행했으며, 이들 사채는 연간 2%의 이자가 부과되고 특정 조건하에 주식으로 전환될 수 있습니다.

주가 영향 미치는 요인들

BLND의 주가 변동의 원인은 여러 가지 요소에 의해 영향을 받을 수 있습니다. 첫째, 거시경제적 상황입니다. 예를 들면, 금리 상승으로 인해 주택담보대출의 수요가 줄어들면 BLND의 수익이 감소할 수 있고, 이는 주가에 부정적인 영향을 미칠 수 있습니다. 둘째, 국가 간 갈등입니다. 예를 들어, 미중 무역 전쟁이 심화되면 금융 시장의 불안정성이 증가하여 주가가 하락할 수 있습니다. 셋째, 경쟁자의 등장입니다. 새로운 기술을 가진 경쟁사가 나타나면 BLND의 시장 점유율이 줄어들어 주가에 부정적인 영향을 미칠 수 있습니다. 넷째, 시장 트렌드 변화입니다. 만약 디지털 금융 서비스의 수요가 증가하면 BLND의 플랫폼 사용이 늘어나 주가가 상승할 수 있습니다. 마지막으로 환율 변동입니다. 달러 강세 시 BLND의 수출비용이 증가하여 수익성이 악화될 수 있으며, 이는 주가에 부정적인 영향을 미칠 수 있습니다. 이러한 가상 시나리오들은 다양한 외부 요인이 BLND의 비즈니스 및 주가에 큰 영향을 미칠 수 있음을 보여줍니다.

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

BLND의 미래는 다양한 요소들에 의해 영향을 받을 수 있다. 경제 상황의 변화는 BLND의 성장에 큰 영향을 미칠 수 있는데, 예를 들어 금리 인하가 주택담보대출 수요를 증가시켜 매출을 증대시킬 수 있다. 기술 발전 또한 중요한 역할을 할 수 있다. 예를 들어, 인공지능과 빅데이터 분석을 통해 더 정확하고 빠른 대출 심사를 제공하게 되면 경쟁 우위를 확보할 수 있을 것이다. 반대로, 새로운 규제나 법적 제약이 생기면 비용 증가와 함께 수익성에 부정적인 영향을 미칠 수 있다. 또한, 부동산 시장의 변동성 역시 BLND의 사업에 영향을 줄 수 있다. 부동산 가격의 급격한 변동은 대출 상환 능력에 영향을 미쳐 위험 요소가 될 수 있다. 블록체인 기술의 도입으로 부동산 타이틀의 관리가 더 투명하고 효율적으로 변하면, BLND의 타이틀 서비스 수요가 증가할 가능성이 있다. 마지막으로, 글로벌 확장도 중요한 요인이다. BLND가 다른 국가로 서비스를 확대하면 신규 시장에서의 매출 증대가 기대되지만, 현지 규제와 문화적 차이를 극복해야 하는 과제도 존재할 수 있다.