(ASLE는 상업용 항공기 중고 시장에서 종합적인 지원을 제공하는 기업으로, 주로 두 가지 사업 부문인 자산 관리 솔루션 및 기술 운영(TechOps)으로 운영된다. 자산 관리 솔루션 부문은 전체 항공기와 엔진의 판매 및 임대, 이 자산을 분해하여 재활용 부품으로 전환하는 등의 활동을 포함하여 전체 매출의 약 64%를 차지한다. 이 과정에서 ASLE는 중고 항공기를 획득하여 자산 가치를 극대화하며, 이들 자산을 특정 고객 요구에 맞춰 맞춤형 임대 서비스로 제공하거나, 운영 수명 종료 후에는 폐기하여 부품으로 재사용한다. 기술 운영 부문은 항공기 및 엔진에 대한 유지보수(MRO) 서비스, 복원, 신규 시스템 도입 등을 통해 고객에게 기술적 지원을 제공하며, 매출의 약 36%를 차지하고 있다. ASLE는 FAA 인증을 보유한 수리 시설을 운영하며, 고객의 항공기 및 부품에 대한 유지보수 및 복원을 수행한다. 이와 함께 ASLE는 독자적인 엔지니어링 솔루션을 개발하여 비용을 절감하고...) |

편집 요약 없음 |

||

| 82번째 줄: | 82번째 줄: | ||

=='''재무'''== | =='''재무'''== | ||

===손익계산서=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |||

! style="width: 20em;" | 항목 | |||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |||

| 매출액 || 340.4 || 408.5 || 334.5 | |||

|- | |||

| 매출원가 || 221.0 || 257.1 || 242.1 | |||

|- | |||

| 매출총이익 || 119.4 || 151.4 || 92.4 | |||

|- | |||

| 영업비용 || 62.7 || 96.3 || 103.2 | |||

|- | |||

| 영업이익 || 56.7 || 55.0 || -10.8 | |||

|- | |||

| 영업외수익 || 8.9 || -2.8 || -3.1 | |||

|- | |||

| 세전 순이익 || 47.8 || 57.9 || -7.7 | |||

|- | |||

| 법인세 비용 || 11.7 || 14.0 || -2.1 | |||

|- | |||

| 당기순이익 || 36.1 || 43.9 || -5.6 | |||

|} | |||

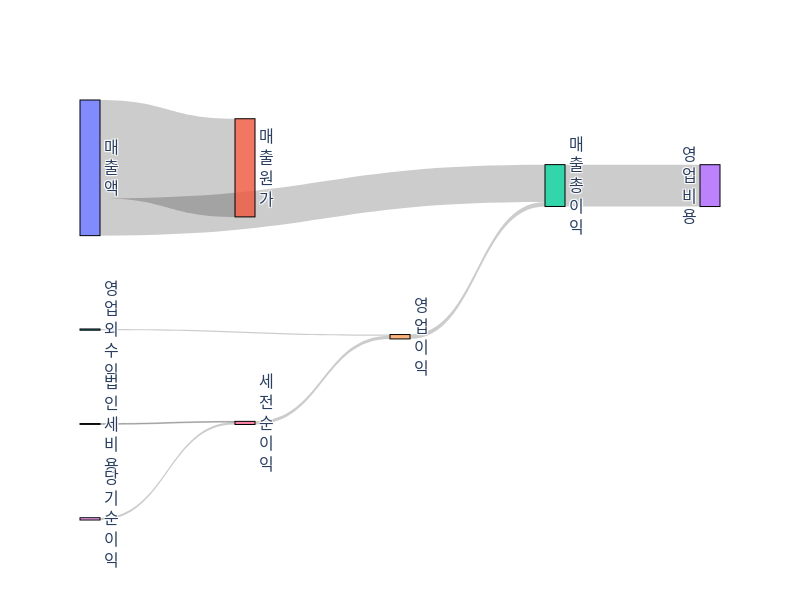

[[File:ASLE-income-statement.png|800px]] | |||

===대차대조표=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |||

! style="width: 20em;" | 항목 | |||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |||

| 현금 및 현금성 자산 || 130.2 || 147.2 || 5.9 | |||

|- | |||

| 매출채권, 순액 || 29.4 || 28.3 || 31.2 | |||

|- | |||

| 재고자산 || 81.8 || 117.5 || 177.8 | |||

|- | |||

| 유동자산 총계 || 271.5 || 333.6 || 264.8 | |||

|- | |||

| 유형자산, 순액 || 80.7 || 75.5 || 81.7 | |||

|- | |||

| 비유동자산 총계 || 216.0 || 198.0 || 289.2 | |||

|- | |||

| 자산 총계 || 487.5 || 531.6 || 553.9 | |||

|- | |||

| 매입채무 || 20.0 || 21.1 || 29.9 | |||

|- | |||

| 단기차입금 || N/A || 4.4 || 5.9 | |||

|- | |||

| 유동부채 총계 || 67.9 || 52.8 || 45.7 | |||

|- | |||

| 장기차입금 || N/A || 28.3 || 60.7 | |||

|- | |||

| 비유동부채 총계 || 10.7 || 33.8 || 63.2 | |||

|- | |||

| 부채 총계 || 78.6 || 86.6 || 108.9 | |||

|- | |||

| 자본금 및 추가 납입 자본 || 313.9 || 306.1 || 311.7 | |||

|- | |||

| 이익잉여금 || 95.0 || 138.8 || 133.3 | |||

|- | |||

| 자본 총계 || 408.9 || 445.0 || 445.0 | |||

|- | |||

| 부채 및 자본 총계 || 487.5 || 531.6 || 553.9 | |||

|} | |||

===현금흐름표=== | |||

=== | (단위: Million USD) | ||

{| class="wikitable" | |||

{| | |- | ||

! style="width: 20em;" | 항목 | |||

! | ! style="width: 8em;" | 2021 | ||

! | ! style="width: 8em;" | 2022 | ||

! | ! style="width: 8em;" | 2023 | ||

! | |- | ||

| 당기순이익 || 36.1 || 43.9 || -5.6 | |||

|- | |||

| 감가상각비 및 무형자산상각비 || 13.0 || 11.9 || 10.8 | |||

|- | |||

| 비현금 운전자본 변동 || 12.5 || -58.8 || -189.1 | |||

|- | |||

| 영업활동으로 인한 현금흐름 || 79.1 || -0.1 || -174.2 | |||

|- | |||

| 유형자산 취득 || -3.9 || -15.6 || -11.4 | |||

|- | |||

| 투자활동으로 인한 현금흐름 || 13.2 || 41.4 || 3.1 | |||

|- | |||

| 배당금 지급 || N/A || N/A || N/A | |||

|- | |||

| 차입금 변동 || N/A || N/A || 37.6 | |||

|- | |- | ||

| | | 재무활동으로 인한 현금흐름 || 8.6 || -24.3 || 29.7 | ||

| | |||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 현금 순변동 || 100.9 || 17.0 || -141.3 | ||

| 100. | |||

| | |||

| | |||

|} | |} | ||

=='''주가 영향 미치는 요인들'''== | =='''주가 영향 미치는 요인들'''== | ||

2024년 10월 21일 (월) 06:08 판

회사 소개

ASLE는 상업용 항공기 중고 시장에서 종합적인 지원을 제공하는 기업으로, 주로 두 가지 사업 부문인 자산 관리 솔루션 및 기술 운영(TechOps)으로 운영된다. 자산 관리 솔루션 부문은 전체 항공기와 엔진의 판매 및 임대, 이 자산을 분해하여 재활용 부품으로 전환하는 등의 활동을 포함하여 전체 매출의 약 64%를 차지한다. 이 과정에서 ASLE는 중고 항공기를 획득하여 자산 가치를 극대화하며, 이들 자산을 특정 고객 요구에 맞춰 맞춤형 임대 서비스로 제공하거나, 운영 수명 종료 후에는 폐기하여 부품으로 재사용한다. 기술 운영 부문은 항공기 및 엔진에 대한 유지보수(MRO) 서비스, 복원, 신규 시스템 도입 등을 통해 고객에게 기술적 지원을 제공하며, 매출의 약 36%를 차지하고 있다. ASLE는 FAA 인증을 보유한 수리 시설을 운영하며, 고객의 항공기 및 부품에 대한 유지보수 및 복원을 수행한다. 이와 함께 ASLE는 독자적인 엔지니어링 솔루션을 개발하여 비용을 절감하고 성능을 향상시키며, 이러한 솔루션은 항공기 소유 비용을 낮추는 데 기여하고, 규제 요구 사항을 충족시키는 데 필요한 제품들로도 쓰인다. 전반적으로 ASLE는 항공기 운영의 중후반 삶의 주기를 최적화하는데 중점을 두고 있으며, 이러한 통합적이고 다기능적인 접근 방식을 통해 고객에게 비용 효율성을 제공하고 수익을 극대화하고 있다[0][1].

주요 고객

ASLE의 고객층은 주로 항공기 운영자, 항공사, 리스 회사, 유지보수 및 수리 운영(MRO) 업체, 항공기 부품 공급업체, 투자자 및 금융기관 등으로 구분할 수 있다. 항공기 운영자는 자체 운영 비용을 줄이고 유지보수 효율성을 높이기 위해 ASLE의 자산 관리 솔루션과 기술 운영 서비스를 활용할 수 있다. 항공사들은 노후 항공기의 운영 비용을 최적화하고 규제 요건을 준수하기 위해 ASLE의 임대 및 유지보수 서비스를 이용한다. 리스 회사는 자산 가치 증대를 위해 중고 항공기를 ASLE로부터 구매하거나 임대하여 이윤을 극대화한다. MRO 업체는 ASLE의 기술적 지원과 부품 공급을 통해 항공기 수리 및 개조 서비스를 제공하며, 항공기 부품 공급업체는 ASLE가 제공하는 재활용 및 업그레이드된 부품을 사용하여 비용을 절감한다. 투자자 및 금융기관은 항공기 자산 관리에서의 수익 잠재력을 활용하고 안정적인 투자 수단으로 ASLE의 서비스를 선택할 수 있다. 이러한 고객들은 ASLE의 전문화된 서비스와 솔루션을 통해 운영 효율성을 향상시키고 비용을 관리하며, 항공기 자산의 가치를 극대화하는 데 중점을 두고 있다.

회사의 비용구조

| 비용 항목 | 설명 | 주요 공급업체 및 제공자 |

|---|---|---|

| 항공기 및 엔진 유지보수 비용 | 중대한 유지보수 및 주요 수리 비용으로, 정기 점검 및 엔진 복원에 드는 비용이 포함됨 | 유지보수 및 수리 서비스를 제공하는 FAA 인증 수리 시설[0] |

| 운영 임대 비용 | 자산 사용 권리에 대한 운영 임대 비용으로, 주요하게 실제로 사용하는 항공기 및 엔진에 대한 임대료에서 발생함 | 운영 임대 자산의 제공자 |

| 기계 및 기술적 장비 비용 | 항공기 및 엔진의 기계적 부품과 시스템 업그레이드에 소요되는 비용으로, 엔지니어링 및 설계 혁신을 위한 기술적 요구를 포함함 | 항공기 부품, 엔진 및 시스템을 제공하는 항공기 제조업체 및 기술 공급업체[0] |

| 항공기 구매 비용 | 중고 항공기 구매 및 해당 항공기의 시장 가치 증대에 투입되는 비용으로, 구매한 항공기를 고도화하여 재판매하거나 부품 재사용에 활용됨 | 중고 항공기 판매업체 및 시장 판로 |

| 전기 및 연료 비용 | 자산 관리 및 운영에 필요한 에너지 소비 비용으로, 항공기의 운항과 유지보수를 지원하는 데 필요한 요소 | 전기 및 연료 공급업체[0] |

| 프로젝트 소프트웨어 및 클라우드 비용 | 운영 데이터 분석 및 클라우드 기반 애플리케이션 관리 비용으로, 데이터 저장 및 처리 역량을 최적화하기 위한 클라우드 서비스 비용 | 클라우드 서비스 제공업체 |

ASLE는 항공기 및 엔진 유지보수, 운영 임대 비용, 기계적 부품 및 기술적 장비, 항공기 구매, 전기 및 연료, 소프트웨어 및 클라우드 비용 등 다양한 영역에서 비용이 발생하며, 이러한 다양한 비용 관리를 통해 종합적인 항공기 자산 관리 솔루션을 제공하고 있다[0].

제품군

ASLE의 주요 제품 및 서비스는 항공기 자산 및 엔진의 판매와 임대, 유지보수 및 복원 서비스입니다. 자산 관리 솔루션 부문은 중고 항공기와 엔진을 관리하여 이들의 판매, 임대 및 해체를 통해 부품을 재활용하며, 이는 ASLE의 가장 큰 수익원 중 하나로 간주됩니다. 이외에도 기술 운영 부문에서는 항공기 및 엔진의 유지보수, 복원, 신규 시스템 도입 등의 서비스를 제공하여 수익을 창출합니다. 구체적으로 각 제품 및 서비스가 차지하는 수익 비율을 살펴보면, 자산 관리 부문이 전체 매출의 약 64%, 기술 운영 부문이 약 36%를 차지합니다[0].

- 자산 관리 솔루션: 이 부문은 주로 중고 항공기와 엔진을 구매하여 임대하거나 재판매하는 방식으로 수익을 발생시킵니다. 또한 이 과정에서 사용된 항공기 및 엔진을 해체하여, 가치 있는 부품을 재활용하기도 합니다.

- 기술 운영 서비스: 이 서비스는 항공기 및 엔진의 유지보수를 포함하며, ASLE의 수리 시설을 통해 이루어집니다. 또한 고객에게 항공기 운용과 관련된 기술적 지원을 제공하여 운용 비용을 절감하고 항공기의 성능을 향상시키는 데 기여합니다.

비슷한 제품과 서비스를 제공하는 경쟁업체로는 AAR Corp와 AerCap Holdings이 있습니다. 이들 기업들은 항공기 리스와 유지보수 서비스를 제공하며 ASLE와 유사한 비즈니스 모델을 운영하고 있습니다[0].

| 경쟁업체 | 주요 서비스 및 제품 |

|---|---|

| AAR Corp | 항공기 유지보수, 수리 및 운영 지원 |

| AerCap Holdings | 항공기 및 엔진 리스, 자산 관리 서비스 |

각 기업은 시장에서 자신만의 고유한 전략을 통해 경쟁력을 유지하고 있으며, 항공기 관리 및 유지보수 분야에서 영향력을 확대하고 있습니다.

주요 리스크

ASLE의 비즈니스 위험 요소는 다양하며, 특히 항공기 유지보수 및 중고 자산 관리 분야에서의 특정 위험들이 존재한다. 첫째, 특정 지역에서의 법적 적용 문제로 인해 기계 및 엔진이 항공기의 부속물로 간주될 수 있어, 자산 회수에 제한이 발생할 수 있다. 이러한 법적 원칙은 임대차 계약에서의 기본 권리를 제약할 수 있으며, 대여자가 파산할 경우 회수하기 어려운 상황을 초래할 수 있다[0]. 둘째, 사이버 보안 위협으로 인해 기술이 불안정해질 경우, 데이터 유출이나 시스템 중단이 발생할 수 있으며, 이로 인해 운영이 지장을 받을 수 있다. 이러한 경우 발생하는 비용은 보험으로 충분히 보장되지 않을 수 있다[1]. 셋째, 무역 제재 및 국제 분쟁이 ASLE의 공급망에 부정적인 영향을 미칠 수 있다. 이러한 제재는 특정 지역이나 고객과의 거래를 제한하여 매출 감소를 초래할 수 있다[2]. 넷째, 항공기 부품 및 유지보수 서비스의 수요가 급격히 줄어들 경우, 자산의 가치가 떨어지거나 불용자산이 증가하여 재정적 어려움이 발생할 수 있다. 이로 인해 비즈니스 모델의 지속 가능성이 위협받을 수 있다[3]. 마지막으로, 공공 발주처와 계약을 맺고 있는 경우, 정부 규격을 준수하지 못할 경우 계약 해지나 손실의 위험이 커지며, 이는 기업의 운영에 심각한 영향을 미칠 수 있다[4].

뉴스

재무

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 340.4 | 408.5 | 334.5 |

| 매출원가 | 221.0 | 257.1 | 242.1 |

| 매출총이익 | 119.4 | 151.4 | 92.4 |

| 영업비용 | 62.7 | 96.3 | 103.2 |

| 영업이익 | 56.7 | 55.0 | -10.8 |

| 영업외수익 | 8.9 | -2.8 | -3.1 |

| 세전 순이익 | 47.8 | 57.9 | -7.7 |

| 법인세 비용 | 11.7 | 14.0 | -2.1 |

| 당기순이익 | 36.1 | 43.9 | -5.6 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 130.2 | 147.2 | 5.9 |

| 매출채권, 순액 | 29.4 | 28.3 | 31.2 |

| 재고자산 | 81.8 | 117.5 | 177.8 |

| 유동자산 총계 | 271.5 | 333.6 | 264.8 |

| 유형자산, 순액 | 80.7 | 75.5 | 81.7 |

| 비유동자산 총계 | 216.0 | 198.0 | 289.2 |

| 자산 총계 | 487.5 | 531.6 | 553.9 |

| 매입채무 | 20.0 | 21.1 | 29.9 |

| 단기차입금 | N/A | 4.4 | 5.9 |

| 유동부채 총계 | 67.9 | 52.8 | 45.7 |

| 장기차입금 | N/A | 28.3 | 60.7 |

| 비유동부채 총계 | 10.7 | 33.8 | 63.2 |

| 부채 총계 | 78.6 | 86.6 | 108.9 |

| 자본금 및 추가 납입 자본 | 313.9 | 306.1 | 311.7 |

| 이익잉여금 | 95.0 | 138.8 | 133.3 |

| 자본 총계 | 408.9 | 445.0 | 445.0 |

| 부채 및 자본 총계 | 487.5 | 531.6 | 553.9 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 36.1 | 43.9 | -5.6 |

| 감가상각비 및 무형자산상각비 | 13.0 | 11.9 | 10.8 |

| 비현금 운전자본 변동 | 12.5 | -58.8 | -189.1 |

| 영업활동으로 인한 현금흐름 | 79.1 | -0.1 | -174.2 |

| 유형자산 취득 | -3.9 | -15.6 | -11.4 |

| 투자활동으로 인한 현금흐름 | 13.2 | 41.4 | 3.1 |

| 배당금 지급 | N/A | N/A | N/A |

| 차입금 변동 | N/A | N/A | 37.6 |

| 재무활동으로 인한 현금흐름 | 8.6 | -24.3 | 29.7 |

| 현금 순변동 | 100.9 | 17.0 | -141.3 |

주가 영향 미치는 요인들

ASLE의 주가 변동에는 여러 가지 요인이 작용할 수 있다. 첫 번째로, 환율 변동이 주요 요인 중 하나로 작용할 수 있다. 예를 들어, 미국 달러 강세가 지속된다면, ASLE의 국제 매출이 줄어들 수 있으며, 이는 주가에 부정적인 영향을 미칠 수 있다. 두 번째로, 거시경제적 요인으로는 경기 침체가 있을 수 있다. 세계 경제가 침체에 빠지면, 항공 산업에 대한 수요가 줄어들 수 있으며, 이는 ASLE의 수익성에 악영향을 주어 주가 하락으로 이어질 수 있다. 세 번째로, 국제적인 갈등, 예를 들어 미국과 중국 간의 무역 전쟁이 발생한다면, ASLE는 공급망 문제에 직면할 수 있으며, 이는 사업 운영에 차질을 빚어 주가에 부정적인 영향을 미칠 수 있다. 네 번째로, 경쟁사의 부상도 고려해야 한다. 새로운 경쟁자가 등장하여 더 저렴하고 효율적인 솔루션을 제공한다면, ASLE의 시장 점유율이 감소할 수 있으며, 이는 주가 하락을 유발할 수 있다. 마지막으로, 시장의 변화나 혁신적인 기술의 도입이 ASLE의 주가에 영향을 미칠 수 있다. 예를 들어, 보다 친환경적인 항공 기술이 시장에서 주목받게 되면, ASLE가 이를 적시에 제공할 수 있는 준비가 되어 있을 경우, 이는 주가에 긍정적인 영향을 줄 수 있다. 이러한 다양한 시나리오는 각기 다른 조건에서 ASLE의 주가에 긍정적이거나 부정적인 영향을 미칠 수 있으며, 이를 면밀히 분석하고 예측하는 것이 중요하다.

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

ASLE의 미래 성장 여부는 다양한 요인에 의해 결정될 수 있다. 첫째로, 항공교통 수요의 증가가 지속된다면, ASLE가 제공하는 항공기 임대 및 유지보수 서비스에 대한 수요도 증가할 가능성이 있다. 특히, 저비용 항공사와 같이 운영 비용을 절감하려는 항공사들이 ASLE의 중고 항공기 및 엔진 사용을 선호할 수 있다. 둘째로, 환경 규제가 강화되면서 더 효율적이고 친환경적인 항공기 부품에 대한 수요가 증가할 경우, ASLE가 제공하는 혁신적인 기술 솔루션이 중요한 역할을 하게 될 수 있다. 반면, 항공기 시장의 변동성이나 경제적 불확실성은 ASLE의 성장을 저해할 수 있다. 경제 침체가 오면 항공사들이 항공기 신규 구매나 업그레이드를 미루게 되어, ASLE의 매출에도 부정적인 영향을 미칠 수 있다. 또한, 항공기 기술 혁신 속도가 빨라져서 중고 항공기 수요가 줄어들면, ASLE의 사업 모델에 도전이 될 수 있다. 또한 ASLE는 글로벌 공급망에 의존하므로, 국제적인 무역 마찰이나 정치적 불안정성도 수익성에 영향을 줄 수 있다. 예를 들어, 무역 전쟁이나 관세의 변화는 부품 조달 비용을 상승시킬 수 있고, 이는 결국 사업 운영에 영향을 미칠 수 있다. 이러한 요인들이 복합적으로 작용하여 ASLE의 사업 성장이 증가하거나 감소할 수 있는 가능성을 보여주고 있다.