(CODI는 소규모 및 중간 규모의 기업에 대한 지분을 인수하고 적극적으로 관리하는 투자 회사로, 주로 브랜드 소비재 및 산업 분야의 기업들을 대상합니다. 이 회사는 시장에서 안정적이고 긍정적인 현금 흐름을 생성하며 기술적, 경쟁적 구식의 위협이 적은 기업들에 투자합니다. CODI의 주요 수익 모델은 자회사들이 생성하는 수익에 기반하고 있으며, 주로 기업에 대한 투자 형태로 대출 및 자본 투자로 이루어집니다. 따라서 CODI의 주요 수익원은 자회사에서 발생하는 이자 수익과 현금 흐름입니다. 고객 요구에 부합하는 혁신적이고 실용적인 제품을 제공하면서 이러한 기업들이 성장할 수 있도록 관리 지원을 아끼지 않는 것을 핵심 전문 분야로 삼고 있으며, 자회사를 통해 금융적 및 운영적 성과를 향상시키고, 이들 기업의 시장 점유율을 증가시킴으로써 가치를 극대화하는 전략을 추구합니다. CODI는 또한 자회사가 효과적으로 운영될 수 있도록 돕기 위해 외부 자원과의 협업 및 인수합병 기회를 통해...) |

편집 요약 없음 |

||

| 77번째 줄: | 77번째 줄: | ||

=='''재무'''== | =='''재무'''== | ||

===손익계산서=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |||

! style="width: 20em;" | 항목 | |||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |||

| 매출액 || 1723.5 || 2009.1 || 2058.9 | |||

|- | |||

| 매출원가 || 1061.9 || 1226.1 || 1165.6 | |||

|- | |||

| 매출총이익 || 661.6 || 783.1 || 893.3 | |||

|- | |||

| 영업비용 || 538.5 || 631.7 || 713.9 | |||

|- | |||

| 영업이익 || 123.1 || 151.4 || 179.5 | |||

|- | |||

| 영업외수익 || 96.4 || 110.6 || 196.9 | |||

|- | |||

| 세전 순이익 || 26.7 || 40.8 || -17.4 | |||

|- | |||

| 법인세 비용 || 15.3 || 37.1 || 21.3 | |||

|- | |||

| 당기순이익 || 114.6 || 36.4 || 246.3 | |||

|} | |||

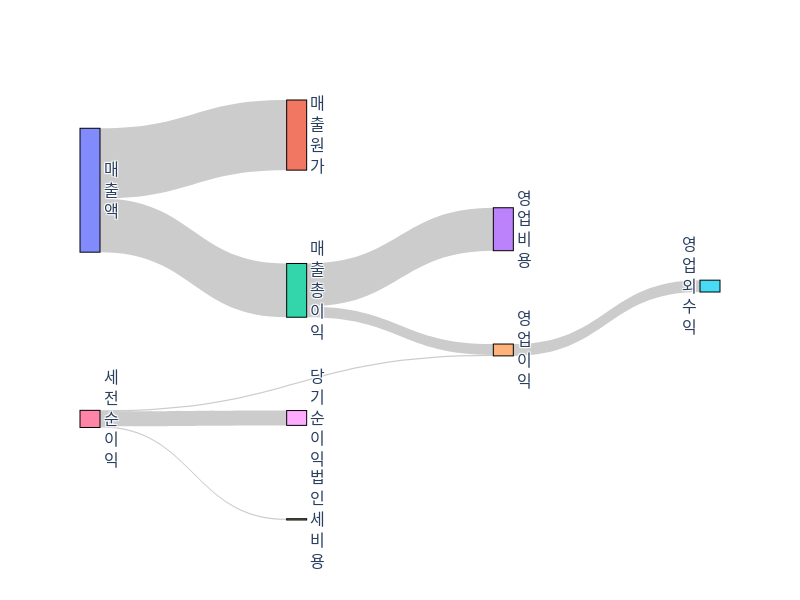

[[File:CODI-income-statement.png|800px]] | |||

===대차대조표=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |||

! style="width: 20em;" | 항목 | |||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |||

| 현금 및 현금성 자산 || 160.7 || 56.6 || 450.5 | |||

|- | |||

| 매출채권, 순액 || 277.7 || 297.7 || 318.2 | |||

|- | |||

| 재고자산 || 565.7 || 680.5 || 740.4 | |||

|- | |||

| 유동자산 총계 || 1061.2 || 1210.2 || 1603.8 | |||

|- | |||

| 유형자산, 순액 || 186.5 || 184.5 || 192.6 | |||

|- | |||

| 비유동자산 총계 || 2083.1 || 2639.4 || 2213.2 | |||

|- | |||

| 자산 총계 || 3144.3 || 3849.6 || 3817.0 | |||

|- | |||

| 매입채무 || 124.2 || 82.9 || 93.4 | |||

|- | |||

| 단기차입금 || N/A || 10.0 || 10.0 | |||

|- | |||

| 유동부채 총계 || 361.6 || 359.8 || 312.4 | |||

|- | |||

| 장기차입금 || 1284.8 || 1824.5 || 1661.9 | |||

|- | |||

| 비유동부채 총계 || 1498.1 || 2127.8 || 1985.2 | |||

|- | |||

| 부채 총계 || 1859.7 || 2487.7 || 2297.6 | |||

|- | |||

| 자본금 및 추가 납입 자본 || 1123.2 || 1207.0 || 1281.3 | |||

|- | |||

| 이익잉여금 || -314.3 || -372.9 || -249.2 | |||

|- | |||

| 자본 총계 || 1284.5 || 1362.0 || 1519.4 | |||

|- | |||

| 부채 및 자본 총계 || 3144.3 || 3849.6 || 3817.0 | |||

|} | |||

=== 현금흐름표 === | |||

===현금흐름표=== | |||

(단위: Million USD) | |||

{| class="wikitable" | |||

|- | |||

! style="width: 20em;" | 항목 | |||

! style="width: 8em;" | 2021 | |||

! style="width: 8em;" | 2022 | |||

! style="width: 8em;" | 2023 | |||

|- | |||

| 당기순이익 || 11.4 || 3.7 || -38.7 | |||

|- | |||

| 감가상각비 및 무형자산상각비 || 109.1 || 124.7 || 142.4 | |||

|- | |||

| 비현금 운전자본 변동 || -68.2 || -224.6 || -153.3 | |||

|- | |||

| 영업활동으로 인한 현금흐름 || 134.1 || -28.3 || 78.1 | |||

|- | |||

| 유형자산 취득 || -33.1 || -61.0 || -55.8 | |||

|- | |||

| 투자활동으로 인한 현금흐름 || -317.5 || -626.7 || 570.5 | |||

|- | |||

| 배당금 지급 || -209.2 || -95.0 || -122.6 | |||

|- | |||

| 차입금 변동 || 58.3 || 550.0 || -165.0 | |||

|- | |||

| 재무활동으로 인한 현금흐름 || 273.2 || 556.9 || -260.2 | |||

|- | |||

| 현금 순변동 || 89.8 || -98.1 || 388.4 | |||

|} | |||

== 현금 흐름표 (USD 1,000) == | == 현금 흐름표 (USD 1,000) == | ||

2024년 10월 20일 (일) 22:50 판

회사 소개

CODI는 소규모 및 중간 규모의 기업에 대한 지분을 인수하고 적극적으로 관리하는 투자 회사로, 주로 브랜드 소비재 및 산업 분야의 기업들을 대상합니다. 이 회사는 시장에서 안정적이고 긍정적인 현금 흐름을 생성하며 기술적, 경쟁적 구식의 위협이 적은 기업들에 투자합니다. CODI의 주요 수익 모델은 자회사들이 생성하는 수익에 기반하고 있으며, 주로 기업에 대한 투자 형태로 대출 및 자본 투자로 이루어집니다. 따라서 CODI의 주요 수익원은 자회사에서 발생하는 이자 수익과 현금 흐름입니다. 고객 요구에 부합하는 혁신적이고 실용적인 제품을 제공하면서 이러한 기업들이 성장할 수 있도록 관리 지원을 아끼지 않는 것을 핵심 전문 분야로 삼고 있으며, 자회사를 통해 금융적 및 운영적 성과를 향상시키고, 이들 기업의 시장 점유율을 증가시킴으로써 가치를 극대화하는 전략을 추구합니다. CODI는 또한 자회사가 효과적으로 운영될 수 있도록 돕기 위해 외부 자원과의 협업 및 인수합병 기회를 통해 추가적인 성장을 도모하고 있으며, 지속 가능한 성장 기회를 찾아 이를 자회사 운영에 통합하는 데 집중하고 있습니다. 이러한 복합적인 전략을 통해 CODI는 장기적으로 가치 창출을 목표로 하고 있습니다[0].

주요 고객

CODI의 고객 페르소나는 주로 특정 산업에서의 안정적인 운영과 성장을 추구하는 중소규모의 기업들로 구성됩니다. 이들은 CODI의 전문 지식을 바탕으로 산업적, 공급망상의 복잡성을 간소화하고 비용을 절감하는 것을 목표로 합니다[0]. 고객 세분화는 대체로 산업 기반 고객, 예를 들어 에너지, 제조, 전자 등 복잡한 운영 체계와 대규모 자본 투자가 필요한 산업군에 속한 기업들로 분류됩니다[1]. 고객들은 CODI의 전문성과 경험을 통해 사업 성과를 강화하고자 하며, CODI의 기술 지원과 시장 통찰력을 큰 가치로 여깁니다. CODI는 고객의 요구에 맞춘 맞춤형 솔루션을 제공하며, 이를 통해 고객은 비즈니스 운영을 최적화하고 시장에서의 경쟁력을 유지 또는 강화할 기회를 얻습니다. 이러한 고객들은 CODI의 서비스 및 제품을 이용해 영업 이익을 증대시키고, 자산 활용도를 개선하며, 또한 점점 더 복잡해지는 공급망 속에서도 다양한 혁신적인 시스템을 통합하여 운영 효율성을 극대화 하고자 합니다[1]. CODI는 고객과의 깊은 신뢰 관계를 바탕으로 시장에서의 장기적 생존과 성공을 지원하며, 이러한 과정 속에서 고객의 성장과 함께 자체 수익 증가를 노리는 구조입니다.

회사의 비용구조

| 비용 분류 | 설명 | 주요 제공자 |

|---|---|---|

| 인건비 | 고정 및 변동 급여, 연간 보너스, 복리후생, 퇴직금, 직원 세금, 건강보험, 근로자 보상 및 장애 보험 등을 포함합니다. 또한 일부 직원의 경우 시간에 따라 직접 비용과 판매, 일반 및 관리 비용으로 할당됩니다[0]. | CODI 자체의 인사 부서 및 외부 보험사 |

| 판매, 일반 및 관리 비용 | 경영진 보상, IT 인프라 및 재무, 회계, 정보 기술 및 인적 자본 기능과 관련된 비용을 포함합니다. 주빌리 인력은 고객 현장에서 원격으로 운영되기 때문에, 모든 점유 비용이 일반 관리 비용에 기록됩니다[0]. | CODI 내부 운영팀 및 IT 업체 |

| 컴퓨팅 경비 | 주요 개인용 컴퓨터 및 시스템 변환, 웹사이트 개발 비용이 포함됩니다. 해당 비용은 일정 기간 동안 상각됩니다[0]. | CODI 자체 IT팀 및 외부 IT 서비스 제공업체 |

| 감가상각비 | 2023년 감가상각비는 주로 매입 및 내부용 소프트웨어 개발 비용과 관련되어 있습니다. 자산의 추정 가치 수명을 기준으로 정액법을 적용하여 계산됩니다[0]. | CODI 자체 및 기타 IT 장비 업체 |

CODI의 비용 구조는 주로 인건비, 판매 및 관리비, 컴퓨팅 관련 경비 그리고 감가상각비로 구성되며, 각각의 영역은 CODI의 내부 자원 또는 외부 제공자를 통해 이루어지며, 고품질 서비스를 위해 외부 자문사 및 IT 서비스 업체와 협력합니다, 특히 IT 인프라의 경우 현대적인 관리 시스템을 지원하기 위해 주요 자산 및 기술 인프라에 대한 계속된 투자가 이루어지고 있습니다[0].

제품군

CODI의 주요 제품은 EndPoint ICs, 시스템 솔루션, 테스트 및 측정 솔루션 등입니다. 이들 각각의 제품은 회사 수익에 중요한 기여를 하고 있습니다. 엔드포인트 IC 수익은 대체로 회사 수익의 대부분을 차지하며, 시스템 솔루션과 테스트 및 측정 솔루션 역시 수익 증가에 일조하고 있습니다.

각 제품별 상세 설명 및 수익 기여도는 다음과 같습니다:

- 엔드포인트 IC (EndPoint ICs): 이 제품 군은 주로 높은 가격의 구성 요소 및 산업별 특수 IC로 구성되어 있으며, 최근에는 높은 운송 볼륨에 의해 매출이 증가했습니다. 이런 IC 제품들은 시장의 효율적 공급과 수익성을 증대시키는데 핵심적 역할을 합니다.

- 시스템 솔루션 (Systems Revenue): 시스템 솔루션은 독자적인 게이트웨이와 리더 IC와 같은 첨단 기술을 통합하여 제조업체에게 완전한 시스템 솔루션을 제공합니다. 이 시스템 솔루션의 매출 성장은 주로 고급 기술 제품의 수요 증가에 기인합니다.

- 테스트 및 측정 솔루션 (Test and Measurement Solutions): 이 제품은 복잡한 제조 환경에서의 품질 보증 및 운영 효율성을 위한 중요한 도구로 사용되며, 매출이 꾸준히 증가하고 있습니다.

이러한 제품들은 CODI의 주 수익원으로 자리잡고 있으며, 다른 경쟁 회사들 역시 비슷한 제품들을 제조하고 있습니다. 관련 경쟁사는 다음과 같습니다:

| 회사명 | 제품군 |

|---|---|

| Analog Devices | 통신 및 산업용 IC |

| Lattice Semiconductor | 배포용 프로그래머블 IC |

CODI는 산업에서 중요 성장을 지속할 수 있도록 제품군을 다양화하고 있으며, 경쟁 업체들의 전략에 버금가는 기술적 성과를 거두고 있습니다.

주요 리스크

CODI의 사업에 대한 고유한 리스크는 여러 가지가 있으며, 그 중 일부는 다음과 같다. 첫째, 기업이 투자하는 대상이 대부분 소규모 및 중간 규모의 기업들인 만큼, 이러한 기업들이 경제적 불황이나 특정 산업의 침체로 인해 생존 자체에 위협을 받을 수 있다. 이는 CODI의 자산 가치에 직접적인 영향을 미치고, 결국 수익성에도 부정적인 결과를 초래할 수 있다. 둘째, CODI는 여러 기업의 주식을 보유함으로써 다각화된 포트폴리오를 구성하지만, 특정 산업이나 시장에 대한 과도한 집중이 발생할 경우, 해당 산업의 변동성이 CODI 전체에 심각한 재무적 부담을 줄 수 있다. 셋째, CODI가 보유하고 있는 기업들이 좋은 경영 성과를 지속하지 못할 경우, 이는 CODI의 투자 평가와 신뢰도에 부정적 영향을 미칠 수 있으며, 투자자 및 시장의 신뢰를 잃을 위험이 존재한다. 넷째, CODI의 경영진이 다른 기업에서도 활동할 수 있는 만큼, 이로 인한 이해충돌이 문제를 일으킬 수 있으며, 이는 자산 관리 및 운영에 대한 주의가 소홀해지는 결과를 초래할 수 있다. 마지막으로, 신생 기업이나 혁신적인 기업에 대한 투자가 많기 때문에, 기술적 변화나 시장 트렌드에 즉각적으로 적응하지 못할 경우, 경쟁사의 숙련된 기술력에 밀릴 위험이 있으며, 이는 CODI가 보유한 자산의 시장 분석 및 예상 수익에 심각한 영향을 줄 수 있다. 이러한 고유한 리스크들은 CODI의 사업 모델 및 운영 방식과 직접적으로 연관되어 있으며, 향후 지속 가능한 성장을 위해 반드시 고려돼야 할 요소들이다[0].

뉴스

재무

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 1723.5 | 2009.1 | 2058.9 |

| 매출원가 | 1061.9 | 1226.1 | 1165.6 |

| 매출총이익 | 661.6 | 783.1 | 893.3 |

| 영업비용 | 538.5 | 631.7 | 713.9 |

| 영업이익 | 123.1 | 151.4 | 179.5 |

| 영업외수익 | 96.4 | 110.6 | 196.9 |

| 세전 순이익 | 26.7 | 40.8 | -17.4 |

| 법인세 비용 | 15.3 | 37.1 | 21.3 |

| 당기순이익 | 114.6 | 36.4 | 246.3 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 160.7 | 56.6 | 450.5 |

| 매출채권, 순액 | 277.7 | 297.7 | 318.2 |

| 재고자산 | 565.7 | 680.5 | 740.4 |

| 유동자산 총계 | 1061.2 | 1210.2 | 1603.8 |

| 유형자산, 순액 | 186.5 | 184.5 | 192.6 |

| 비유동자산 총계 | 2083.1 | 2639.4 | 2213.2 |

| 자산 총계 | 3144.3 | 3849.6 | 3817.0 |

| 매입채무 | 124.2 | 82.9 | 93.4 |

| 단기차입금 | N/A | 10.0 | 10.0 |

| 유동부채 총계 | 361.6 | 359.8 | 312.4 |

| 장기차입금 | 1284.8 | 1824.5 | 1661.9 |

| 비유동부채 총계 | 1498.1 | 2127.8 | 1985.2 |

| 부채 총계 | 1859.7 | 2487.7 | 2297.6 |

| 자본금 및 추가 납입 자본 | 1123.2 | 1207.0 | 1281.3 |

| 이익잉여금 | -314.3 | -372.9 | -249.2 |

| 자본 총계 | 1284.5 | 1362.0 | 1519.4 |

| 부채 및 자본 총계 | 3144.3 | 3849.6 | 3817.0 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 11.4 | 3.7 | -38.7 |

| 감가상각비 및 무형자산상각비 | 109.1 | 124.7 | 142.4 |

| 비현금 운전자본 변동 | -68.2 | -224.6 | -153.3 |

| 영업활동으로 인한 현금흐름 | 134.1 | -28.3 | 78.1 |

| 유형자산 취득 | -33.1 | -61.0 | -55.8 |

| 투자활동으로 인한 현금흐름 | -317.5 | -626.7 | 570.5 |

| 배당금 지급 | -209.2 | -95.0 | -122.6 |

| 차입금 변동 | 58.3 | 550.0 | -165.0 |

| 재무활동으로 인한 현금흐름 | 273.2 | 556.9 | -260.2 |

| 현금 순변동 | 89.8 | -98.1 | 388.4 |

현금 흐름표 (USD 1,000)

| 구분 | 2023 | 2022 | 2021 |

|---|---|---|---|

| 영업활동으로 인한 현금 흐름 | $78,080 | ($28,291) | $134,051 |

| 투자활동으로 인한 현금 흐름 | $570,503 | ($626,725) | ($317,496) |

| 금융활동으로 인한 현금 흐름 | ($260,163) | $556,885 | $273,206 |

| 현금 및 현금성 자산에 대한 환율 변동 효과 | $786 | ($1,331) | $228 |

| 현금 및 현금성 자산의 증가(감소) | $389,206 | ($99,462) | $89,989 |

CODI의 2023년 현금 흐름을 살펴보면, 영업활동에서 $78.1백만의 현금이 유입되었고, 이는 이전 해인 2022년의 $28.3백만의 사용액에서 크게 증가한 수치다. 이는 주로 운전 자본 사용 감소에 기인하며, 주요 자회사의 재고 관리 전략이 큰 영향을 미쳤다. 반면, 투자 활동에서는 $570.5백만의 현금 유입이 있었으며, 이는 2022년의 $626.7백만의 현금 유출에서 큰 개선을 보였다. 여기에는 Advanced Circuits 및 Marucci의 매각으로 인한 수익이 포함된다. 금융 활동에서는 $260.2백만의 현금이 사용되었으며, 주요한 지출로는 주식 재매입과 기존 대출 상환 등이 있으며, 이는 2022년 $556.9백만의 순유입에서 감소한 수치이다[0].

CODI는 다양한 자회사를 통해 현금을 창출하며, 일반적으로 영업활동 현금 흐름은 산업 내 다른 경쟁사에 비해 변동성이 클 수 있다. 특히, 재고 관리 및 인수합병은 CODI의 주요 전략의 일부이며, 이러한 전략적 결정은 해당 연도의 현금 흐름에 큰 영향을 미친다. 경쟁사와 비교할 때, CODI의 현금 흐름은 운영 및 투자 측면에서 큰 변화를 겪고 있으며, 이는 그들의 자율적인 자본 구조와 다양한 산업 포트폴리오로 인한 것이다[1].

주요 부채 및 전환사채들

CODI의 부채 내역을 살펴보면 여러 가지 대출 및 채무가 존재한다. 우선 “99 Cents Only Stores LLC”의 ABL FILO 대출은 총액 $25,000이며, 2025년 5월까지 지속되는데 SOFR에 8.65%를 추가한 14.03%의 금리를 가지고 있다[0]. “American Achievement, Corp.”는 첫 번째 채권 대출로 $27,046 외에도 추가로 $1,352의 대출을 확보하고 있는데, 이들은 각각 11.19% 및 18.94%의 PIK 금리 조건을 가지고 있다[1]. 또한 “Bed Bath and Beyond Inc.”의 ABL FILO 대출은 총액 $14,065로 2027년까지 유지되며, SOFR에 9.90%를 더한 15.26%의 금리를 기준으로 한다[1]. 다른 여러 대출 예시로는 “Cordance Operations, LLC”의 첫 번째 채권 대출이 있으며, $32,907 예치 금액 상으로 2028년 7월까지 지속되며 SOFR에 8.75%를 추가한 13.27%의 금리를 가진다[3]. 이러한 대출들은 CODI의 재무 구조를 뒷받침하며, 다양한 조건의 금리와 만기일을 통해 자금을 운용하고 있다.

주가 영향 미치는 요인들

CODI의 주가 변동에는 여러 가지 요인이 작용할 수 있다. 예를 들어, 통화의 변동은 CODI의 글로벌 비즈니스에 중대한 영향을 미칠 수 있다. 미국 달러의 강세가 이어지면 CODI의 해외 매출이 감소할 가능성이 있어 이는 부정적으로 작용할 수 있다. 반대로 예상치 못한 통화 약세가 발생하면 해외 시장에서의 매출 상승으로 주가에 긍정적 영향을 미칠 수 있다. 또한, 글로벌 경제 상태 역시 중요하다. 경제가 호황기에 접어들면 소비자들의 소비가 증가하여 CODI의 수익이 증가할 수 있는 반면, 경기 침체가 발생하면 소비 감소로 인해 주가가 하락할 위험이 있다. 미중 무역 전쟁과 같은 국제 갈등은 CODI와 같이 다양한 국가와 비즈니스를 운영하는 기업에 복합적인 영향을 줄 수 있다. 만약 갈등이 심화되어 CODI의 주요 시장에서의 사업 활동이 위축된다면 주가에 부정적인 영향을 미칠 수 있다. 반면, 갈등이 완화되어 무역 규제가 감소하면 긍정적인 영향을 기대할 수 있다. 경쟁자의 부상도 CODI에 위협이 될 수 있다. 새로운 경쟁자가 시장에 등장해 CODI의 고객층을 빼앗아간다면 주가는 하락할 가능성이 크다. 그러나 CODI가 혁신적인 제품과 전략으로 시장 지위를 강화한다면 긍정적 영향을 미칠 수 있다. 마지막으로 시장 및 트렌드의 변화는 회사의 장기 생존에 중대한 영향을 미친다. 예를 들어, 소비자들이 지속 가능한 제품을 선호하게 되면 이를 선점한 CODI의 주가 상승 요소가 될 수 있지만, 트렌드를 놓친다면 부정적인 영향을 받을 수 있다. 이러한 다양한 시나리오들이 CODI의 주가에 영향을 미칠 수 있다는 점을 염두에 두어야 한다.

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

CODI의 미래 전망은 다양한 요인에 의해 영향을 받을 수 있는데, 우선 경제 상황이 중요한 변수다. 경기 침체가 지속되면 소비자 지출이 줄어들고 CODI의 자회사 매출에 타격을 줄 수 있지만, 경제가 회복세에 접어들면 소비자 신뢰가 회복되고 수익이 증가할 가능성이 있다. 또한 자회사들의 혁신과 제품 개발이 CODI의 성장에 기여할 수 있다. 기술 발전은 운영 효율성을 개선하고 새로운 시장 기회를 창출할 수 있다. 예를 들어, CODI가 지속 가능한 제품과 서비스를 공급하여 시장의 변화에 대응한다면 경쟁 우위를 점할 수 있다. 반면, 새로운 경쟁자의 등장은 CODI에 대한 도전으로 작용할 수 있어, 그러한 상황에 대비한 전략적 조치가 필요하다. CODI의 주요 고객 산업의 변화도 큰 영향을 미칠 수 있다. 예를 들어, 특정 산업의 성장세가 둔화되면 해당 산업에 집중된 자회사의 수익에도 문제가 발생할 수 있다. 반대로, 산업이 성장세를 보이면 기업 가치가 상승될 수 있다[0]. CODI의 지속적인 시장 확장은 글로벌 경제 체제의 변화와 조화를 이루어야 하며, 서로 다른 지역의 규제 및 정치적 환경을 감안한 전략적 투자가 장기적인 성공에 필수적이다[1].