(GLW는 다음과 같이 사업을 진행합니다. Display Technologies 세그먼트에서는 주로 텔레비전, 노트북, 몬터, 태블릿 및 휴대용 장치 등에 사용되는 LCD 및 OLED용 유리 기판을 제조합니다. 이 세그먼트는 기술 전문성과 독점적인 융합 제조 공정을 통해 고품질 유리 기판을 제공합니다. Specialty Materials 세그먼트에서는 전문가들과 광학 물리학 분야의 연구 및 개발을 포함하여 다양한 시장의 Bed Hrm과 할 수 있게 하기 위한 능력을 갖췄습니다. 이 세그먼트는 반도체, 항공우주, 방위, 산업, 상업 및 통신 분야의 Bed Hrm을 충족할 수 있도록 제품과 능력을 보유하고 있습니다. Hemlock and Emerging Growth Businesses 세그먼트는 가장 순수한 폴리실리콘 제품을 제공하며 이는 태양 광 발전 및 전자 산업에서 사용됩니다[0][1].) |

(GLW는 다음과 같이 사업을 진행합니다. Display Technologies 세그먼트에서는 주로 텔레비전, 노트북, 몬터, 태블릿 및 휴대용 장치 등에 사용되는 LCD 및 OLED용 유리 기판을 제조합니다. 이 세그먼트는 기술 전문성과 독점적인 융합 제조 공정을 통해 고품질 유리 기판을 제공합니다. Specialty Materials 세그먼트에서는 전문가들과 광학 물리학 분야의 연구 및 개발을 포함하여 다양한 시장의 Bed Hrm과 할 수 있게 하기 위한 능력을 갖췄습니다. 이 세그먼트는 반도체, 항공우주, 방위, 산업, 상업 및 통신 분야의 Bed Hrm을 충족할 수 있도록 제품과 능력을 보유하고 있습니다. Hemlock and Emerging Growth Businesses 세그먼트는 가장 순수한 폴리실리콘 제품을 제공하며 이는 태양 광 발전 및 전자 산업에서 사용됩니다[0][1].) |

||

| (같은 사용자의 중간 판 하나는 보이지 않습니다) | |||

| 142번째 줄: | 142번째 줄: | ||

=='''뉴스'''== | =='''뉴스'''== | ||

2024년 10월 13일 (일) 15:56 기준 최신판

회사 소개

GLW는 다음과 같이 사업을 진행합니다. Display Technologies 세그먼트에서는 주로 텔레비전, 노트북, 몬터, 태블릿 및 휴대용 장치 등에 사용되는 LCD 및 OLED용 유리 기판을 제조합니다. 이 세그먼트는 기술 전문성과 독점적인 융합 제조 공정을 통해 고품질 유리 기판을 제공합니다. Specialty Materials 세그먼트에서는 전문가들과 광학 물리학 분야의 연구 및 개발을 포함하여 다양한 시장의 Bed Hrm과 할 수 있게 하기 위한 능력을 갖췄습니다. 이 세그먼트는 반도체, 항공우주, 방위, 산업, 상업 및 통신 분야의 Bed Hrm을 충족할 수 있도록 제품과 능력을 보유하고 있습니다. Hemlock and Emerging Growth Businesses 세그먼트는 가장 순수한 폴리실리콘 제품을 제공하며 이는 태양 광 발전 및 전자 산업에서 사용됩니다[0][1].

주요 고객

GLW의 고객은 주로 디스플레이 기술, 특수 소재, 환경 기술, 생명 과학, 헴록 및 신흥 성장 사업부로 구분할 수 있습니다. 디스플레이 기술 부문에서는 주로 텔레비전, 노트북, 모니터, 태블릿 그리고 휴대용 장치 제조업체가 주요 고객입니다. 이들은 고품질의 LCD 및 OLED용 유리 기판을 필요로 하며, 안정성 및 내구성이 중요한 요소입니다. 특수 소재 부문에서는 모바일 전자기기 제조업체, 반도체 장비 제조업체, 항공우주 및 방위산업 관련 기업들이 주요 고객으로, 이들 기업들은 고성능 광학 소재 및 내구성이 강한 글래스를 필요로 합니다. 예를 들어, Corning의 Gorilla Glass는 스마트폰, 태블릿, 노트북 등 다양한 모바일 디바이스의 화면을 보호하기 위해 사용됩니다. 환경 기술 부문은 주로 자동차 제조업체가 고객으로, 이들은 배출가스 제어용 세라믹 기판 및 필터 제품을 구매합니다. 생명 과학 부문은 바이오테크 및 제약 회사들이 주요 고객으로, 실험실 유리 기구 및 관련 장비를 공급받으며, 여기에는 COVID-19 관련 제품도 포함됩니다. 헴록 및 신흥 성장 사업부에서는 태양광 산업의 기업들이 주요 고객으로, 고순도 폴리실리콘 제품을 필요로 합니다[0][1][2].

회사의 비용구조

회사 GLW의 주요 비용 세그먼트는 다음과 같습니다.

| 비용 항목 | 설명 | 공급업체 |

|---|---|---|

| 원자재 | 직접 및 간접 원자재 포함. | 다양한 전세계 공급업체 |

| 급여 및 복리후생 | 생산 관련 인력의 급여, 임금 및 복리후생. | 내부 인사 및 고용 과정 |

| 감가상각 및 상각 | 생산 설비 및 기계의 사용에 따른 비용 상각. | 생산 설비 제조업체 |

| 생산 관련 유틸리티 | 전기, 가스, 산업용 물 등 생산 과정에 필요한 에너지 및 자원. | 에너지 및 유틸리티 회사 |

| 생산 관련 구매 | 생산에 필요한 구매 항목과 서비스. | 다양한 공급업체와 계약 제조업체 |

| 창고 비용 | 제품의 수령, 검사 및 보관 관련 비용. | 창고 및 물류 회사 |

| 수리 및 유지보수 | 생산 설비의 유지보수 비용. | 유지보수 서비스 제공자 |

| 재고 이동 비용 | 재고의 내부 이동에 따른 비용. | 내부 물류 및 운송 팀 |

| 생산 시설 임차료 | 생산 시설의 임대 비용. | 부동산 임대 회사 |

| 물류 및 운송 | 제품의 운송 및 관련 물류 비용. | 물류 및 운송 회사 |

GLW는 생산 및 공급망의 안정성을 유지하기 위해 여러 글로벌 공급업체들과 협력하고 있으며, 원자재와 에너지를 포함한 필수 자원을 적시에 확보하는 것이 중요합니다. 주요 비용 항목에는 원자재, 생산 유틸리티, 물류 및 운송 등이 포함되며, 이는 다양한 글로벌 공급업체들로부터 제공받고 있습니다[0][1][2].

제품군

GLW의 주요 제품과 그 매출 기여도는 다음과 같습니다.

GLW 주요 제품

| 세그먼트명 | 주요 제품 | 매출 기여도 (%) |

|---|---|---|

| 디스플레이 기술 (Display Technologies) | LCD 및 OLED용 유리 기판 | 26% |

| 환경 기술 (Environmental Technologies) | 자동차 배출가스 제어용 세라믹 기판 및 필터 제품 | 13% |

| 특수 소재 (Specialty Materials) | Горілла גלא스로 알려진 고강도 유리와 반도체, 항공우주 소재 등 | 14% |

| 광통신 (Optical Communications) | 광섬유, 광케이블 및 관련 하드웨어 | 30% |

| 생명 과학 (Life Sciences) | 실험실 유리 기구 및 관련 장비 | 약 8% |

| 헴록 및 신흥 성장 사업부 (Hemlock and Emerging Growth Businesses) | 고순도 폴리실리콘 제품 | 약 9% |

주요 제품 설명

- 디스플레이 기술: 주로 텔레비전, 노트북, 모니터, 태블릿 및 휴대용 장치 등에 사용되는 LCD 및 OLED용 유리 기판을 제조합니다. 이 부문은 GLW 전체 매출의 약 26%를 차지하며, 기술 전문성과 독점적인 융합 제조 공정을 통해 고품질의 유리 기판을 제공합니다 [0].

- 환경 기술: 자동차 배출가스 제어용 세라믹 기판 및 필터 제품을 제조하며, 이 부문은 전체 매출의 약 13%를 차지합니다. 배출가스를 줄이는 데 필수적인 이 제품들은 환경 보호와 자동차 제조업체의 규제 준수를 돕습니다 .

- 특수 소재: 고강도 유리(Gorilla Glass), 반도체 장비 소재, 항공우주 및 방위산업 소재 등이 포함됩니다. 이 부문은 전체 매출의 약 14%를 차지합니다. 고성능 특수 유리와 정밀 광학 소자를 제공하여 여러 산업의 요구를 충족시킵니다[0] .

- 광통신: 광섬유와 광케이블, 관련 하드웨어를 제조하며, 이 부문은 전체 매출의 약 30%를 차지합니다. 통신 인프라와 데이터 전송 속도 향상에 필수적인 제품들입니다[0].

- 생명 과학: 실험실에서 사용하는 유리 기구 및 관련 장비를 제조하며, 전체 매출의 약 8%를 차지합니다. 바이오테크 및 제약 회사가 주요 고객으로, 특히 COVID-19 관련 제품 수요가 높습니다[0].

- 헴록 및 신흥 성장 사업부: 고순도 폴리실리콘 제품을 제공하며, 주로 태양광 발전 산업에서 사용됩니다. 이 부문은 전체 매출의 약 9%를 차지합니다 .

주요 경쟁사

| 세그먼트명 | 주요 경쟁사 |

|---|---|

| 디스플레이 기술 | AGC Inc., Nippon Electric Glass Co., Ltd. |

| 특수 소재 | Schott AG, AGC Inc., Nippon Electric Glass Co., Ltd., Heraeus |

| 환경 기술 | NGK Insulators, Ltd., Ibiden Co., Ltd. |

| 생명 과학 | Thermo Fisher Scientific Inc., Avantor, Inc., Greiner AG |

GLW는 다양한 산업에서 고품질의 제품을 제공하며, 이는 각 부문에서 높은 매출 기여도를 나타냅니다. 주요 경쟁사들과의 경쟁 속에서 기술 혁신과 특허 보호를 통해 시장에서의 입지를 다지고 있습니다 [0] .

주요 리스크

GLW의 비즈니스에 영향을 줄 수 있는 잠재적인 리스크는 다음과 같습니다. 첫째, 원격 근무가 증가함에 따라 운영 리스크가 증가할 수 있으며, 사이버 공격에 취약한 공급망의 유틸리티, 수송, 천연가스 및 기타 자원 및 서비스 제공업체들이 운영에 중요합니다. 사이버 공격으로 인한 데이터 유실, 지식재산권 손실 또는 권한자들의 개인 정보 유출 등은 우리 비즈니스에 심각한 영향을 줄 수 있습니다. 둘째, 금융 측면에서 연구, 개발 및 엔지니어링 투자로 인한 긍정적인 수익을 거두지 못할 수 있습니다. 또한, 특정한 혁신 모델에 의존하고 있어 전문적인 전문성을 유지하기 위해 사람력을 유지해야 합니다. 세번째, 환경 규제 준수, 인프라 보호, 지적재산권, 미세먼지 관리 및 대응 요구 사항에 대한 준수 등에 대한 엄격한 규제를 준수하지 못할 경우 규제 당국으로부터 과태료를 받을 수 있습니다. 마지막으로, 글로벌 조직 관리에 따른 리스크로는 국가 간의 경제, 정치적 환경, 통상 및 투자에 관한 복잡한 규제 요구사항, 통화 환율의 변동, 지적재산권 보호, 세금 제도, 채권 수금의 어려움, 자연 재해 및 제조에 영향을 주는 개발이 가능성이 있습니다[0][1].

뉴스

재무

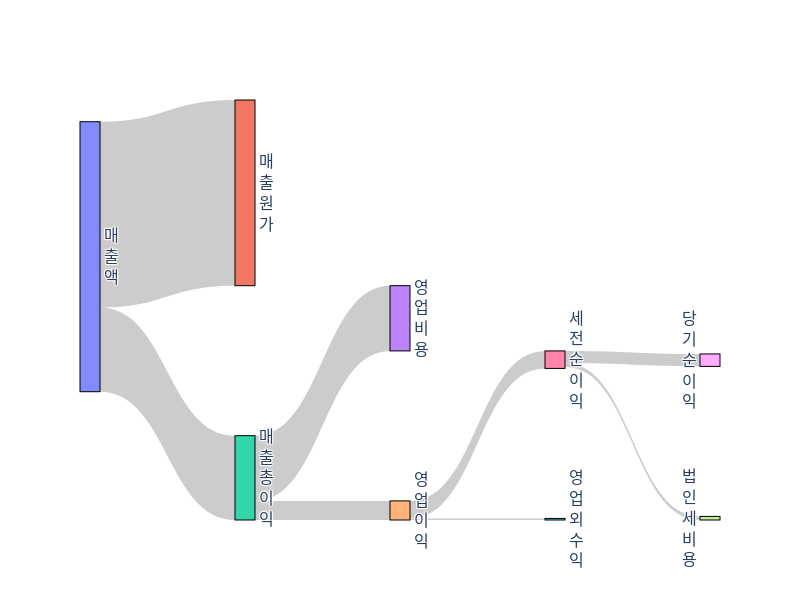

손익계산서

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 14.1B | 14.2B | 12.6B |

| 매출원가 | 9.0B | 9.7B | 8.7B |

| 매출총이익 | 5.1B | 4.5B | 3.9B |

| 영업비용 | 3.0B | 3.1B | 3.0B |

| 영업이익 | 2.1B | 1.4B | 890.0M |

| 영업외수익 | -314.0M | -359.0M | 74.0M |

| 세전 순이익 | 2.4B | 1.8B | 816.0M |

| 법인세 비용 | 491.0M | 411.0M | 168.0M |

| 당기순이익 | 1.9B | 1.3B | 581.0M |

대차대조표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 2.1B | 1.7B | 1.8B |

| 매출채권, 순액 | 2.0B | 1.7B | 1.6B |

| 재고자산 | 2.5B | 2.9B | 2.7B |

| 유동자산 총계 | 7.7B | 7.5B | 7.2B |

| 유형자산, 순액 | 16.5B | 16.2B | 15.5B |

| 비유동자산 총계 | 22.5B | 22.0B | 21.3B |

| 자산 총계 | 30.2B | 29.5B | 28.5B |

| 매입채무 | 1.6B | 1.8B | 1.5B |

| 단기차입금 | 149.0M | 335.0M | 432.0M |

| 유동부채 총계 | 4.8B | 5.2B | 4.3B |

| 장기차입금 | 7.7B | 7.5B | 8.1B |

| 비유동부채 총계 | 12.8B | 12.0B | 12.3B |

| 부채 총계 | 17.6B | 17.2B | 16.6B |

| 자본금 및 추가 납입 자본 | 17.4B | 17.6B | 17.8B |

| 이익잉여금 | 16.4B | 16.8B | 16.4B |

| 자본 총계 | 12.5B | 12.3B | 11.9B |

| 부채 및 자본 총계 | 30.2B | 29.5B | 28.5B |

현금흐름표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 1.9B | 1.4B | 648.0M |

| 감가상각비 및 무형자산상각비 | 1.5B | 1.5B | 1.4B |

| 비현금 운전자본 변동 | 303.0M | -138.0M | -158.0M |

| 영업활동으로 인한 현금흐름 | 3.4B | 2.6B | 2.0B |

| 유형자산 취득 | N/A | N/A | N/A |

| 투자활동으로 인한 현금흐름 | -1.4B | -1.4B | -1.0B |

| 배당금 지급 | -871.0M | -932.0M | -989.0M |

| 차입금 변동 | -960.0M | 23.0M | 716.0M |

| 재무활동으로 인한 현금흐름 | -2.5B | -1.6B | -883.0M |

| 현금 순변동 | -459.0M | -389.0M | 122.0M |

주가 영향 미치는 요인들

GLW 주식 가격의 급등 또는 하락은 여러 요인에 의해 영향을 받을 수 있습니다. 첫 번째로 통화 환율 변동이 큰 영향을 미칠 수 있습니다. 예를 들어, 미국 달러에 대한 일본 엔화, 한국 원화, 유로화 등이 강세를 보일 경우 GLW의 해외 수익이 줄어들어 주가에 부정적인 영향을 미칠 수 있습니다[0]. 두 번째로는 거시 경제 상태가 중요한데, 경제 불황이 발생하면 전자 제품에 대한 소비자 수요가 감소하여 GLW의 매출이 하락하고 주가에도 부정적인 영향을 미칠 수 있습니다[1]. 세 번째로는 국가 간 갈등 예시로 미국-중국 무역전쟁을 들 수 있는데, 양국 간의 관세 인상 및 규제가 심해지면 공급망이 교란되고 GLW의 생산 비용이 상승하여 주가에 부정적인 영향을 미칠 수 있습니다[0]. 네 번째로는 경쟁사들의 급부상인데, 만약 새로운 경쟁사들이 GLW의 시장 점유율을 빼앗기 시작한다면 주가에 부정적인 영향을 줄 것입니다. 마지막으로는 시장 트렌드의 변화인데, 만약 소비자들이 새로운 기술로 빠르게 전환하는 경향이 보이면 GLW가 그 변화에 적절히 대응하지 못할 경우 주가가 떨어질 수 있습니다. 반대로, GLW가 이러한 변화에 빠르게 적응하고 혁신적인 제품을 출시하면 주가에 긍정적인 영향을 미칠 수 있습니다[3][4].

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

GLW의 미래는 다양하게 예측될 수 있으며 그들의 사업이 성장하거나 위축될 수 있는 여러 이유가 존재합니다. 우선, 시장에서 광학 통신, 모바일 소비자 전자 제품, 디스플레이, 자동차, 태양광, 반도체 및 생명 과학과 같은 분야에 대한 수요 증가가 예상됩니다. 특히, 5G, 클라우드 컴퓨팅 및 고급 인공지능 분야의 발전은 Optical Communications 부문의 성장을 견인할 것입니다. 또한, 디스플레이 기술의 경우, 더 큰 화면 사이즈로의 전환과 같은 트렌드는 GLW에게 긍정적인 영향을 미칠 수 있습니다. 반면, 공급망 교란 및 경기 침체와 같은 거시 경제적 요인은 소비자 수요에 부정적인 영향을 미칠 수 있으며 이는 GLW의 매출 감소로 이어질 수 있습니다[0][1]. 더불어, 경쟁사들의 기술 혁신 및 가격 경쟁력 강화는 시장 점유율을 잠식할 수 있는 위험 요소입니다. 또한, 무역 전쟁과 같은 지리정치적 리스크 역시 생산 비용 증가로 이어져 사업에 부정적인 영향을 줄 수 있습니다. 그러나 GLW는 기술적 리더십, 비용 절감 능력 및 지속적인 연구 개발 투자로 경쟁 우위를 유지하고 있으며, 이는 장기적으로 시장에서의 강력한 위치를 확보하는 데 도움을 줄 수 있습니다[2][3].