(VSE Corporation은 항공 및 지상 교통 자산을 위한 후판 유통 및 유지보수, 수리 및 개보수(MRO) 서비스를 제공하는 선도적 기업입니다. 항공 부문은 상업 항공사, 지역 항공사, 화물 운송업자, MRO 통합업자 및 제공업자, 항공기 제조업자, 기업 및 사설 항공기 소유자, 그리고 고정 기지 운영업자들을 지원하는 부품 유통 및 MRO 서비스를 제공하며 매출의 상당 부분을 이루고 있습니다. 또한 차량 부문은 정부 및 상용 트럭 플리트를 지원하는 부품 유통, 엔지니어링 솔루션 및 공급망 관리 서비스에 특화되어 있습니다. 회사는 항공 및 차량 플리트를 지원하기 위해 폭넓은 후판 부품 유통 및 서비스 능력을 제공하고 있으며, 이를 위해 글로벌 분배 센터 및 전략적으로 위치한 수리 시설로부터 MRO 서비스를 제공하고 있습니다. 또한, 각 부문에서 산업별 영업 대표자 및 전문적인 마케팅 및 비즈니스 개발 직원들이 마케팅 활동을 분리하여 진행하며, 직원들은 전문화된 경험, 교육...) |

(VSE Corporation은 항공 및 지상 교통 자산을 위한 후판 유통 및 유지보수, 수리 및 개보수(MRO) 서비스를 제공하는 선도적 기업입니다. 항공 부문은 상업 항공사, 지역 항공사, 화물 운송업자, MRO 통합업자 및 제공업자, 항공기 제조업자, 기업 및 사설 항공기 소유자, 그리고 고정 기지 운영업자들을 지원하는 부품 유통 및 MRO 서비스를 제공하며 매출의 상당 부분을 이루고 있습니다. 또한 차량 부문은 정부 및 상용 트럭 플리트를 지원하는 부품 유통, 엔지니어링 솔루션 및 공급망 관리 서비스에 특화되어 있습니다. 회사는 항공 및 차량 플리트를 지원하기 위해 폭넓은 후판 부품 유통 및 서비스 능력을 제공하고 있으며, 이를 위해 글로벌 분배 센터 및 전략적으로 위치한 수리 시설로부터 MRO 서비스를 제공하고 있습니다. 또한, 각 부문에서 산업별 영업 대표자 및 전문적인 마케팅 및 비즈니스 개발 직원들이 마케팅 활동을 분리하여 진행하며, 직원들은 전문화된 경험, 교육...) |

||

| (같은 사용자의 중간 판 하나는 보이지 않습니다) | |||

| 113번째 줄: | 113번째 줄: | ||

==''' | =='''뉴스'''== | ||

== | =='''재무'''== | ||

===손익계산서=== | |||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! 항목 | ! 항목 !! 2021 !! 2022 !! 2023 | ||

! | |||

! | |||

|- | |- | ||

| | | 매출액 || 481.4M || 669.4M || 860.5M | ||

| | |||

| | |||

|- | |- | ||

| | | 매출원가 || 480.6M || 612.2M || 764.9M | ||

| | |||

| | |||

|- | |- | ||

| | | 매출총이익 || 749.0k || 57.2M || 95.6M | ||

| | |||

| | |||

|- | |- | ||

| | | 영업비용 || 3.5M || 3.6M || 7.6M | ||

| | |||

| 7 | |||

|- | |- | ||

| | | 영업이익 || -2.7M || 53.6M || 88.0M | ||

| | |||

| | |||

|- | |- | ||

| | | 영업외수익 || 12.1M || 17.9M || 31.1M | ||

| | |||

| | |||

|- | |- | ||

| | | 세전 순이익 || -14.8M || 35.7M || 56.9M | ||

| | |||

| | |||

|- | |- | ||

| | | 법인세 비용 || -3.8M || 9.1M || 13.8M | ||

| | |||

| | |||

|- | |- | ||

| | | 당기순이익 || 8.0M || 28.1M || 39.1M | ||

|} | |||

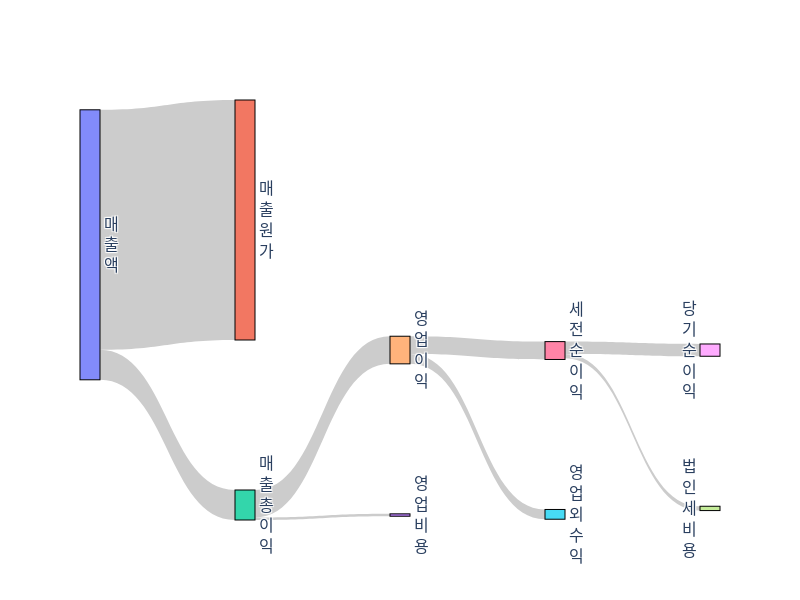

[[File:VSEC-income-statement.png|800px]] | |||

===대차대조표=== | |||

| | {| class="wikitable" | ||

| | |||

| | |||

| 28 | |||

| | |||

| | |||

| | |||

| | |||

| | |||

|- | |- | ||

! 항목 !! 2021 !! 2022 !! 2023 | |||

|- | |- | ||

| | | 현금 및 현금성 자산 || 518.0k || 305.0k || 7.8M | ||

| | |||

| | |||

|- | |- | ||

| | | 매출채권, 순액 || 76.6M || 90.6M || 128.0M | ||

| | |||

| | |||

|- | |- | ||

| | | 재고자산 || 322.7M || 380.4M || 500.9M | ||

| | |||

| | |||

|- | |- | ||

| | | 유동자산 총계 || 464.0M || 548.9M || 774.0M | ||

| | |||

| | |||

|- | |- | ||

| | | 유형자산, 순액 || 69.8M || 62.1M || 86.8M | ||

| | |||

| | |||

|- | |- | ||

| | | 비유동자산 총계 || 454.6M || 450.9M || 576.3M | ||

| | |||

| | |||

|- | |- | ||

| | | 자산 총계 || 918.6M || 999.8M || 1.4B | ||

| | |||

| | |||

|- | |- | ||

| | | 매입채무 || 115.1M || 128.5M || 173.0M | ||

| | |||

| | |||

|- | |- | ||

| | | 단기차입금 || 20.2M || 13.2M || 27.5M | ||

| | |||

| | |||

|- | |- | ||

| | | 유동부채 총계 || 180.0M || 224.6M || 286.9M | ||

| | |||

| | |||

|- | |- | ||

| | | 장기차입금 || 297.6M || 295.5M || 431.8M | ||

| | |||

| | |||

|- | |- | ||

| | | 비유동부채 총계 || 321.3M || 325.7M || 446.7M | ||

| | |||

| | |||

|- | |- | ||

| | | 부채 총계 || 501.2M || 550.3M || 733.6M | ||

| | |||

| | |||

|- | |- | ||

| | | 자본금 및 추가 납입 자본 || 89.2M || 93.3M || 229.9M | ||

| | |||

| | |||

|- | |- | ||

| | | 이익잉여금 || 328.4M || 351.3M || 384.7M | ||

| | |||

| | |||

|- | |- | ||

| | | 자본 총계 || 417.3M || 449.5M || 616.7M | ||

| | |||

| 449 | |||

|- | |- | ||

| | | 부채 및 자본 총계 || 918.6M || 999.8M || 1.4B | ||

| | |||

| 999 | |||

|} | |} | ||

===현금흐름표=== | |||

{| class="wikitable" | {| class="wikitable" | ||

|- | |- | ||

! 항목 | ! 항목 !! 2021 !! 2022 !! 2023 | ||

! | |||

! | |||

! | |||

! | |||

|- | |- | ||

| | | 당기순이익 || 8.0M || 28.1M || 39.1M | ||

| | |||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 감가상각비 및 무형자산상각비 || 24.6M || 24.6M || 23.4M | ||

| | |||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 비현금 운전자본 변동 || -75.1M || -50.1M || -92.4M | ||

| | |||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 영업활동으로 인한 현금흐름 || -17.6M || 8.1M || -21.8M | ||

| | |||

| 17 | |||

| | |||

| | |||

|- | |- | ||

| | | 유형자산 취득 || -10.5M || -11.2M || -18.7M | ||

| | |||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 투자활동으로 인한 현금흐름 || -61.6M || -2.4M || -235.7M | ||

| | |||

| | |||

| | |||

| | |||

|- | |- | ||

| | | 배당금 지급 || -4.4M || -5.1M || -5.4M | ||

| | |||

| | |||

| | |||

| | |||

|- | |||

|- | |- | ||

| | | 차입금 변동 || 33.3M || 1.9M || 144.4M | ||

| | |||

| | |||

|- | |- | ||

| | | 재무활동으로 인한 현금흐름 || 79.4M || -5.7M || 265.0M | ||

| | |||

| | |||

|- | |- | ||

| | | 현금 순변동 || 140.0k || -40.0k || 7.5M | ||

| | |||

| | |||

|- | |||

| | |||

| 7 | |||

|} | |} | ||

=='''주가 영향 미치는 요인들'''== | =='''주가 영향 미치는 요인들'''== | ||

2024년 10월 10일 (목) 22:33 기준 최신판

회사 소개

VSE Corporation은 항공 및 지상 교통 자산을 위한 후판 유통 및 유지보수, 수리 및 개보수(MRO) 서비스를 제공하는 선도적 기업입니다. 항공 부문은 상업 항공사, 지역 항공사, 화물 운송업자, MRO 통합업자 및 제공업자, 항공기 제조업자, 기업 및 사설 항공기 소유자, 그리고 고정 기지 운영업자들을 지원하는 부품 유통 및 MRO 서비스를 제공하며 매출의 상당 부분을 이루고 있습니다. 또한 차량 부문은 정부 및 상용 트럭 플리트를 지원하는 부품 유통, 엔지니어링 솔루션 및 공급망 관리 서비스에 특화되어 있습니다. 회사는 항공 및 차량 플리트를 지원하기 위해 폭넓은 후판 부품 유통 및 서비스 능력을 제공하고 있으며, 이를 위해 글로벌 분배 센터 및 전략적으로 위치한 수리 시설로부터 MRO 서비스를 제공하고 있습니다. 또한, 각 부문에서 산업별 영업 대표자 및 전문적인 마케팅 및 비즈니스 개발 직원들이 마케팅 활동을 분리하여 진행하며, 직원들은 전문화된 경험, 교육 및 기술을 갖추고 있으며 안전하고 다양성 있는 환경을 제공하기 위해 노력하고 있습니다.[0][1].

주요 고객

VSE Corporation의 고객은 주로 상업 항공사, 지역 항공사, 화물 운송업자, 사업용 항공기 소유자, 항공기 제조업체, 그리고 정부 및 상업용 차량 플리트 운영자들로 구성됩니다. 상업 항공사 및 지역 항공사는 항공기 유지보수, 수리, 개보수(MRO) 서비스와 부품 유통 서비스를 제공받으며, 이를 통해 항공기의 운항 안전성과 효율성을 유지합니다. 특히, 항공사들은 항공기 부품 교체 및 정비를 위해 VSE Corporation의 서비스를 이용하며, 정시 운항과 안전 운항을 위하여 필수적인 투자로 여깁니다. 화물 운송업자는 항공기 및 차량의 원활한 운행을 위해 다양한 부품과 정비 서비스를 필요로 하며, 고품질의 서비스 제공을 신뢰합니다. 사업용 항공기 소유자와 항공기 제조업체는 전문적인 부품 공급 및 MRO 서비스를 통해 자산의 가치를 유지하고 성능을 최적화하려고 합니다. 또한, 정부 및 상업용 차량 플리트 운영자, 특히 미국 우편 서비스(USPS)는 차량 부품 공급, 엔지니어링 솔루션, 그리고 공급망 관리 서비스를 통해 차량의 가동률을 높이고 운영 효율성을 극대화합니다 [0][1]. 이러한 다양한 고객층은 VSE Corporation의 서비스에 대한 높은 신뢰도와 의존성을 가지며, 이는 회사의 지속적인 매출 성장의 중요한 기반이 됩니다.

회사의 비용구조

| 주요 비용 항목 | 상세 설명 | 관련 제공업체 |

|---|---|---|

| 항공 부품 및 자재 | VSEC는 항공기 유지보수, 수리 및 개보수(MRO) 서비스를 위해 다양한 항공 부품과 자재를 구매합니다. 이러한 부품은 주로 상업 항공사, 지역 항공사 및 기타 항공 관련 클라이언트의 요구를 지원하기 위해 사용됩니다. | Desser Aerospace를 포함한 여러 항공 부품 공급업체 |

| 차량 부품 | 회사는 상업 및 정부 차량 플리트의 부품 및 자재를 조달하며, 미국 우편 서비스(USPS)와 같은 주요 정부 고객의 차량 유지보수도 포함됩니다. | 주요 차량 부품 공급업체 (특정 회사 언급 없음) |

| 에너지 비용 | 시설 운영, 부품 제조 및 수리 작업을 위해 상당한 양의 에너지를 소비합니다. | 지역 전력 및 가스 공급업체 |

| 컴퓨터 및 정보 기술(IT) | 회사는 운영 최적화를 위해 클라우드 기반 솔루션, 데이터 저장 및 컴퓨팅 파워에 투자합니다. | 여러 IT 및 클라우드 서비스 제공업체 (특정 언급 없음) |

| 인건비 | 숙련된 엔지니어, 정비사 및 기술자로 구성된 인력을 유지하고 있으며, 이들의 전문성은 회사의 핵심 자산입니다. | 내부 직원 및 계약업체 |

| 감가상각비 | 시설, 장비 및 인프라에 대한 정기적인 감가상각비가 포함됩니다. | 해당 없음 (내부 비용) |

| 법률 및 규제 준수 | 항공 및 차량 유지보수 사업에서의 법률 및 규제 준수를 위해 법률 서비스와 규제 준수 서비스를 이용합니다. | 여러 법률 자문 회사 및 규제 기관 |

VSE Corporation은 상업 및 정부 고객을 위한 항공기와 차량 유지보수, 수리 및 개보수 서비스를 제공하며, 이를 통해 높은 품질과 정시 납품을 보장하기 위해 다양한 부품과 자재를 조달하고 있습니다. 회사는 주요 비용 항목들을 효과적으로 관리하며, 각 비용 항목은 회사의 운영 목표와 긴밀히 연관되어 있습니다. [0][1][2].

제품군

VSE Corporation의 주요 제품은 항공 및 차량 부문에서 제공되는 다양한 후판 유통 및 유지보수, 수리, 개보수(MRO) 서비스입니다.

주요 제품 및 매출 기여도

항공 부문 (Aviation Segment)

| 제품 유형 | 2023 매출 (천 달러) | 매출 증가율 | 기여도 |

|---|---|---|---|

| 부품 유통 (Distribution) | 386,866 | 29% 증가 | 높음 |

| 수리 서비스 (Repair) | 157,154 | 46% 증가 | 중간 |

차량 부문 (Fleet Segment)

| 제품 유형 | 2023 매출 (천 달러) | 매출 증가율 | 기여도 |

|---|---|---|---|

| 부품 유통 (Distribution) | 316,468 | 21% 증가 | 높음 |

- 부품 유통(Distribution): 항공 부문에서는 상업 항공사 및 지역 항공사 등 다양한 고객에게 필요한 부품을 공급하며, 차량 부문에서는 정부 및 상업용 플리트에 필요한 부품을 공급합니다.

- 수리 서비스(Repair): 항공기 및 다양한 기체의 정비와 수리를 제공하여 항공기 운항의 안전성과 효율성을 유지합니다.

이 제품들은 각각의 부문에서 필수적인 역할을 하며 VSE Corporation의 상당한 매출을 차지합니다. 특히 항공 부문에서의 부품 유통과 수리 서비스는 전체 매출에서 큰 비중을 차지하고 있으며, 차량 부문에서도 부품 유통이 주요 수익원입니다 .

경쟁사

비슷한 제품을 제공하는 다른 유사 기업들: | 경쟁사 | 제품 | 주력 시장 | | —————— | —————— | ————————– | | AAR Corporation | 항공기 부품 유통 및 MRO | 상업 항공사, 군용 항공기 | | TransDigm Group | 항공기 부품 제조, 수리 | 상업 항공사, 군용 항공기 | | Genuine Parts Company (NAPA Auto Parts) | 차량 부품 유통 | 상업용 차량, 개인 차량 |

이들 경쟁사들은 VSE Corporation과 유사한 시장에 진입하여 경쟁하고 있습니다. 특히 AAR Corporation과 TransDigm Group은 항공기 부품 유통 및 MRO 서비스에서, Genuine Parts Company는 차량 부품 유통에서 주요 경쟁사로 볼 수 있습니다 .

주요 리스크

기존 및 신규 경쟁자로 인한 업무 상의 경쟁이 VSE Corporation의 비즈니스를 해칠 수 있습니다. 항공 및 차량 부문에서는 각각 OEM(Orginal Equipment Manufacturer) 경쟁사들이 높은 시장 인지도와 금융, 마케팅 자원 등을 보유하며 VSE나 그 계열사가 갖추지 못한 부분을 보유하고 있습니다. 또한, 항공 후판 산업의 성장 및 안정성에 크게 영향을 미칠 수 있는 항공 시장의 성능에 매우 의존하며, 비즈니스용 항공기 및 상업 항공 여행에 대한 수요가 줄거나 항공기 제조업체 변경이 우리의 제품 및 서비스에 대한 수요 감소를 초래할 수 있습니다. 또한, 글로벌 산업 및 경제 상황의 변화도 VSE Corporation의 비즈니스에 부정적인 영향을 줄 수 있습니다. 이 밖에도, 장기간의 인플레이션, 공급망 지연 및 불안, 정치적 요인, 기술 및 사이버 보안 위협 등이 VSE의 비즈니스에 부정적인 영향을 미칠 수 있는 위험 요소 중 일부입니다 .

뉴스

재무

손익계산서

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 481.4M | 669.4M | 860.5M |

| 매출원가 | 480.6M | 612.2M | 764.9M |

| 매출총이익 | 749.0k | 57.2M | 95.6M |

| 영업비용 | 3.5M | 3.6M | 7.6M |

| 영업이익 | -2.7M | 53.6M | 88.0M |

| 영업외수익 | 12.1M | 17.9M | 31.1M |

| 세전 순이익 | -14.8M | 35.7M | 56.9M |

| 법인세 비용 | -3.8M | 9.1M | 13.8M |

| 당기순이익 | 8.0M | 28.1M | 39.1M |

대차대조표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 518.0k | 305.0k | 7.8M |

| 매출채권, 순액 | 76.6M | 90.6M | 128.0M |

| 재고자산 | 322.7M | 380.4M | 500.9M |

| 유동자산 총계 | 464.0M | 548.9M | 774.0M |

| 유형자산, 순액 | 69.8M | 62.1M | 86.8M |

| 비유동자산 총계 | 454.6M | 450.9M | 576.3M |

| 자산 총계 | 918.6M | 999.8M | 1.4B |

| 매입채무 | 115.1M | 128.5M | 173.0M |

| 단기차입금 | 20.2M | 13.2M | 27.5M |

| 유동부채 총계 | 180.0M | 224.6M | 286.9M |

| 장기차입금 | 297.6M | 295.5M | 431.8M |

| 비유동부채 총계 | 321.3M | 325.7M | 446.7M |

| 부채 총계 | 501.2M | 550.3M | 733.6M |

| 자본금 및 추가 납입 자본 | 89.2M | 93.3M | 229.9M |

| 이익잉여금 | 328.4M | 351.3M | 384.7M |

| 자본 총계 | 417.3M | 449.5M | 616.7M |

| 부채 및 자본 총계 | 918.6M | 999.8M | 1.4B |

현금흐름표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 8.0M | 28.1M | 39.1M |

| 감가상각비 및 무형자산상각비 | 24.6M | 24.6M | 23.4M |

| 비현금 운전자본 변동 | -75.1M | -50.1M | -92.4M |

| 영업활동으로 인한 현금흐름 | -17.6M | 8.1M | -21.8M |

| 유형자산 취득 | -10.5M | -11.2M | -18.7M |

| 투자활동으로 인한 현금흐름 | -61.6M | -2.4M | -235.7M |

| 배당금 지급 | -4.4M | -5.1M | -5.4M |

| 차입금 변동 | 33.3M | 1.9M | 144.4M |

| 재무활동으로 인한 현금흐름 | 79.4M | -5.7M | 265.0M |

| 현금 순변동 | 140.0k | -40.0k | 7.5M |

주가 영향 미치는 요인들

VSEC의 주가 변동의 원인은 여러 가지가 있을 수 있습니다. 첫째, 통화 변동성입니다. 가상 시나리오로 달러 가치가 상승하면, 미국 제품의 수출 경쟁력이 저하되어 VSEC의 국제 사업 매출이 감소할 수 있습니다. 이 경우 주가에 부정적인 영향을 미칠 것입니다. 둘째, 거시 경제 상태입니다. 예를 들어, 경제 불황이 오면 항공 및 지상 교통 자산에 대한 수요가 감소할 수 있으며, 이는 VSEC의 매출 하락과 주가 하락으로 이어질 수 있습니다 . 셋째, 국가 간 갈등입니다. 예를 들어, 미-중 무역 전쟁이 격화되면, 공급망 문제가 발생하여 부품 조달에 어려움이 생길 수 있으며, VSEC의 운영 비용이 증가해 주가에 부정적인 영향을 줄 수 있습니다. 넷째, 경쟁자의 등장입니다. 항공 및 차량 부품 시장에 새로운 경쟁자가 등장하여 시장 점유율을 빼앗길 경우 VSEC의 매출 감소와 주가 하락이 예상됩니다. 다섯째, 시장 및 트렌드 변화입니다. 가상 시나리오로 드론과 같은 새로운 기술이 시장에서 주목받게 되면, 기존 항공 부품 및 유지보수 수요가 감소해 VSEC의 주가에 부정적인 영향을 미칠 수 있습니다. 여섯째, 글로벌 정치적 요인입니다. 예를 들어, 특정 국가에서 내전이 일어나면, 그 국가와 연관된 프로젝트가 중단되어 매출이 감소할 수 있습니다 . 이러한 다양한 요소들이 VSEC의 주가에 어떤 식으로든 영향을 미칠 수 있기 때문에, 주식 시장을 분석할 때는 종합적으로 고려하는 것이 중요합니다.

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

VSE Corporation의 미래 전망은 여러 요인에 의해 좌우될 수 있습니다. 먼저, 항공 산업의 회복과 성장세가 지속된다면, 항공기 유지보수 및 부품 유통 서비스에 대한 수요도 증가하여 VSEC의 사업이 성장할 가능성이 큽니다. 특히, COVID-19 팬데믹 이후 항공 여행 수요가 급증하면서 항공기 운영자들이 신속한 부품 공급과 유지보수 서비스를 필요로 할 것입니다. 반면, 글로벌 경제 불황이 찾아오면 항공 및 지상 교통 자산에 대한 투자가 줄어들어 VSEC의 매출이 감소할 수 있습니다. 또 다른 중요한 요인은 기술 혁신입니다. 예를 들어, 드론 및 전기차와 같은 신기술이 보편화되면 기존의 항공기 및 지상 차량 유지보수 수요가 줄어들어 사업 축소로 이어질 가능성이 있습니다. 공급망 문제도 중요한 변수입니다. 만약 특정 지역에서 정치적 갈등이나 자연재해로 인해 부품 공급망이 중단되면, 이는 VSEC의 운영에 큰 지장을 초래할 수 있습니다. 또한, 기업의 내부 관리와 효율성도 영향을 미칠 수 있습니다. 효과적인 경영 전략과 운영 효율성을 높이는 내부 혁신이 지속된다면, 회사의 경쟁력이 강화되어 더 많은 시장 점유율을 확보할 수 있습니다. 반면, 내부 문제나 경영진의 실패가 발생하면 이는 회사의 성장에 부정적인 영향을 미칠 것입니다. 마지막으로, 환경 규제와 지속 가능성에 대한 요구가 강화되면서, 환경 친화적인 솔루션을 제공하는 기업이 시장에서 더 유리한 입지를 차지할 수 있을 것으로 보입니다. VSEC가 이러한 트렌드에 잘 대응한다면, 미래 성장의 기회를 잡을 수 있을 것입니다.