회사 소개

TD Group는 자회사인 TransDigm Inc.을 통해 대부분의 상업적 및 군사용 항공기에 사용되는 고도로 설계된 항공기 부품을 설계, 제조 및 공급하는 선도적인 글로벌 기업입니다. 이들은 약 90%의 순 매출이 독점 제품에서 발생하고, 대부분의 제품이 상품 시장에서 중요한 수익을 발생합니다. 제품 수명 주기는 일반적으로 25~30년이며, 주로 상용 및 군사 시장에서 발생하는 후 시장으로부터 많은 매출이 생성됩니다. 주요 제품에는 미칠라/전기 미칠라 구동장치, 점화 시스템, 특수 펌프 및 밸브, 동력 조절 장치, 특수 AC/DC 전동기 및 발전기, 배터리 및 충전기, 엔진 기술, 완충 장치, 자동사동 및 잠금장치, 데이터 버스 및 전원 제어, 비상구 안전 부품, 센서 제품 등이 포함됩니다. 또한 이들은 비항공 시장을 위한 제품도 개발하고 있습니다. 이 회사의 주요 강점 중 하나는 다양한 매출 기반을 보유하여 재무 성과를 유지한다는 점입니다[0][1].

주요 고객

TD Group의 주요 고객군은 항공 우주 부품 유통업체, 세계적인 상업 항공사, 대형 상업용 운송기 및 지역 및 비즈니스 항공기 OEM 제조사, 미국과 우호적인 외국 정부의 다양한 군대, 방위 OEM, 시스템 공급업체 및 다양한 산업 고객으로 나뉩니다. 항공 우주 부품 유통업체는 TD Group의 고도로 설계된 항공기 부품을 구입하여 유통망을 통해 상업용 및 군사용 항공기에 공급합니다. 상업 항공사는 항공기 운영의 안전성과 효율성을 보장하기 위해 TD Group의 신뢰성 있는 부품을 사용합니다. 대형 상업 운송기 및 지역/비즈니스 항공기 OEM 제조사들은 신뢰성과 성능이 뛰어난 부품을 통해 항공기를 제조하고 업그레이드합니다. 미국 및 우호적인 외국 정부의 군대는 국방 장비의 업그레이드와 유지 관리 목적을 위해 TD Group의 제품을 구매하며, 이러한 군수품 시장은 전세계 정부 예산 정책과 군사 작전의 영향을 받습니다. 방위 OEM과 시스템 공급업체는 TD Group의 고도로 기술적이고 맞춤형 부품을 통해 자신들의 시스템을 완성합니다. 또한, 기타 산업 고객들은 엔진 및 전력 시스템, 서브시스템 공급업체, 건설 및 광업 등 다양한 시장에서 TD Group의 제품을 사용하여 고도의 신뢰성과 성능이 필요한 시스템을 구성합니다[0][1][2].

회사의 비용구조

| 비용 세그먼트 | 상세 설명 | 공급업체 |

|---|---|---|

| 원자재 및 부품 | TD Group는 항공기 부품을 제조하기 위해 다양한 원자재와 부품을 필요로 합니다. 주요 원자재로는 금속, 전자 부품 등이 있으며, 이는 세계적인 공급망 압력으로 인해 가격 변동과 공급 부족을 겪을 수 있습니다. | Boeing, Airbus 등 주요 항공기 제조사와 부품 공급사 |

| 에너지 소비 | 제조 공정에는 전기와 같은 에너지가 많이 사용됩니다. TD Group의 제조 시설은 주로 조립과 경공업 생산에 종사하기 때문에 스코프 1 및 스코프 2 배출량이 상대적으로 낮습니다. | 지역 전력 공급 업체 |

| 인건비 | 직원들의 급여와 복리후생, 주식 기반 보상 등이 포함됩니다. 이 비용은 지속적으로 관리되어야 하며, 기술 진보와 생산성 향상을 통해 효율성을 높일 수 있습니다. | 자체 인력 |

| 감가상각 비용 | 제조 설비와 장비의 감가상각 비용은 비현금 비용으로, 자산이 시간이 지남에 따라 가치가 감소하는 것을 반영합니다. 이 비용은 재투자를 통해 갱신되어야 합니다. | 다양한 기계 및 설비 공급 업체 |

| 외환 손실 및 이익 | 환율 변동으로 인한 외환 차익과 손실이 발생할 수 있습니다. TD Group은 여러 국가에서 운영하므로 다양한 환율 변동에 노출됩니다. | 금융 기관 및 외환 시장 |

| 판매 및 관리 비용 | 마케팅, 판매, 관리 인력의 급여 및 기타 운영 비용 등이 포함됩니다. 이는 전체 매출의 약 11.8%를 차지하며, 효율적인 관리와 비용 절감 전략이 필요합니다. | 자체 판매 및 관리 인력 |

| 리파이낸싱 비용 | 부채 재조달 과정에서 발생하는 비용으로, 이는 신규 발행, 상환, 재융자 등에 소요되는 제3자 수수료를 포함합니다. | 금융 기관 및 법률 자문사 |

| 마케팅 비용 | 제품 홍보 및 광고, 거래처와의 커뮤니케이션 등에 사용되는 비용입니다. 이 비용은 제품의 인지도를 높이고 매출을 증대시키기 위해 중요합니다. | 광고 대행사 및 홍보 업체 |

| 세금 비용 | 경영 활동으로 발생하는 세금 비용으로, 이는 운영에 필수적인 요소입니다. | 정부 및 세무 당국 |

| 재고 관련 비용 | 인수한 비즈니스와 제품 라인 관련 재고 조정 비용, 통합을 위한 비용, 시설 이전 비용 등이 포함됩니다. 이는 재무 성과에 중요하게 작용합니다. | 다양한 제품 및 서비스 공급 업체 |

TD Group의 비용 세그먼트는 원자재 및 부품, 에너지 소비, 인건비, 감가상각 비용, 외환 손실 및 이익, 판매 및 관리 비용, 리파이낸싱 비용, 마케팅 비용, 세금 비용 및 재고 관련 비용 등을 포함합니다. 이러한 비용 요소들은 회사의 재무 성과와 운영 효율성에 중요한 영향을 미치며, 이를 관리하고 최적화하는 것이 중요합니다[0][1][2].

제품군

TD Group는 높은 수준의 엔지니어링을 요구하는 항공기 부품을 설계, 제조 및 공급하는 주요 글로벌 회사로, 다양한 제품군을 보유하고 있습니다. 이 회사의 매출 구조는 크게 세 가지 세그먼트로 나뉩니다: Power & Control, Airframe, Non-aviation 세그먼트입니다. 중요한 제품군과 각 제품의 주요 기여도는 아래와 같습니다.

주요 제품군 및 매출 기여도

- Power & Control 세그먼트

- 제품군: 기계/전기 미칠라 구동장치, 전기 미칠라 구동장치, 점화 시스템, 엔진 기술, 특수 펌프 및 밸브, 동력 조절 장치, 특수 AC/DC 전동기 및 발전기, 배터리 및 충전기, 데이터 버스 및 전원 제어.

- 매출 기여도: 이 세그먼트는 2023 회계연도 매출의 50.3%를 차지하며, 상업적 후 시장, 상업용 OEM 및 방위 시장에서 발생하는 매출 증가로 인해 매출이 15.4% 증가했습니다 .

- Airframe 세그먼트

- 제품군: 엔지니어링 맞춤형 래칭 및 잠금장치, 엔지니어링 로드, 엔지니어링 커넥터 및 탄성체 씰링 솔루션, 특수 및 고급 조종석 디스플레이, 특수 라디오 및 안테나 시스템, 엔지니어링 및 맞춤형 내부 표면 및 관련 컴포넌트, 고급 센서 제품, 스위치 및 릴레이 패널, 열 보호 및 단열, 조명 및 제어 기술.

- 매출 기여도: 이 세그먼트는 2023 회계연도 매출의 47.0%를 차지하며, 상업적 후 시장 및 상업용 OEM 판매의 증가로 인해 매출이 29.4% 증가했습니다 .

- Non-aviation 세그먼트

- 제품군: 항공 및 군사용 외 다양한 산업용 제품.

- 매출 기여도: 이 세그먼트는 2023 회계연도 매출의 2.7%를 차지하며, 매출이 6.1% 증가했습니다 .

경쟁사

유사한 제품을 생산하는 주요 경쟁사들은 아래와 같습니다.

| 제품군 | 경쟁사 |

|---|---|

| 항공기 부품 | Boeing, Airbus |

| 미칠라 구동장치 | Honeywell International Inc. |

| AC/DC 전동기 및 발전기 | General Electric (GE Aviation) |

| 점화 시스템 | United Technologies (Pratt & Whitney) |

| 특수 펌프 및 밸브 | Parker Hannifin Corporation |

이와 같은 경쟁사들은 각자의 강점을 기초로 TD Group와 경쟁하며, 특히 항공기 부품의 신뢰성과 효율성을 중시하는 시장에서 큰 주목을 받고 있습니다.

주요 리스크

- Senior Management Dependency and Workforce Challenges: TD Group is highly dependent on its executive officers, senior management team, and trained employees. Any work stoppage or difficulty in hiring similar skilled employees, or ineffective succession planning, could adversely affect the business due to the complexity of their products and the competitive labor market in the aerospace and defense industry[0].

- Succession Planning and Employee Retention: The company faces challenges in negotiating satisfactory collective bargaining agreements and ensuring stable employee relations. Any disruption, such as a work stoppage, could impact the ability to provide products to customers. Competition for skilled personnel intensifies, posing risks of difficulty in attracting and retaining qualified employees and negotiating renewals of agreements[0].

- Public Health Crises: Events like the COVID-19 pandemic could disrupt TD Group’s operations and financial condition, affecting the global economy, the commercial aerospace industry, supply chains, production efforts, and customer demand. Uncertainty in predicting and responding to such crises may have long-term effects on business practices and customer relationships[0].

- Regulatory and Compliance Risks: The company’s operations are subject to extensive government regulations, particularly in the aerospace industry. Any failure to comply with new and stricter regulations could lead to significant expenses for compliance. Issues related to government approvals for exports and data protection concerns could impact TD Group’s ability to conduct business and result in penalties, fines, and reputational harm[3][4].

뉴스

재무

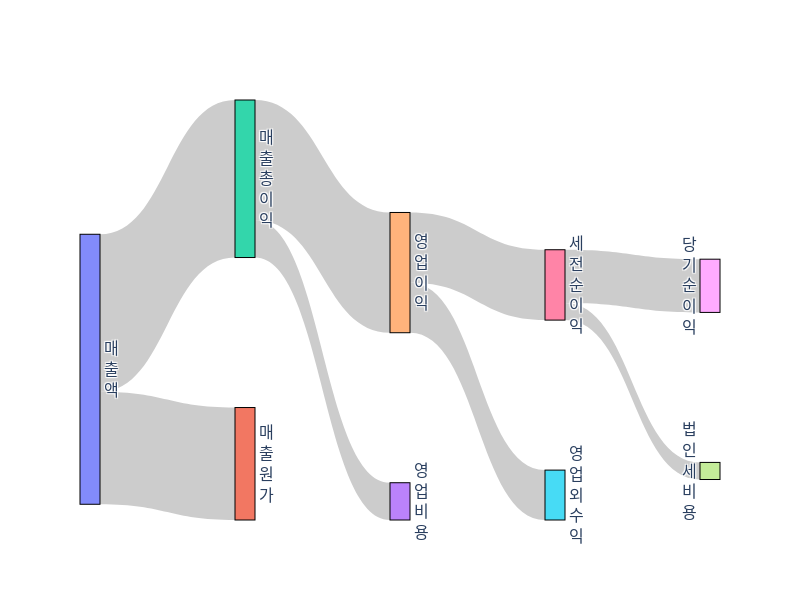

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 4798.0 | 5429.0 | 6585.0 |

| 매출원가 | 2285.0 | 2330.0 | 2743.0 |

| 매출총이익 | 2513.0 | 3099.0 | 3842.0 |

| 영업비용 | 822.0 | 864.0 | 909.0 |

| 영업이익 | 1691.0 | 2235.0 | 2933.0 |

| 영업외수익 | 976.0 | 1108.0 | 1217.0 |

| 세전 순이익 | 715.0 | 1127.0 | 1716.0 |

| 법인세 비용 | 34.0 | 261.0 | 417.0 |

| 당기순이익 | 680.0 | 866.0 | 1298.0 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 4787.0 | 3001.0 | 3472.0 |

| 매출채권, 순액 | 791.0 | 967.0 | 1230.0 |

| 재고자산 | 1185.0 | 1332.0 | 1616.0 |

| 유동자산 총계 | 7030.0 | 5649.0 | 6738.0 |

| 유형자산, 순액 | 770.0 | 807.0 | 1255.0 |

| 비유동자산 총계 | 12285.0 | 12458.0 | 13232.0 |

| 자산 총계 | 19315.0 | 18107.0 | 19970.0 |

| 매입채무 | 227.0 | 279.0 | 305.0 |

| 단기차입금 | 646.0 | 444.0 | 436.0 |

| 유동부채 총계 | 1663.0 | 1426.0 | 1579.0 |

| 장기차입금 | 19372.0 | 19369.0 | 19330.0 |

| 비유동부채 총계 | 20562.0 | 20447.0 | 20369.0 |

| 부채 총계 | 22225.0 | 21873.0 | 21948.0 |

| 자본금 및 추가 납입 자본 | 1831.0 | 2114.0 | 2441.0 |

| 이익잉여금 | -3705.0 | -3914.0 | -2621.0 |

| 자본 총계 | -2910.0 | -3766.0 | -1978.0 |

| 부채 및 자본 총계 | 19315.0 | 18107.0 | 19970.0 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 681.0 | 867.0 | 1299.0 |

| 감가상각비 및 무형자산상각비 | 253.0 | 253.0 | 268.0 |

| 비현금 운전자본 변동 | -124.0 | -291.0 | -431.0 |

| 영업활동으로 인한 현금흐름 | 913.0 | 948.0 | 1375.0 |

| 유형자산 취득 | N/A | N/A | N/A |

| 투자활동으로 인한 현금흐름 | -785.0 | -553.0 | -900.0 |

| 배당금 지급 | -73.0 | -1091.0 | -38.0 |

| 차입금 변동 | -325.0 | -275.0 | -173.0 |

| 재무활동으로 인한 현금흐름 | -70.0 | -2148.0 | -16.0 |

| 현금 순변동 | 58.0 | -1753.0 | 459.0 |

주가 영향 미치는 요인들

TDG의 주가 상승 또는 하락의 원인은 여러 가지 요인이 영향을 미칠 수 있습니다. 첫째, 환율 변동입니다. 미국 달러가 강세를 보이면, 해외 매출이 감소하여 수익성에 부정적인 영향을 줄 수 있습니다. 반대로, 달러 약세는 긍정적인 영향을 줍니다. 두 번째로는 거시 경제 상황입니다. 글로벌 경기 침체가 발생하면 항공사들이 항공기 부품 구매를 연기할 수 있어 TDG의 매출이 감소하고 주가가 하락할 가능성이 큽니다. 세 번째로는 국가 간의 갈등입니다. 예를 들어, 미중 무역 전쟁이 격화되면 TDG의 공급망이 영향을 받아 부품 생산 및 배송에 차질이 생길 수 있어 부정적인 영향을 미칠 수 있습니다. 네 번째는 경쟁사의 부상입니다. 새로운 경쟁자가 TDG의 시장 점유율을 빼앗으면 수익이 감소하여 주가에 부정적인 영향을 줍니다. 다섯 번째로는 시장 및 트렌드 변화입니다. 예를 들어, 친환경 항공기 부품에 대한 수요가 증가하면서 TDG가 이러한 트렌드를 잘 반영하면 긍정적인 영향을 받을 수 있습니다. 마지막으로, 군사 예산입니다. 미국 정부의 방위비 예산이 증가하면 TDG의 군사 부문 매출이 증가하여 주가에 긍정적인 영향을 미칠 수 있습니다 .

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

TDG의 미래는 여러 요인에 따라 성장하거나 축소될 수 있다. 먼저 항공 산업의 회복이 중요한 요소다. 전 세계적으로 항공 여행 수요가 증가하면 항공사들이 기체와 부품을 더 많이 구매할 가능성이 높아져 TDG의 매출이 증가할 수 있다. 또한 미 연방 정부의 국방 예산이 증가하면 TDG의 군사 부문 매출이 늘어날 수 있다. 기술 혁신도 중요한 역할을 한다. TDG가 새로운 기술이나 혁신적인 부품을 개발한다면 시장에서의 경쟁 우위를 유지할 수 있다. 반면에 거시 경제 불황이 발생하거나 글로벌 경기 침체가 장기화되면 항공사들이 비용 절감 차원에서 부품 구매를 연기하거나 취소할 수 있어 TDG의 매출 감소로 이어질 수 있다. 경쟁자의 증가도 하나의 리스크다. 새로운 경쟁자가 시장에 진입하고 가격 경쟁이 심화되면 시장 점유율이 축소될 수 있다. 또한 환경 규제가 강화되면서 친환경 기술에 대한 투자가 필요한 시점에 이를 충족하지 못하면 고객 이탈이 발생할 수 있다. 마지막으로 인수 합병 전략이 중요한 변수다. 성공적인 인수 합병은 사업 영역 확장과 매출 증대로 이어질 수 있지만, 실패할 경우 재무적 부담과 운영 리스크로 작용할 수 있다. 종합적으로 TDG의 미래는 산업 동향, 기술 발전, 경제 상황, 경쟁 환경 등 다양한 요인에 의해 좌우될 것이다.