회사 소개

MKS Instruments는 반도체 제조, 전자 및 포장 및 특수 산업 분야에서 기술 솔루션을 제공하는 기업입니다. 주력 제품으로는 반도체 제조 과정에서 중요한 공정인 증착, 에칭, 클리닝, 노광 및 검사에 사용되는 제품들이 있습니다. 또한 PCB 및 패키지 기판 제조 및 웨이퍼 레벨 패키징(WLP) 응용에 중요한 광전자 부품, 레이저 드릴링 시스템, 전자 화학 및 도금 장비를 포함한 포트폴리오를 갖추고 있습니다. 이 외에도 자동차 산업에서의 기능성 코팅, 표면 마무리 및 내마모성을 위한 화학 물질, 합성 다이아몬드 제조를 위한 진공 솔루션, 태양 전지 제조를 위한 광학 등 다양한 산업 기술 영역에서도 활발한 활동을 보이며, 국제 시장에서 중요한 수익을 올리고 있습니다.

주요 고객

MKSI의 주요 고객은 반도체 제조업체, 전자 및 포장 산업 기업, 특수 산업 분야의 회사들로 나눌 수 있다. 반도체 제조업체는 고도의 정밀성을 요구하는 제조 공정에서 MKSI의 증착, 에칭, 클리닝 장비를 사용한다. 이는 반도체 칩의 성능과 효율성을 높이기 위해 필수적이다. 전자 및 포장 산업에서는 PCB 및 패키지 기판 제조를 위해 MKSI의 광전자 부품과 레이저 드릴링 시스템을 필요로 한다. 이는 전자기기의 소형화 및 고성능화를 위해 중요한 역할을 한다. 특수 산업 분야의 고객으로는 자동차 산업, 태양광 산업, 합성 다이아몬드 제조업체가 대표적이다. 자동차 산업에서는 기능성 코팅과 표면 마무리 기술을, 태양광 산업에서는 태양 전지 제조에 필요한 광학 기술을 사용하며, 합성 다이아몬드 제조업체는 진공 솔루션을 활용한다. 이들 고객은 높은 신뢰성과 성능을 보장하는 MKSI의 기술 덕분에 제품의 품질을 높이고 제조 공정을 개선할 수 있어 MKSI의 제품을 구매한다.

회사의 비용구조

| 비용 항목 | 상세 설명 | 주요 공급업체 및 관련 회사 |

|---|---|---|

| 원자재 비용 | MKS Instruments는 다양한 원자재를 사용하여 제품을 제조합니다. 여기에는 특히 석유화학 기반 원료와 팔라듐이 포함됩니다. | 석유화학 원료: Chevron, ExxonMobil / 팔라듐: 러시아와 남아프리카 공화국의 채굴업체 |

| 전자 부품 비용 | 반도체, PCB, 광전자 부품 등 기술적으로 복잡한 전자부품들을 조달하는 데 드는 비용입니다. | 요크 국제전자, Fairchild Semiconductor |

| 에너지 소비 | 제조 과정에서 상당량의 전력이 소모되며, 이는 공장에서의 주요 비용 요소 중 하나입니다. | 현지 발전소 및 국제 에너지 공급업체 |

| 물류 및 운송 비용 | 전 세계 공급망을 통해 원자재 및 완제품을 운송하는 데 드는 비용입니다. | DHL, FedEx, Maersk |

| 계약 제조비 | 일부 제품은 아웃소싱을 통해 계약 제조업체에 의해 제작됩니다. 이와 관련된 비용은 재료비와 업종별 인건비를 포함합니다. | Flextronics, Foxconn |

| IT 및 클라우드 비용 | 데이터 처리와 저장, 생산 공정의 디지털화를 위해 IT 인프라와 클라우드 서비스를 사용하며, 이에 따른 비용입니다. | Amazon Web Services (AWS), Microsoft Azure |

주요 공급업체로는 Chevron과 ExxonMobil이 석유화학 원료를 제공하고, 전자 부품은 요크 국제전자와 Fairchild Semiconductor에서 조달됩니다. 팔라듐은 주로 러시아와 남아프리카공화국의 채굴업체에서 확보하며, 글로벌 물류는 DHL, FedEx 및 Maersk가 담당합니다. 제조 아웃소싱은 Flextronics와 Foxconn에서 이루어지며, IT 및 클라우드 서비스는 Amazon Web Services (AWS)와 Microsoft Azure를 통해 관리됩니다.

제품군

MKS Instruments의 주요 제품과 수익 기여도는 다음과 같습니다:

- Vacuum Solutions Division (VSD)

- 제품 종류: 진공 펌프, 측정 및 제어 시스템

- 설명: 반도체 제조 공정에서 진공 상태를 유지하고, 다양한 공정 매개변수를 정확하게 측정 및 제어하는 장비

- 수익 기여도: $1,404 백만 (2023년), $1,966 백만 (2022년)

- 변동 요인: 반도체 시장의 수요 감소로 인해 매출 감소 .

- Photonics Solutions Division (PSD)

- 제품 종류: 레이저, 광학 부품, 광전자 소자

- 설명: PCB 및 패키지 기판 제조와 디스플레이 제조 등 다양한 응용 분야에서 사용되는 레이저 및 광학 장치

- 수익 기여도: $1,012 백만 (2023년), $1,064 백만 (2022년)

- 변동 요인: 전자 및 패키지 시장의 수요 감소로 인해 매출 소폭 감소 .

- Materials Solutions Division (MSD)

- 제품 종류: 전자 화학 솔루션, 도금 장비, 기능성 코팅 솔루션

- 설명: 웨이퍼 레벨 패키징(WLP), 자동차 및 특수 산업용 화학 물질과 코팅 솔루션 제공

- 수익 기여도: $1,206 백만 (2023년)

- 변동 요인: Atotech 인수의 전년 대비 영향으로 매출 증가 .

약 25%의 수익은 전자 및 포장 시장에서, 약 41%의 수익은 반도체 시장에서 발생하였습니다 .

주요 경쟁사

MKSI와 유사한 제품을 제조하는 주요 경쟁사는 다음과 같습니다.

| 경쟁사 | 주요 제품 |

|---|---|

| Applied Materials | 반도체 증착 장비, 에칭 장비, 클리닝 시스템 |

| Lam Research | 반도체 증착 및 에칭 장비 |

| KLA Tencor | 반도체 검사 및 계측 장비 |

| ASML | 광학 리소그래피 시스템 |

| Tokyo Electron | 반도체 증착, 에칭 및 검사 장비 |

이와 같은 경쟁사들은 반도체 제조 공정의 다양한 부문에서 비슷한 기술과 솔루션을 제공합니다. MKSI의 광범위한 제품 포트폴리오와 경쟁사들과의 차별화된 요소는 고객들에게 다양한 선택지를 제공하며, 이에 따라 시장 내에서 경쟁력을 유지하고 있습니다 .

주요 리스크

MKSI의 비즈니스에 대한 특정 위험 요인은 다음과 같습니다: 1. 원부자재 공급 위험: MKSI 또는 계약 제조업체가 협상을 통해 재료 또는 부품 가격을 인하하지 못할 경우 운영 결과가 악화되며, 계약 제조업체가 우리와의 계약을 해지하는 경우 운송 지연, 매출 감소, 비용 증가 및 고객 관계 손상 등이 발생할 수 있습니다. 2. 제품 결함: 제품에 결함이 있을 경우 비용이 증가하고 비즈니스, 재무 상태, 운영 결과 및 고객 관계가 심각히 손상될 수 있습니다. 3. 글로벌 비즈니스 운영에 따른 리스크: 국제 시장에서의 비즈니스 운영은 변경될 수 있으며, 해외 시장에서의 부정적인 정치적 또는 경제적 조건, 통화 흐름의 변동, 규제 요인, 무역 제약, 경쟁, 지적 재산권 보호, 환율 변동, 통화 이체나 환전 제한 등의 위험이 증가할 수 있습니다. 4. 제품 결함 식별과 해결 지연: 제품의 결함이 발견되지 않고 판매 및 보증 기간 동안 문제가 발생할 경우, 고객 손실, 제품 반환 및 보증 비용 증가, 매출 전망 하락, 부정적 평판 등이 발생할 수 있습니다.

뉴스

재무

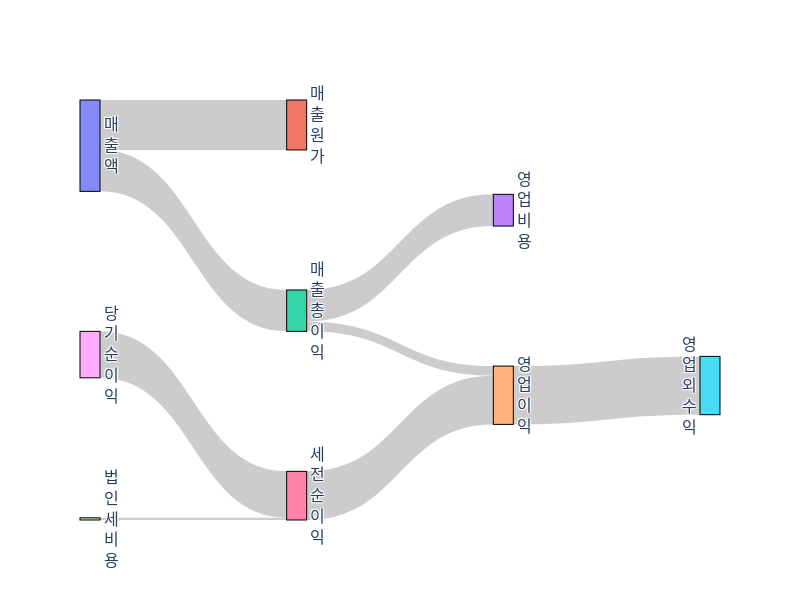

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 2950.0 | 3547.0 | 3622.0 |

| 매출원가 | 1570.0 | 2000.0 | 1980.0 |

| 매출총이익 | 1380.0 | 1547.0 | 1642.0 |

| 영업비용 | 640.0 | 875.0 | 1258.0 |

| 영업이익 | 740.0 | 672.0 | 384.0 |

| 영업외수익 | 75.0 | 239.0 | 2312.0 |

| 세전 순이익 | 665.0 | 433.0 | -1928.0 |

| 법인세 비용 | 114.0 | 100.0 | -87.0 |

| 당기순이익 | 551.0 | 333.0 | -1841.0 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 1042.0 | 910.0 | 875.0 |

| 매출채권, 순액 | 443.0 | 720.0 | 603.0 |

| 재고자산 | 577.0 | 977.0 | 991.0 |

| 유동자산 총계 | 2147.0 | 2794.0 | 2696.0 |

| 유형자산, 순액 | 510.0 | 1034.0 | 1009.0 |

| 비유동자산 총계 | 2393.0 | 8701.0 | 6422.0 |

| 자산 총계 | 4540.0 | 11495.0 | 9118.0 |

| 매입채무 | 168.0 | 426.0 | 327.0 |

| 단기차입금 | 27.0 | 119.0 | 123.0 |

| 유동부채 총계 | 460.0 | 952.0 | 848.0 |

| 장기차입금 | 1001.0 | 5049.0 | 4901.0 |

| 비유동부채 총계 | 1193.0 | 6060.0 | 5798.0 |

| 부채 총계 | 1653.0 | 7012.0 | 6646.0 |

| 자본금 및 추가 납입 자본 | 907.0 | 2142.0 | 2195.0 |

| 이익잉여금 | 1991.0 | 2272.0 | 373.0 |

| 자본 총계 | 2887.0 | 4483.0 | 2472.0 |

| 부채 및 자본 총계 | 4540.0 | 11495.0 | 9118.0 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 551.0 | 333.0 | -1841.0 |

| 감가상각비 및 무형자산상각비 | 104.0 | 216.0 | 397.0 |

| 비현금 운전자본 변동 | -72.0 | -157.0 | -99.0 |

| 영업활동으로 인한 현금흐름 | 640.0 | 529.0 | 319.0 |

| 유형자산 취득 | -87.0 | -164.0 | -87.0 |

| 투자활동으로 인한 현금흐름 | -205.0 | -4552.0 | -84.0 |

| 배당금 지급 | -47.0 | -52.0 | -59.0 |

| 차입금 변동 | -28.2 | 3313.0 | -187.0 |

| 재무활동으로 인한 현금흐름 | -65.0 | 3971.0 | -259.0 |

| 현금 순변동 | 370.0 | -52.0 | -24.0 |

주가 영향 미치는 요인들

MKSI 주식 가격의 급등이나 하락의 원인으로는 여러 가지가 있습니다. 예를 들어, 환율 변동은 중요한 요인입니다. 만약 달러화가 강세를 보이면 수출 부문에서 경쟁력이 떨어져 매출이 감소할 가능성이 있어 주가에 부정적인 영향을 미칠 수 있습니다. 반대로, 달러화가 약세를 보이면 수출 경쟁력이 높아져 매출 증가로 이어질 수 있어 주가에 긍정적인 영향을 미칠 수 있습니다. 또한, 글로벌 매크로 경제 상황 역시 주가에 큰 영향을 미칠 수 있습니다. 예를 들어, 글로벌 경기 침체가 발생하면 MKSI의 주요 고객들이 설비 투자와 같은 자본 지출을 줄일 가능성이 높아 매출 감소로 이어져 주가가 하락할 가능성이 있습니다. 반대로, 경기 확장이 이루어지면 설비 투자와 같은 자본 지출이 증가해 매출 증가로 이어지고 주가가 상승할 수 있습니다. 미국과 중국 간의 무역 분쟁 역시 중요한 요소입니다. 만약 무역 전쟁이 격화되어 양국 간의 관세가 증가하면 MKSI의 제품 판매가 줄어들어 매출 감소로 이어져 주가에 부정적인 영향을 미칠 수 있습니다. 또 다른 예로는 신흥 경쟁자의 출현입니다. 만약 경쟁 업체가 혁신적인 기술로 시장 점유율을 빠르게 확대하면 MKSI의 시장 점유율이 감소해 매출 감소로 이어져 주가에 부정적인 영향을 미칠 수 있습니다. 반면, MKSI가 새로운 기술 개발에 성공해 시장에서 경쟁 우위를 확보하면 주가에 긍정적인 영향을 미칠 수 있습니다. 마지막으로, 시장 트렌드의 변화도 중요한 요인입니다. 예를 들어, 반도체 산업에서 새로운 제조 공정이나 기술이 도입되면 MKSI의 제품 수요가 증가해 매출 상승으로 이어지고 주가가 긍정적으로 움직일 수 있습니다.

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

MKSI의 미래는 여러 요인에 따라 크게 변동될 수 있습니다. 우선, 반도체 산업의 지속적인 성장으로 인해 MKSI의 주요 제품에 대한 수요가 증가할 가능성이 큽니다. 특히, 5G 기술의 확산, 인공지능 및 사물인터넷(IoT)의 도입으로 인해 반도체 수요는 더욱 급증할 것으로 예상됩니다. 또한, 전기차의 보급 확대로 인해 자동차 분야에서의 반도체 활용이 증가하면서 MKSI의 시장 기회도 확대될 것입니다. 반면, 기술 혁신에 따라 경쟁 업체들이 신기술로 시장에 진입하면 MKSI의 시장 점유율이 줄어들 가능성도 존재합니다. 또한, 무역 분쟁이나 국제 정세의 변화가 공급망에 영향을 미칠 경우 제품 생산과 판매에 차질이 생길 수 있습니다. 예를 들어, 미국과 중국 간의 무역 전쟁이 심화되면 두 나라에 걸친 MKSI의 공급망이 영향을 받아 매출이 감소할 수 있습니다. 또 다른 변수로는 고객사들의 자본 지출 감소입니다. 글로벌 경기 불황이 발생하면 주요 고객사들이 설비 투자를 줄이게 되어 MKSI의 매출에도 부정적인 영향을 미칠 수 있습니다. 이와 반대로, MKSI가 현재의 기술력에 추가적인 혁신을 더해 시장에서 선두를 유지할 경우, 이러한 리스크를 최소화하면서 지속적인 성장을 도모할 수 있을 것입니다.