회사 소개

ATSG는 항공기 리스 및 화물 운송 및 관련 서비스의 선도적 공급업체로, 축적된 경험을 바탕으로 중고 중대형 넓은 몸통과 좁은 몸통의 승객기를 화물기로 개조하여 장기계약하고 있는 핵심 사업 부문인 Cargo Aircraft Management, Inc. (CAM)을 통해 운영됩니다. 그들은 각종 항공 및 물류 관련 서비스를 통해 경쟁사와 차별화된 서비스를 제공하며, 항공기 유지보수, 엔진 임대, 및 정렬 및 게이트웨이 운영과 같은 폭넓은 부가 서비스를 제공하여 고객들의 BedTable과 산업군의 요구를 충족시키는 맞춤형 솔루션을 창출합니다. 또한, 핵심 고객으로는 Amazon.com Services, LLC, DHL Network Operations (USA), Inc. 등이 포함되어 있으며, 항공기 유지, 및 공동사업을 통해 Airbus A321 여객기를 화물기로 개조하는 과정도 진행 중입니다[0].

주요 고객

ATSG의 고객은 주로 전자상거래 회사, 급송 배달 서비스 제공업체, 국방부, 기타 정부기관 및 항공기 임대 회사로 구성됩니다. 가장 큰 고객으로는 Amazon.com Services, LLC와 DHL Network Operations (USA), Inc.가 있으며, 이들은 주로 막대한 양의 물품을 빠르고 효율적으로 전달해야 하기 때문에 ATSG의 항공기 리스와 화물 운송 서비스를 이용합니다. Amazon과 DHL은 많은 양의 화물을 전 세계로 빠르게 운송할 필요가 있어 ATSG의 항공기 리스와 유지 관리 서비스를 주기적으로 이용하며, 안정적이고 신뢰성 높은 배송을 위해 그들의 전문성을 신뢰합니다. 미국 국방부와 같은 정부기관은 Boeing 757-200 “컴비” 항공기를 이용하여 주요 임무에서 사람과 화물을 동시에 수송해야 하며, ATSG가 제공하는 높은 수준의 보안과 효율적인 운송 서비스를 이유로 계약을 맺습니다[0][1]. 또한, ATSG는 항공기 유지보수, 개조 및 정비 서비스를 제공하여 다양한 항공기 운영자와 항공기 리스 회사들의 신뢰를 받고 있습니다. 이들은 항공기 운용의 안정성과 장기적인 비용 절감을 위해 ATSG의 서비스를 선택합니다.

회사의 비용구조

ATSG의 주요 비용 항목은 아래와 같이 요약될 수 있습니다:

| 비용 항목 | 설명 | 공급 회사 |

|---|---|---|

| 급여, 임금 및 복리후생 | 직원 수는 상대적으로 일정하지만, 임금 상승, 혜택 비용 증가 및 초과 근무 수당으로 인해 비용이 증가. | 다양한 다국적 인사관리 업체 및 내부 관리 |

| 감가상각비 | 운영 중인 항공기의 증가에 따른 감가상각비 증가. | Boeing, Airbus 등 항공기 제조업체 |

| 유지보수, 재료 및 수리 | 정기적인 항공기 프레임 유지보수 및 부품 수리에 따른 비용 증가. | 내부 관리 및 제3자 유지보수 서비스 제공업체 |

| 연료 비용 | 항공 연료 가격 상승 및 추가 블록 시간의 증가로 인해 연료 비용이 증가. | Chevron, ExxonMobil 등 |

| 계약된 지상 및 항공 서비스 | 항법 서비스, 항공기 및 화물 처리 서비스, 수하물 처리 서비스 등의 비용. | 지역 공항 및 항공 서비스 제공업체 |

| 여행 비용 | 항공 요금 및 호텔 요금 상승으로 인한 여행 비용 증가. | 다양한 여행사 및 호텔 |

| 착륙 및 램프 비용 | 제빙제 비용 상승 및 블록 시간 증가로 인한 비용 증가. | 공항 관리 당국 및 공항 운영 업체 |

| 임대 비용 | 추가 항공기 엔진 및 시설 임대에 따른 비용 증가. | Leasing companies, 항공기 엔진 제조업체 |

| 보험 비용 | 자체 보험 이니셔티브 및 초과 커버 정책의 관리로 인한 보험 비용 절감. | 다양한 보험사 및 자가 보험 |

| 기타 운영 비용 | 전문 수수료, 직원 교육, 유틸리티 비용, DoD 수입에 대한 커미션 비용 등 증가. | 다양한 전문 서비스 제공업체 및 내부 관리 |

각 비용 항목은 ATSG의 운영 규모와 활동 수준에 따라 달라질 수 있으며, 특히 항공기 유지보수와 연료 관련 비용이 큰 비중을 차지합니다[0][1][2][3][4].

제품군

ATSG(항공 화물 서비스 그룹)의 주요 제품과 서비스는 다음과 같이 분류됩니다:

주요 제품 및 서비스

| 제품/서비스 | 설명 | 매출 기여 |

|---|---|---|

| 항공기 리스 | ATSG는 Boeing 767, 757, 777 및 Airbus A321 화물기, 엔진을 포함한 항공기를 리스합니다. 주로 중대형 화물기를 장기 계약으로 리스하며, 이는 회사 매출의 가장 큰 부분을 차지합니다. | 전체 매출의 significant portion |

| ACMI 서비스 | ACMI 서비스는 항공기(Aircraft), 승무원(Crew), 유지보수(Maintenance), 보험(Insurance)을 포함하는 운영 서비스를 제공합니다. 이는 매출의 중요한 부분으로, 고객이 항공 연료와 화물 취급 서비스를 책임지며 항공사에서 직접 비용을 청구합니다. | 전체 매출의 sizable portion |

| 항공기 유지보수 및 개조 | 항공기 유지보수 및 개조 서비스는 ATSG의 또 다른 핵심 사업으로, 고객의 항공기를 수리 및 개조하여 수익을 창출합니다. | 전체 매출의 moderate portion |

| 엔진 파워 커버리지 | 특정 고객들에게 엔진 제공 및 유지보수 서비스를 제공하며, 엔진 운영에 기반한 지속적인 수익을 창출합니다. | 전체 매출의 minor portion |

| 지상 서비스 | 화물 이송 및 분류 서비스, 시설 및 장비 유지보수 서비스 등이 포함됩니다. 이는 고객에게 제공되는 다양한 부가 서비스입니다. | 전체 매출의 minor portion[0][1]. |

주요 고객 및 매출 비율

| 고객사 | 매출 비율 |

|---|---|

| Amazon | 34% |

| 미국 국방부 (DoD) | 30% |

| DHL | 12% |

ATSG의 주요 고객은 Amazon, 미국 국방부, DHL로 이들 고객사로부터의 매출이 전체 매출의 대다수를 차지합니다.

주요 경쟁사

| 경쟁사 | 주요 제품/서비스 |

|---|---|

| FedEx | 화물 운송, 항공기 리스 및 지상 서비스 |

| UPS | 화물 운송, 항공기 리스 및 유지보수 |

| Atlas Air Worldwide | 화물 운송, 항공기 리스 및 ACMI 서비스 |

FedEx, UPS, Atlas Air Worldwide와 같은 다른 기업들도 ATSG와 유사한 항공기 리스, 화물 운송, 유지보수 등을 제공하며, 주요 경쟁사로 자리하고 있습니다[0][1][4].

주요 리스크

ATSG의 비즈니스에 대한 가능한 위험은 다음과 같습니다:

- 사이버보안 위험: ATSG는 정보 기술, 컴퓨터화된 시스템 및 데이터 통신에 heavily 의존하며, 시스템 및 기술이 장비 고장, 소프트웨어 바이러스, 랜섬웨어 공격, 악성 소프트웨어 공격 등으로 신뢰성을 잃을 수 있습니다. 해커, 외국 정부, 사이버 테러리스트 등이 서비스 중단, 정보에 부적절하게 접근 또는 차단, 또는 다른 방식의 사업 중단을 초래할 수 있습니다[0].

- 고객 및 시장 위험: ATSG의 중요한 고객 중 하나 이상의 계약 해지는 미래 운영 결과에 부정적인 영향을 미칠 수 있으며, Boeing 777, 767, 757 및 Airbus A321 및 A330 항공기의 실제 수요가 예상보다 낮을 수 있습니다. 또한 혼란과 알려지지 않은 위험이 우리에게 몰려올 수 있으며, 글로벌 공급망 단절 및 기하학적 또는 정치적 불확실성은 재무 결과에 영향을 줄 수 있습니다[1].

뉴스

재무

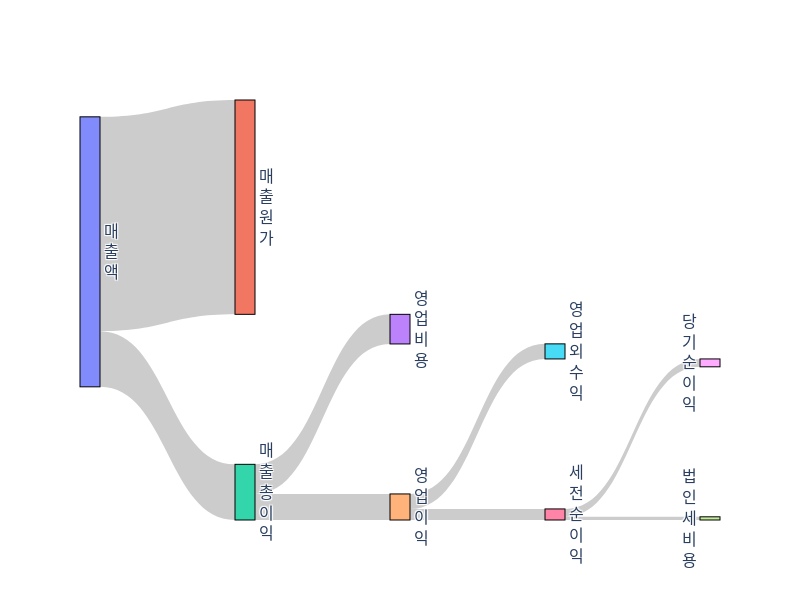

손익계산서

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 1.7B | 2.0B | 2.1B |

| 매출원가 | 1.4B | 1.6B | 1.6B |

| 매출총이익 | 373.9M | 485.8M | 426.9M |

| 영업비용 | 52.7M | 200.3M | 227.1M |

| 영업이익 | 321.2M | 285.5M | 199.8M |

| 영업외수익 | 20.0M | 25.0M | 115.6M |

| 세전 순이익 | 301.2M | 260.5M | 84.2M |

| 법인세 비용 | 72.2M | 64.1M | 24.5M |

| 당기순이익 | 231.4M | 198.6M | 60.3M |

대차대조표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 69.5M | 27.1M | 53.6M |

| 매출채권, 순액 | 205.4M | 301.6M | 215.6M |

| 재고자산 | 49.2M | 57.8M | 49.9M |

| 유동자산 총계 | 352.8M | 418.5M | 345.7M |

| 유형자산, 순액 | 2.2B | 2.5B | 2.9B |

| 비유동자산 총계 | 2.9B | 3.2B | 3.5B |

| 자산 총계 | 3.3B | 3.6B | 3.9B |

| 매입채무 | 174.2M | 193.0M | 227.7M |

| 단기차입금 | 19.4M | 24.0M | 74.9M |

| 유동부채 총계 | 312.6M | 307.5M | 400.2M |

| 장기차입금 | 1.3B | 1.5B | 1.7B |

| 비유동부채 총계 | 1.6B | 1.9B | 2.1B |

| 부채 총계 | 1.9B | 2.2B | 2.5B |

| 자본금 및 추가 납입 자본 | 1.1B | 987.0M | 836.9M |

| 이익잉여금 | 309.4M | 528.9M | 589.2M |

| 자본 총계 | 1.3B | 1.4B | 1.4B |

| 부채 및 자본 총계 | 3.3B | 3.6B | 3.9B |

현금흐름표

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 231.4M | 198.6M | 60.3M |

| 감가상각비 및 무형자산상각비 | 341.8M | 355.8M | 363.5M |

| 비현금 운전자본 변동 | -54.0M | -146.8M | 179.6M |

| 영업활동으로 인한 현금흐름 | 583.6M | 472.1M | 654.1M |

| 유형자산 취득 | N/A | N/A | N/A |

| 투자활동으로 인한 현금흐름 | -487.5M | -600.1M | -765.9M |

| 배당금 지급 | N/A | N/A | N/A |

| 차입금 변동 | -192.3M | 144.2M | 306.1M |

| 재무활동으로 인한 현금흐름 | -66.3M | 85.6M | 138.3M |

| 현금 순변동 | 29.8M | -42.4M | 26.4M |

주가 영향 미치는 요인들

ATSG의 주가 변동에는 여러 가지 요인이 있을 수 있습니다. 첫째, 환율 변동은 ATSG의 수익에 직접적인 영향을 미칩니다. 예를 들어, 미국 달러화 강세로 인해 해외 매출이 감소하면 주가는 하락할 가능성이 높습니다(부정적 영향). 둘째, 거시경제적 상황 변화도 큰 영향을 미칠 수 있습니다. 경제 호황 시 화물 운송 수요가 증가하면서 매출이 상승해 주가가 오를 수 있습니다(긍정적 영향). 셋째, 국가 간 무역 갈등, 예를 들어 미중 무역 전쟁 같은 상황은 ATSG의 공급망에 문제를 일으켜 주가 하락을 초래할 수 있습니다(부정적 영향). 넷째, 경쟁사의 부상도 중요한 변수입니다. 새로운 경쟁사가 등장하여 시장 점유율을 빼앗기면 ATSG의 주가는 떨어질 가능성이 큽니다(부정적 영향). 다섯째, 시장 및 트렌드 변화도 중요한 요인입니다. 예를 들어, 전자상거래의 폭발적 성장으로 화물 운송 수요가 급증할 경우 ATSG의 주가는 상승할 가능성이 큽니다(긍정적 영향).[0][1][2].

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

ATSG의 미래 전망은 다양한 요인에 따라 달라질 수 있습니다. 우선, 전자상거래 시장의 지속적인 성장으로 인해 화물 운송 수요가 계속 증가할 가능성이 높습니다. 이는 ATSG의 비즈니스에 긍정적인 영향을 미칠 것입니다. 또한, ATSG가 보유한 항공기 개조 기술과 유지 보수 능력은 회사의 경쟁력을 유지하고 강화하는 데 중요한 역할을 할 것입니다. 그러나 국제 무역 갈등이나 환율 변동과 같은 외부 경제 요인들은 회사의 수익성에 부정적인 영향을 미칠 수 있습니다. 기술 발전도 ATSG의 미래에 큰 영향을 미칠 수 있습니다. 예를 들어, 자율 비행 기술의 발전이 항공 운송 업계에 혁신을 가져오면서 ATSG가 새로운 기회를 얻을 수도 있습니다. 반면, 새로운 경쟁사의 등장이나 기존 고객의 이탈은 ATSG의 시장 점유율에 부정적인 영향을 줄 수 있습니다. 마지막으로, 환경 규제가 강화됨에 따라 항공기 운항의 환경 부담을 줄이기 위한 추가 비용이 발생할 가능성도 있습니다. 다양한 요인들이 복합적으로 작용하여 ATSG의 미래를 결정하게 될 것입니다.