회사 소개

AMCX는 주로 프로그램 유통과 광고 판매를 통해 수익을 올리는 방식으로 사업을 운영합니다. 그들의 주요 수익원은 프로그램 유통 및 광고 판매로, 이 중에서 프로그램 유통이 74%를 차지하며 주요한 부분을 차지합니다. 프로그램 유통 수익은 네트워크 브랜드와 콘텐츠를 보유한 제작사에게 청구되는 수수료, 스트리밍 서비스로 지불되는 구독료, 그리고 오리지널 프로그램의 라이선스료를 포함합니다. 또한, 광고 수익은 프로그램 네트워크와 디지털 플랫폼을 통해 광고 시간을 판매하며 여러 AVOD 및 FAST 플랫폼에서 점차 더욱 확장되고 있습니다. 이를 통해 AMC Networks는 다양한 유통 플랫폼을 통해 콘텐츠를 홍보하고 제공함으로써 시청자들이 원하는 시간과 장소에서 콘텐츠에 액세스할 수 있도록 노력하고 있습니다. 또한, 콘텐츠 라이선싱 수익은 오리지널 프로그램의 라이선스료를 통해 얻어지며, 다양한 형태로 디지털, 해외 및 홈 비디오 유통을 통해 인정되며 각각의 배급자에 따라 프로그램의 가용성에 따라 달라집니다. 따라서 AMC Networks는 고품질 콘텐츠를 통해 수익을 증대시키고 시청자들의 관심을 끌고자 노력하며, 원조 프로그램의 성공을 바탕으로 시청자들과 광고주들과의 상호작용을 강화하여 사업 성장을 도모하고 있습니다 .

주요 고객

AMCX의 고객층은 주로 다양한 미디어 콘텐츠를 소비하는 개인 시청자 및 사업체로 구분할 수 있습니다. 첫 번째 주요 고객층은 가정 내 스트리밍 서비스 구독자들입니다. 이들은 AMC Networks의 스트리밍 서비스인 AMC+, Acorn TV, Shudder, Sundance Now, ALLBLK, HIDIVE를 통해 다양한 오리지널 콘텐츠와 라이선스 프로그램을 시청합니다. 이들은 고품질의 드라마, 영화, 다큐멘터리 등을 다양한 기기에서 즐기기 위해 구독료를 지불합니다. 두 번째로, 케이블 및 위성 TV 가입자들도 주요 고객층입니다. 이들은 AMC, WE tv, BBC AMERICA, IFC, SundanceTV 등의 채널을 통해 콘텐츠를 시청하며, 주로 케이블 및 위성 TV 패키지 내에서 해당 채널들을 구독합니다. 세 번째 고객층은 광고주들입니다. 자동차, 음식, 건강, 기술, 통신 산업 등 다양한 분야의 기업들이 AMC Networks의 채널과 디지털 플랫폼을 통해 광고를 집행하며, 특히 특정 인구통계학적 그룹에게 도달하기 위한 프리미엄 광고 시간을 구매합니다. 네 번째로, 프로그램 라이선스를 구매하는 글로벌 방송사와 디지털 플랫폼도 있습니다. 이들 고객은 AMC Networks의 오리지널 콘텐츠나 인기 시리즈, 영화 등을 각각의 네트워크 및 플랫폼에 맞게 재방영하거나 스트리밍하기 위해 라이선스 비용을 지불합니다. 마지막으로, 독립 제작사 및 제작자들도 고객층에 포함될 수 있습니다. 이들은 AMC Networks의 제작 서비스 및 배급망을 통해 그들의 콘텐츠를 제작하고 배포하는데 도움을 받습니다. 이러한 다양한 고객층은 각기 다른 니즈와 요구를 가지고 있으며, AMC Networks는 고품질의 콘텐츠와 다각적인 유통 채널을 통해 이들의 요구를 충족시키고 있습니다.

회사의 비용구조

| 비용 항목 | 상세 설명 | 주요 공급사 |

|---|---|---|

| 프로그램 권리의 상각 | 오리지널 프로그램, 영화 및 라이선스 시리즈 등의 프로그램 권리 상각 비용 | - |

| 참여 및 잔여 비용 | 콘텐츠 제작 및 유통 관련 직접 비용 | - |

| 유통 및 제작 관련 비용 | 프로그램의 제작 및 배급에 소요되는 비용 | - |

| 프로그램 제공 비용 | 전송, 암호화, 호스팅 및 포맷팅 관련 비용 | - |

| 판매, 마케팅 및 광고 비용 | 판매, 마케팅 및 광고 활동에 소요되는 비용 | - |

| 관리비 | 비생산 시설의 관리 및 운영에 필요한 비용 | - |

| 기술 및 운영 비용 | 원조 프로그램의 비용 및 콘텐츠 취득 비용 포함 | - |

AMC Networks는 기술 및 운영 비용에서 프로그램 권리의 상각, 참여 및 잔여 비용, 유통 및 제작 관련 비용, 프로그램 제공 비용 등을 주로 포괄하며, 이들은 고품질 콘텐츠 제작 및 유통에 필수적인 요소들입니다. 특히, 오리지널 콘텐츠를 제작하고 유통하는 과정에서 발생하는 비용들이 큰 비중을 차지합니다. 그 외 판매, 마케팅, 광고 비용 및 관리비 역시 중요한 비용 항목으로 기능합니다. AMC Networks는 이러한 복합적인 비용 구조를 통해 콘텐츠 시장에서 경쟁력을 유지하고 있으며, 이를 통해 시청자에게 다양한 콘텐츠를 제공하고 있습니다.

제품군

AMCX의 주요 제품군 및 그들의 수익 기여도는 아래와 같습니다.

- 스트리밍 서비스 (Subscription Services)

- AMC+: 오리지널 콘텐츠와 다양한 라이선스 프로그램을 제공하는 구독 서비스.

- Acorn TV: 주로 영국 및 기타 국가의 드라마와 미스터리 작품을 제공하는 서비스.

- Shudder: 공포 및 스릴러 장르의 콘텐츠를 제공하는 구독 서비스.

- Sundance Now: 독립 영화, 다큐멘터리, 미니시리즈 등의 고품질 프로그램을 제공.

- ALLBLK: 흑인 문화와 관련된 프로그램과 영화를 제공.

- HIDIVE: 애니메이션 및 일본 드라마 콘텐츠를 제공하는 서비스.

- 이러한 스트리밍 서비스의 구독 수익은 전체 매출의 중요한 부분을 차지하며, 2023년에는 약 565.6백만 달러를 기록했습니다.

- 광고 (Advertising)

- 프로그램 네트워크와 디지털 플랫폼을 통해 광고 시간을 판매.

- 주요 AVOD(광고 기반 주문형 비디오)와 FAST(무료 광고 지원 스트리밍 TV) 플랫폼에서 광고 공간을 제공합니다. 이러한 광고 수익은 전체 매출의 약 26%를 차지하며, 최근 몇 년 동안 광고 수익이 감소하였지만 디지털 광고 및 정밀 광고 매출은 증가하고 있습니다.

- 프로그램 배급 (Content Licensing and Other)

- AMC Studios에서 제작한 오리지널 콘텐츠나 인기 시리즈를 전세계 방송사와 디지털 플랫폼에 라이선스.

- 이는 전통적인 TV 시장뿐만 아니라 넷플릭스, 프라임 비디오, 훌루 등 스트리밍 서비스에도 해당됩니다.

- 콘텐츠 라이선싱 수익은 주로 오리지널 프로그램의 제공 여부에 따라 달라지며, 2023년에는 대규모 시리즈의 종료로 인해 감소하였습니다.

경쟁사

아래는 AMCX와 유사한 제품을 제공하는 몇몇 경쟁사를 정리한 표입니다.

| 경쟁사 | 주요 서비스 및 제품 |

|---|---|

| 넷플릭스 (Netflix) | 전세계 최대의 스트리밍 서비스, 다양한 오리지널 콘텐츠 제공. |

| 디즈니+ (Disney Plus) | 디즈니, 픽사, 마블, 스타워즈 등의 콘텐츠 제공. |

| 훌루 (Hulu) | TV 프로그램, 영화, 오리지널 콘텐츠를 제공하는 구독 서비스. |

| 아마존 프라임 비디오 (Amazon Prime Video) | 아마존의 스트리밍 서비스로, 다양한 영화, TV 시리즈, 오리지널 콘텐츠 제공. |

| 파라마운트+ (Paramount Plus) | CBS, MTV, BET, 니켈로디언의 콘텐츠 및 오리지널 프로그램 제공. |

이와 같이 AMCX는 다양한 스트리밍 서비스와 광고 네트워크를 통해 수익을 창출하며, 주요 경쟁사들과의 차별화를 시도하고 있습니다.

주요 리스크

AMCX의 비즈니스에 관련된 잠재적인 위험 요인은 다음과 같습니다. 첫째, 특정 인사 또는 핵심 인력의 계속된 서비스 보장 및 제작사의 제작자들이 필요한 경우가 있으며 이를 위한 제작사로부터의 의존 가능성이 존재합니다. 또한 노동 비판적 기준에 영향을 줄 수 있는 노동 다툼이 발생할 경우, 원조 프로그램을 방해하고 영업을 방해하여 수익을 줄일 수 있습니다. 또한 과거 및 미래의 대유행이나 기타 건강 비상사태로 인해 사업에 부정적인 영향을 줄 수 있습니다. 또한, 지속적으로 발전하는 사이버 보안 위험으로 인해 기밀 정보의 누출, 파괴, 프로그램 방해, 브랜드 및 평판 훼손 등의 위험이 존재합니다. 또한 클라우드 컴퓨팅 서비스에 대한 의존성으로 인해 이용의 방해가 발생할 경우 우리의 운영에 영향을 미칠 수 있습니다. 기술 시설의 실패 또는 운영 중단 또는 제3자 위성 접근이 손상되면 우리의 성능이 저하될 수 있습니다.

뉴스

재무

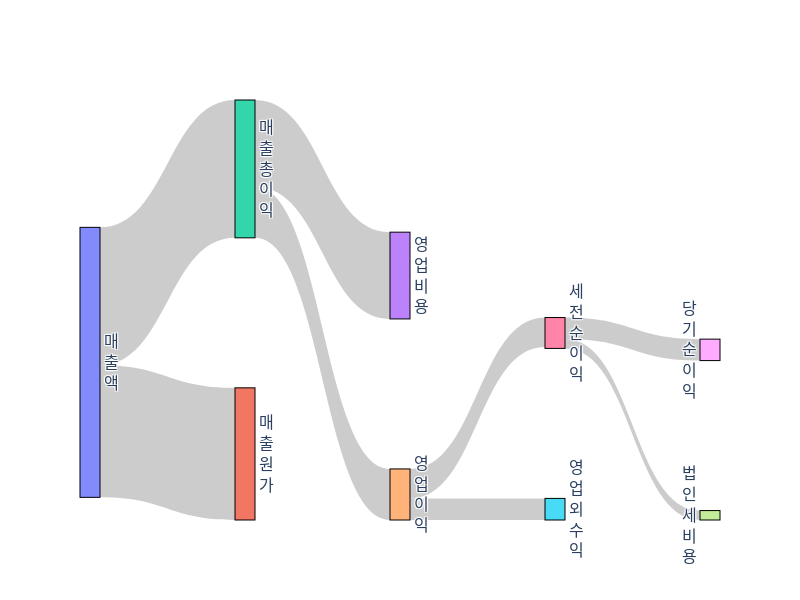

손익계산서

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 매출액 | 3077.6 | 3096.5 | 2711.9 |

| 매출원가 | 1432.1 | 1515.9 | 1327.5 |

| 매출총이익 | 1645.5 | 1580.6 | 1384.4 |

| 영업비용 | 985.6 | 1004.0 | 871.5 |

| 영업이익 | 659.9 | 576.6 | 512.9 |

| 영업외수익 | 285.7 | 606.6 | 216.9 |

| 세전 순이익 | 374.2 | -30.0 | 296.0 |

| 법인세 비용 | 94.4 | -41.0 | 94.6 |

| 당기순이익 | 250.6 | 7.6 | 215.5 |

대차대조표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 현금 및 현금성 자산 | 892.2 | 930.0 | 570.6 |

| 매출채권, 순액 | 815.4 | 722.2 | 664.4 |

| 재고자산 | N/A | N/A | N/A |

| 유동자산 총계 | 2000.2 | 1949.9 | 1623.4 |

| 유형자산, 순액 | 351.7 | 310.3 | 230.4 |

| 비유동자산 총계 | 3748.8 | 3684.0 | 3346.4 |

| 자산 총계 | 5748.9 | 5633.8 | 4969.8 |

| 매입채무 | 173.2 | 172.0 | 89.5 |

| 단기차입금 | 70.3 | 70.2 | 101.2 |

| 유동부채 총계 | 1058.1 | 1170.2 | 943.4 |

| 장기차입금 | 2956.6 | 2903.5 | 2381.5 |

| 비유동부채 총계 | 3504.3 | 3356.1 | 2767.1 |

| 부채 총계 | 4562.4 | 4526.4 | 3710.5 |

| 자본금 및 추가 납입 자본 | 348.7 | 361.0 | 379.7 |

| 이익잉여금 | 2098.0 | 2105.6 | 2321.1 |

| 자본 총계 | 1186.5 | 1107.5 | 1259.2 |

| 부채 및 자본 총계 | 5748.9 | 5633.8 | 4969.8 |

현금흐름표

(단위: Million USD)

| 항목 | 2021 | 2022 | 2023 |

|---|---|---|---|

| 당기순이익 | 279.8 | 11.0 | 201.4 |

| 감가상각비 및 무형자산상각비 | 1003.2 | 1115.7 | 1013.6 |

| 비현금 운전자본 변동 | -1282.0 | -1342.8 | -1217.6 |

| 영업활동으로 인한 현금흐름 | 143.5 | 181.8 | 203.9 |

| 유형자산 취득 | N/A | N/A | N/A |

| 투자활동으로 인한 현금흐름 | -26.6 | -39.4 | -24.3 |

| 배당금 지급 | N/A | N/A | N/A |

| 차입금 변동 | -34.3 | -37.3 | -462.6 |

| 재무활동으로 인한 현금흐름 | -84.1 | -97.1 | -544.4 |

| 현금 순변동 | 32.8 | 45.3 | -364.8 |

주가 영향 미치는 요인들

AMC Networks(AMCX)의 주가 변동 원인은 여러 가지 요인에 의해 영향을 받을 수 있습니다. 첫 번째로, 통화 환율 변동이 있습니다. 예를 들어, 미 달러가 강세를 보일 경우 외국 시장에서의 수익은 감소할 수 있으며 이는 주가에 부정적 영향을 미칠 수 있습니다. 두 번째로, 거시 경제적 상태가 있습니다. 경기 불황이 지속되면 광고 수익이 감소하고 구독자 수가 줄어들어 주가가 하락할 수 있습니다. 세 번째로, 국가 간 갈등 예를 들어, 미중 무역 전쟁이 심화되면 공급망 문제가 발생하고 콘텐츠 유통이 어려워져 주가에 부정적 영향을 미칠 수 있습니다. 네 번째로, 경쟁자의 부상 요인이 있습니다. 새로운 스트리밍 서비스가 인기를 얻으면 AMC Networks의 구독자 수가 감소하고 이는 주가에 부정적 영향을 줄 수 있습니다. 마지막으로, 시장 및 트렌드 변화가 있습니다. 예를 들어, 스트리밍 서비스의 인기가 더욱 증가하면 AMC Networks가 디지털 콘텐츠 유통을 강화하는 경우 주가에 긍정적인 영향을 미칠 수 있습니다. 이러한 가상 시나리오를 통해 주가가 어떻게 변동할 수 있는지 예측할 수 있습니다. 예시로, 만약 미 달러 약세가 시작될 경우, 외국 시장에서의 수익 증가로 인해 주가가 상승할 가능성이 큽니다. 반대로, 경제 불황이 지속되어 광고 수익과 구독자 수가 감소하면 주가가 하락할 가능성이 높습니다.

주가 급등/급락 히스토리

회사 주요 이슈들

회사의 미래 전망

AMC Networks의 미래는 다양한 요인에 의해 성장 또는 축소될 수 있습니다. 첫째, 콘텐츠의 품질과 매력은 중요한 요소입니다. AMC는 “The Walking Dead”와 같은 인기를 끈 시리즈를 보유하고 있으며, 이러한 고품질의 오리지널 콘텐츠는 지속적인 시청자 유입과 구독자 증가를 유도할 수 있습니다. 둘째, 스트리밍 서비스와의 협력 확대도 중요한 역할을 할 수 있습니다. Netflix, Amazon Prime, Hulu 등과의 파트너십을 통해 더 많은 플랫폼에서 콘텐츠를 제공하면 더 넓은 시청자층을 끌어들일 수 있습니다. 셋째, 광고 기술의 발전도 주목할 필요가 있습니다. 고도화된 타겟팅 광고와 프로그램 구매옵션은 광고 수익을 극대화하는 데 기여할 수 있으며, 광고주들에게 매력적인 옵션을 제공할 수 있습니다 . 반면, 스트리밍 서비스 시장의 경쟁이 심화되거나, 디지털 플랫폼의 변화에 적응하지 못하면 시장 점유율을 잃을 수 있습니다. 또한, 경제 불황이 발생하면 광고 수익과 구독료 수입에도 부정적인 영향을 미칠 수 있습니다. 최종적으로, AMC Networks가 변화하는 미디어 환경에 얼마나 잘 적응하느냐에 따라 미래의 성장이 좌우될 것입니다.